- Accueil

- Publications et statistiques

- Publications

- Typologie du surendettement des ménages ...

Cette étude porte sur les dossiers de surendettement déposés et traités en 2025 par les commissions départementales de surendettement de la Banque de France1. Elle analyse les caractéristiques sociodémographiques des personnes et ménages surendettés, la composition de leurs ressources et dettes, et les différentes solutions apportées.

Typologie du surendettement des ménages – 2025

Typologie du surendettement des ménages régionale et départementale

L’essentiel du surendettement en 2025

Les dépôts de dossiers de surendettement ont augmenté en 2025, mais restent très inférieurs au niveau d’il y a dix ans

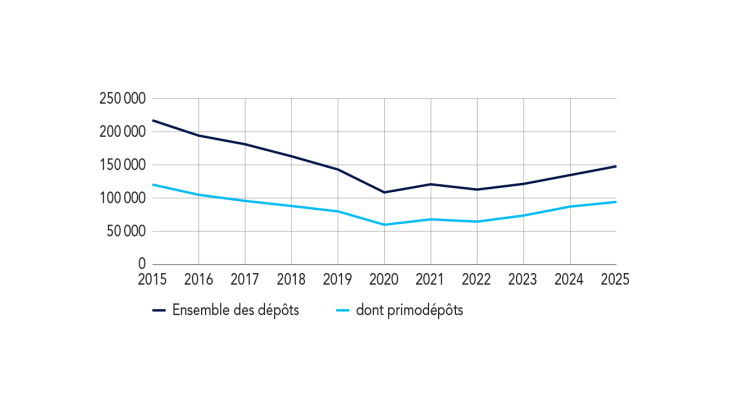

En 2025, 148 013 dossiers ont été déposés auprès des commissions départementales de surendettement en France hexagonale, soit une hausse de 9,8 % sur un an (cf. graphique 1). La part estimée des personnes qui sollicitent la procédure pour la première fois s’élève à 66 % (+ 1 point).

G1 Dépôts de dossiers de surendettement (en unités)

à septembre 2025.

Source : Banque de France.

La remontée des dépôts, amorcée à l’été 2023, reflète la persistance de difficultés financières pesant sur les ménages les plus fragiles. La moitié des surendettés interrogés dans le cadre d’une enquête déclarent que ces difficultés datent de plus de deux ans ; ils étaient 36 % en 2024 (cf. Typologie du surendettement des ménages

– 2025, encadré 1).

Malgré cette hausse, le niveau des dépôts reste nettement inférieur à celui de 2015 (– 32 %).

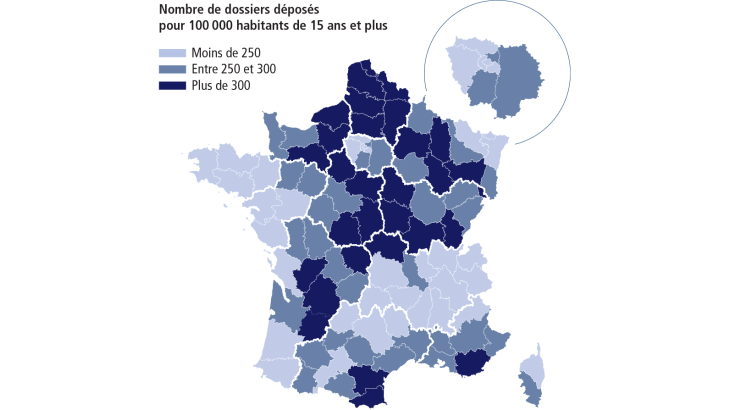

En moyenne, l’hexagone compte 267 dépôts pour 100 000 habitants, avec les mêmes fortes variations territoriales que les années précédentes (cf. carte ci-contre) : la Lozère (164), Paris (165) et la Loire-Atlantique (166) présentent les taux les plus faibles, tandis que les taux les plus élevés s’observent dans le Nord (425), l’Aisne (472) et le Pas-de Calais (475).

Dépôts de dossiers de surendettement par département en 2025

Le nombre de personnes surendettées recule

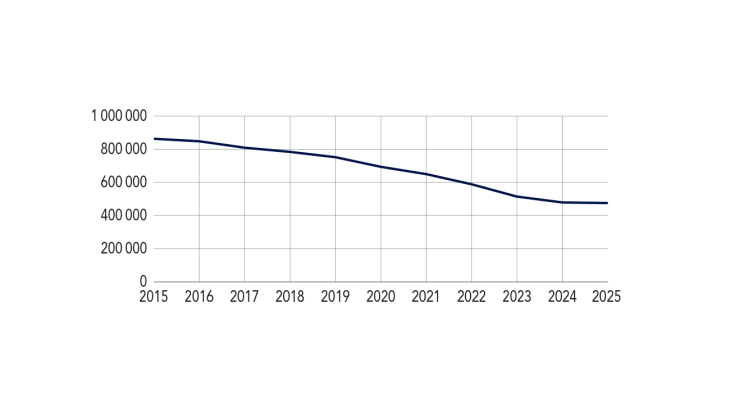

Le nombre total de personnes surendettées inscrites au FICP1 pour une mesure de surendettement s’établit

à 476 000 à fin 2025, en baisse de 0,7 % sur un an et de 32 % sur dix ans.

Cette diminution s’explique par des flux de personnes surendettées sortant du FICP supérieurs aux flux des nouveaux entrants. Les sorties résultent principalement de l’arrivée à échéance des délais de fichage (cf. graphique 2).

G2 Personnes inscrites au FICP au titre d’une mesure de surendettement

Source : Banque de France.

142670

dossiers traités + 8,8 % par rapport à 2024

44 %

Mesures imposées avec effacement partiel ou sans effacement

34 %

Effacement total des dettes (rétablissement personnel)

7 %

Plans de conciliation avec les créanciers (dossiers avec bien immobilier)

15 %

Dossiers irrecevables ou clôturés

La répartition des solutions décidées par les commissions de surendettement évolue peu entre 2024 et 2025

En 2025, les commissions de surendettement en France hexagonale ont orienté 142 670 dossiers vers une solution (en hausse de 8,8 % sur un an). La plus fréquente a consisté en mesures imposées, retenues pour 44 % des dossiers traités. La répartition globale des solutions s’est avérée stable d’une année sur l’autre (cf. infographie).

S’agissant des dossiers déclarés irrecevables, trois motifs prévalent : la mauvaise foi, l’absence de situation de surendettement ou l’inéligibilité. Depuis la loi en faveur de l’activité professionnelle indépendante (loi API), l’inéligibilité est devenue la première cause d’irrecevabilité. En effet, certains entrepreneurs individuels saisissent les commissions de surendettement, alors que seul le tribunal compétent peut être saisi en premier lieu (charge ensuite à lui de transmettre le dossier à la commission, avec l’accord du débiteur).

Les dossiers sont considérés comme clôturés lorsque le déposant n’a pas fourni les pièces nécessaires à leur instruction.

Le surendettement touche principalement trois catégories de ménages :

- les ménages pauvres, qui sont très fortement surreprésentés : 62 % vivent sous le seuil de pauvreté (soit + 3 points sur un an), contre 15 % dans l’ensemble de la population ;

- les ménages aux faibles ressources, fragilisés par des événements de vie imprévus (perte d’emploi, séparation, problèmes de santé, etc.) qui peuvent se cumuler ;

- les ménages en difficulté de gestion de leur budget (cas désormais minoritaires).

Le profil des personnes et ménages surendettés révèle des spécificités :

- une majorité de femmes : 55 % (52 % dans la population) ;

- une plus grande proportion de personnes seules ou de familles monoparentales : 52 % vivent seuls (39 % dans la population) et 21 % sont des familles monoparentales, dont les chefs de famille sont presque exclusivement des mères (10 % dans la population) ;

- des situations familiales plus susceptibles d’accentuer les difficultés financières : 24 % de personnes divorcées ou séparées (7 % dans la population) et 38 % avec au moins un enfant à charge (30 % dans la population) ;

- une population d’âge actif : 84 % ont entre 25 et 64 ans (62 % dans la population) ;

- une progression notable des plus jeunes : 12 % sont âgés entre 18 à 29 ans (14 % dans la population), contre seulement 5 % en 2022 (cf. encadré 3 infra) ;

- un fort taux de chômage : 26 % sont en recherche d’emploi (7,7 % dans la population âgée de 15 ans et plus) ;

- une forte surreprésentation des locataires : 88 % des surendettés sont locataires ou hébergés à titre gratuit (42 % dans la population).

Leur niveau de vie médian atteint seulement 1 206 euros, soit 42 % en deçà de l’ensemble de la population (2 147 euros). Près d’un quart de leurs revenus provient de prestations sociales (23 %, contre 5 % pour l’ensemble de la population).

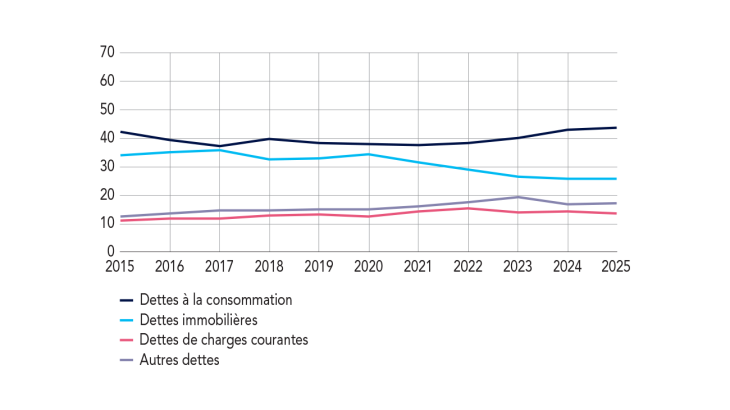

La part des dettes à la consommation dans l’endettement s’accroît légèrement

L’endettement des ménages surendettés s’élève à 5 milliards d’euros, en hausse de 11,1 % sur un an du fait de l’augmentation du nombre de dossiers (cf. graphique 3).

G3 Endettement global des ménages surendettés (en milliards d’euros)

La part des dettes à la consommation augmente de 0,8 point sur un an (prêts personnels, crédits renouvelables, crédits affectés/LOA, paiements fractionnés, minicrédits). Elle atteint 44 % de l’endettement global des ménages surendettés. La proportion de dossiers qui comportent au moins une dette à la consommation s’accroît légèrement, de 0,5 point sur un an, à 73,3 %.

La part des dettes de charges courantes diminue de 0,8 point sur un an (logement, énergie, impôts, etc.), à 13,4 % de l’endettement total. Comme en 2024, ces dettes se retrouvent dans trois dossiers sur quatre. Les dettes d’impôt sur le revenu baissent nettement, tandis que la part des dettes d’énergie et de communication reste faible malgré une légère hausse (2,5 % de l’endettement global, après 2,3 % en 2024 et 2,1 % en 2023).

La part des dettes immobilières se réduit un peu pour s’établir à 25,7 % de l’endettement global (– 0,2 point sur un an). La proportion de dossiers avec au moins une dette immobilière se situe à 9 % (– 0,3 point sur un an).

Les autres dettes (sociales, professionnelles, et en intégrant ici les autres dettes bancaires et les microcrédits) sont stables, à 17 % de l’endettement global (cf. graphique 4).

G4 Part des grandes catégories de dettes dans l’endettement global des ménages surendettés (en %)

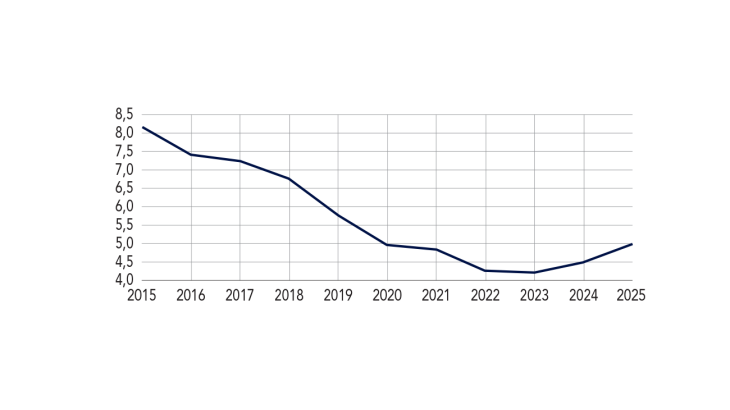

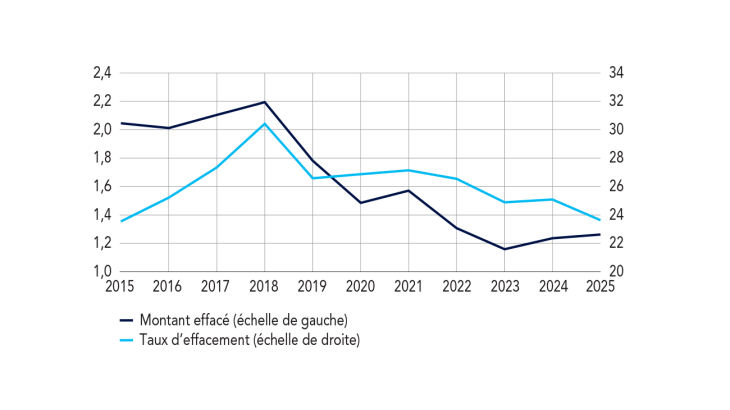

1,3 milliard d’euros de dettes effacées

Plus de la moitié des 122 670 dossiers de surendettement clos en 20252 ont bénéficié d’un effacement total ou partiel de dettes. Le montant total effacé s’élève à 1,3 milliard d’euros, soit 23,6 % de l’endettement global représenté dans ces dossiers, part en baisse de 1,5 point sur un an (cf. graphique 5). Le montant moyen effacé par dossier est stable et ressort à 19 745 euros.

G5 Effacements de dettes (montant en milliards d’euros, taux en %)

1 Fichier national des incidents de remboursement des crédits aux particuliers.

2 Lorsque la procédure est achevée, et une fois rendues les décisions judiciaires sur les recours et contestations en dernier ressort.

Télécharger l'intégralité de la publication

Typologie du surendettement des ménages régionale et départementale – 2025

Pour aller plus loin

Voir plusMise à jour le 25 Février 2026