Une politique qui s’adapte face au retour de l’inflation

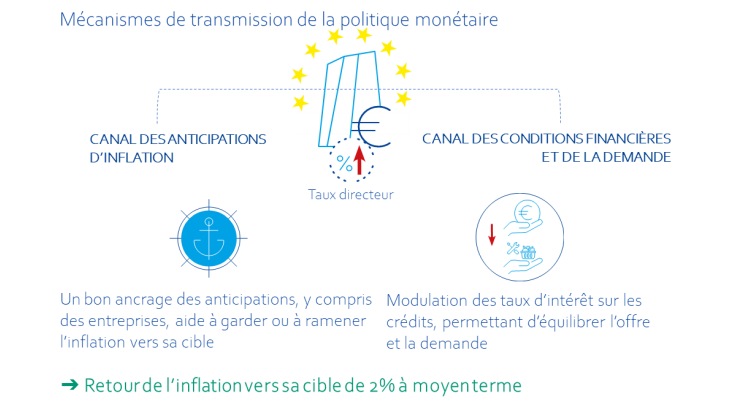

La politique monétaire s’adapte en fonction de l’objectif d’inflation de 2 % à moyen terme. Après une décennie 2010 marquée par les risques de déflation, entre la crise financière de 2007-2008 et la crise Covid, la résurgence d’une inflation plus interne à la zone euro en 2022 et 2023 a conduit à un net changement d’orientation.

Une première remontée des taux d’intérêt de 50 points de base (soit 0,5 %) a pris effet le 27 juillet 2022. Depuis cette date, les taux directeurs, et donc les taux d’intérêt bancaires, ont été régulièrement relevés. L’objectif est d’atteindre des niveaux suffisamment restrictifs pour réduire l’inflation en freinant la demande, et d’éviter le risque d’une dérive persistante, à la hausse, des anticipations d’inflation.

Cette politique monétaire s’appuie sur une évaluation approfondie des risques pesant sur la stabilité des prix. Cette évaluation est basée sur un cadre analytique intégré reposant sur deux types d’analyses.

Une analyse économique

Les experts de la BCE utilisent une large gamme d’indicateurs économiques et financiers permettant d’anticiper l’évolution future des prix dans la zone euro : coûts salariaux unitaires, mesures de l’activité réelle, indicateurs de prix et de coûts, enquêtes auprès des entreprises et des ménages, indicateurs des conditions financières (taux de change effectif de l’euro, pente de la courbe d’intérêt, rendements obligataires, etc.). Le Conseil des gouverneurs de la BCE appuie également son diagnostic sur des projections macroéconomiques trimestrielles publiées par la BCE et la Banque de France, et préparées conjointement avec les économistes de l’Eurosystème, dont ceux de la Banque de France.

Une analyse monétaire et financière

Cette analyse vise à apprécier les tendances de l’inflation à moyen et long terme. Elle s’appuie sur une gamme d’indicateurs, notamment l’évolution de l’agrégat monétaire M3 – autrement dit la masse monétaire globale en circulation dans l’économie de la zone euro – dont la croissance doit rester compatible avec le maintien à moyen terme de 2 % de hausse des prix.

La prise en compte du changement climatique

Lors de la révision de la stratégie monétaire de l’Eurosystème en 2021, le Conseil des gouverneurs a reconnu que le dérèglement climatique avait des conséquences sur la stabilité des prix. En conséquence, le Conseil a adopté un plan d’action visant à intégrer les facteurs climatiques dans les évaluations de la politique monétaire, à accroître ses capacités d’analyse dans ce domaine, à adapter la conception du cadre opérationnel de la politique monétaire et à mettre en œuvre des actions en rapport avec la déclaration et la communication relatives à la viabilité environnementale.

Une revue régulière du cadre de stratégie monétaire

Le Conseil des gouverneurs évalue à intervalles réguliers l’efficacité de sa stratégie de politique monétaire. La dernière évaluation, achevée en juillet 2021, a été publiée par la BCE sur son site Internet. Afin de lutter plus efficacement contre les risques d’inflation et de déflation, elle a clarifié l’objectif de stabilité des prix de 2 % d’inflation par an à moyen terme. Elle a également conduit à considérer que les conséquences économiques du dérèglement climatique se traduirait par un risque sur la stabilité des prix. La prochaine évaluation aura lieu en 2025.