Avec la crise liée à l’épidémie du nouveau coronavirus, l’économie française a connu une baisse du PIB de 13,8 % au deuxième trimestre 2020, après un recul de 5,9 % au premier trimestre. La dégradation du revenu des entreprises due à la contraction de l’activité les a conduites à chercher des liquidités, notamment pour faire face à leurs charges non prorogeables. Une des principales sources de liquidité des entreprises est le crédit bancaire. Cet article analyse la dynamique de l’endettement bancaire des entreprises au premier semestre 2020 dans ce contexte de crise.

1. Une forte hausse des encours de crédits dès le début du confinement

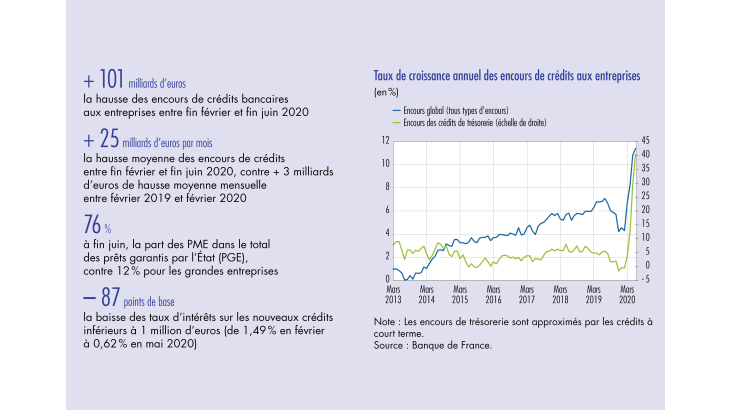

La reprise d’activité, après le creux de 2012, a entraîné une hausse continue du taux de croissance annuel du crédit aux entreprises de + 0,1 % (mi-2013) à + 7,1 % (mi-2019). Le rythme de croissance des encours de crédits s’est ensuite réduit pour s’établir à + 4,3 % en février 2020, à la veille de la crise de la Covid-19 (cf. graphique 1). La réponse au choc d’activité s’est matérialisée en France dès le mois de mars 2020 par une forte augmentation des encours de crédits bancaires aux entreprises (en particulier des crédits de trésorerie en raison des prêts garantis par l’État, cf. ci-après). Les encours des crédits ont brusquement augmenté de 101 milliards d’euros en quatre mois (entre fin février et fin juin 2020). Cette croissance très rapide des encours, de 25 milliards d’euros par mois en moyenne de février à juin 2020, est à comparer à la hausse moyenne des encours de 3 milliards par mois sur la période de février 2019 à février 2020.

Cette hausse du crédit bancaire répond à la rapide dégradation de la situation de trésorerie des entreprises (cf. graphique 2). Privées de revenus en raison du confinement, les entreprises ont dû faire face à des charges contractées avant la crise. L’accès au crédit bancaire vise ainsi i) à faire face à ces charges et ii) à reconstituer des réserves. Les entreprises ont d’ailleurs adopté un comportement de thésaurisation depuis le début de la crise, la dette brute et les dépôts des sociétés non financières évoluant de manière très similaire depuis mars 2020 (respectivement + 151,4 milliards d’euros et + 149,6 milliards d’euros, cf. tableau 1).

[Pour lire la suite, télécharger l'article]