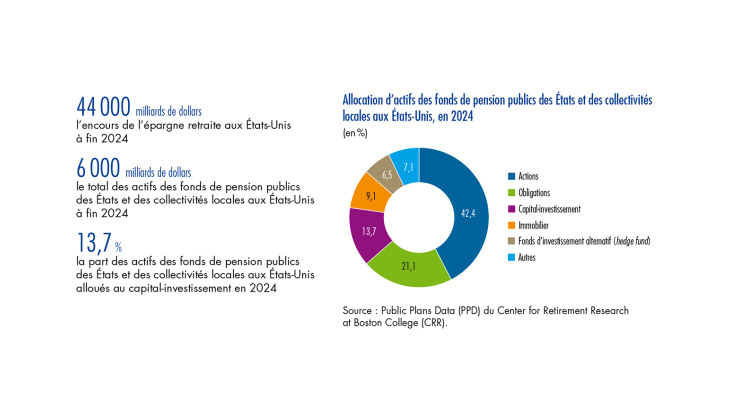

1 Aux États Unis, les fonds de pension jouent un rôle essentiel dans le financement des entreprises par fonds propres

Un système de retraite mixte aux États Unis, mêlant la répartition et la capitalisation

Un système de retraite peut être financé par répartition ou par capitalisation. La répartition repose sur un principe de solidarité entre les générations : les cotisations versées par les travailleurs sont immédiatement transmises sous forme de pensions aux retraités. Les sommes versées ne sont pas récupérables, mais les travailleurs acquièrent des droits à la retraite qui leur permettront de bénéficier également, le moment venu, d’une pension. À l’inverse, en capitalisation, les cotisations des travailleurs sont confiées à un fonds de placement, appelé fonds de pension (capitalisation collective), ou déposées sur un compte personnel (capitalisation individuelle). Elles sont alors placées en actions, obligations, autres actifs financiers ou biens immeubles. Les travailleurs récupèrent à la retraite les sommes investies sous la forme d’une rente viagère ou d’un capital, augmentés des dividendes, intérêts, loyers et plus values engendrés par leur placement.

Le système de retraite américain repose sur une structure à trois niveaux : la sécurité sociale par répartition, les régimes professionnels par capitalisation collective, et l’épargne individuelle. Depuis 1935, les États Uniens disposent d’un régime unique de retraite par répartition adossé à une sécurité sociale (Social Security) et financé par des prélèvements sur les revenus du travail. Pour la majorité des retraités états-uniens, la sécurité sociale représente plus de la moitié du total de leurs revenus.

Ce régime par répartition est complété par des régimes complémentaires de retraite professionnelle, qui fonctionnent par capitalisation. Cette capitalisation est dite « collective », car elle est mise en place par l’employeur pour l’ensemble de ses employés. Deux modèles de fonds de pension coexistent :

- À prestations définies : l’employeur garantit un niveau de retraite selon des critères comme l’ancienneté ou le salaire ;

- À cotisations définies : aucune garantie n’est donnée sur le montant des pensions, qui dépend du capital accumulé (cotisations des employés, éventuellement abondées par leur employeur) et de son rendement.

Dans le secteur public, les fonds à prestations définies dominent, à l’image du CalPERS (California Public Employees’ Retirement System, fonds de pension des employés publics de l’État de Californie). En revanche, le secteur privé privilégie les plans à cotisations définies, notamment les plans 401(k), où les salariés choisissent parmi des options d’investissement proposées par l’entreprise. Ces plans peuvent inclure des fonds…