- Accueil

- Publications et statistiques

- Publications

- Pourquoi abaisser la cible d’inflation s...

Billet n°42. Selon les dernières projections macroéconomiques de l’Eurosystème, l’inflation devrait demeurer nettement inférieure à 2 % en 2018. Certains commentateurs soutiennent que l’Eurosystème devrait s’ajuster à l’environnement d’inflation basse, et abaisser sa cible d’inflation. Cela ne serait toutefois pas une bonne idée. Un objectif d’inflation plus bas accroîtrait à terme la probabilité et la durée des épisodes de récession, entraînant ainsi l’inflation encore davantage en-dessous de cette nouvelle "cible".

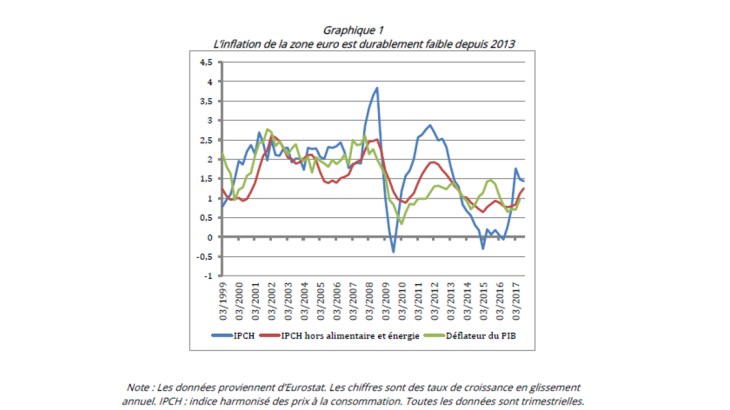

Les principales mesures de l’inflation dans la zone euro se sont établies depuis 2013 à un niveau nettement inférieur à 2 % (cf. graphique 1). Une telle situation, si elle devenait pérenne, pourrait être vue comme remettant en question l’engagement du Conseil des gouverneurs d’atteindre l’objectif de stabilité des prix, c’est-à-dire un taux d’inflation total "inférieur à, mais proche de 2 %" à moyen terme.

Tandis qu’aux États-Unis, le débat tourne autour de la question de savoir s’il serait approprié de relever la cible d’inflation, certains commentateurs soutiennent que l’Eurosystème devrait s’ajuster à l’environnement d’inflation basse (« lowflation ») et abaisser sa cible d’inflation. Les adeptes d’une cible plus basse considèrent l’environnement actuel d’inflation basse comme un phénomène structurel : l’innovation et la mondialisation entraînent une baisse marquée des coûts de production et de distribution, réduisant ainsi les prix à la consommation. Selon ce point de vue, les banques centrales ne peuvent atteindre leurs cibles actuelles d’inflation, ce qui finira par compromettre leur crédibilité.

Incontestablement, la mondialisation et l’innovation font baisser les coûts de certains facteurs de production, réduisant ainsi les prix relatifs à la consommation de certains biens et services. Or ces variations de prix relatifs peuvent avoir un effet baissier transitoire sur l’évolution de l’indice général des prix : tel sera le cas si le gain de pouvoir d’achat qu’elles entrainent ne poussent pas immédiatement à la hausse les autres prix, du fait de rigidités.. Cependant, des mouvements de prix relatifs ne suffisent pas en tant que tels à expliquer un recul prolongé de l’inflation totale. En témoigne, par symétrie, l’expérience de l’Allemagne, qui est parvenue à stabiliser l’inflation dans les années 1980 malgré les chocs à la hausse sur les prix du pétrole.

La "lowflation" : une conséquence de la crise

La Grande récession de 2008-2009, et la crise de la dette souveraine de la zone euro qui a suivi en 2011-2012, ont entraîné une contraction importante de toutes les composantes de la demande domestique agrégée provenant des entreprises, des ménages et des administrations publiques. C’est ainsi que, lors des années récentes, le taux de chômage s’est inscrit au-dessus de son niveau moyen d’avant la crise, de 2 à 3 points de pourcentage environ. La baisse de la demande qui en a résulté a amené l’inflation sous-jacente en dessous de son niveau d’avant la crise (sur le lien entre chômage conjoncturel et inflation conjoncturelle, cf. le billet de Jardet et Schmidt, 2017).

Afin de limiter les risques de déflation, l’Eurosystème a finalement dû réduire le taux d’intérêt nominal à court terme jusqu’à le fixer en territoire négatif. Le taux d’intérêt de la facilité de dépôt de la BCE est maintenant de - 0,40 %. Le niveau exact du plancher effectif des taux d’intérêt nominaux (« effective lower bound »), en-deçà duquel une baisse des taux n’est plus possible en raison d’une fuite vers les espèces, n’est pas connu avec certitude. D’autres banques centrales ont abaissé leurs taux à des niveaux encore plus négatifs. Il existe néanmoins un large consensus sur le fait que le taux d’intérêt nominal à court terme ne pourrait guère descendre très en dessous du niveau actuel de -0,40% en zone euro. Des politiques monétaires non conventionnelles, comme les achats d’actifs par l’Eurosystème, ont de plus été mises en place pour abaisser les taux d’intérêt à plus long terme. Cependant, il a fallu du temps pour qu’elles soient mises en œuvre et se répercutent à la macroéconomie.

Dans l’ensemble, la contrainte du taux plancher effectif, en restreignant les marges de la politique monétaire, freine les possibilités de réaction aux crises et, lorsque la demande est durablement inférieure à son potentiel, l’inflation risque de rester longtemps inférieure à sa cible.

Une cible d’inflation plus basse contraindrait plus souvent la politique monétaire

Le taux d’intérêt nominal est la somme du taux d’intérêt réel (déterminé par des forces telles que la croissance de la productivité et la démographie) et du taux d’inflation anticipé, qui devrait coïncider à long terme avec la cible d’inflation. Toutes choses égales par ailleurs, la baisse de la cible d’inflation réduit l’inflation anticipée, ainsi que, à terme, l’inflation réalisée, et entraîne donc un recul du taux d’intérêt nominal prévalant à moyen terme.

Par conséquent, la probabilité pour l’économie de buter sur le taux plancher augmente. Afin d’en comprendre la raison, supposons que les perspectives macroéconomiques nécessitent une baisse du taux d’intérêt réel à court terme jusqu’au niveau de - 2 %. Dans une économie ayant une cible d’inflation de 2 %, cet objectif est atteint en fixant le taux d’intérêt nominal à 0 %. Envisageons maintenant la même économie avec une cible d’inflation de 1 %. Un taux d’intérêt réel de - 2 % nécessiterait de fixer le taux d’intérêt nominal à - 1 %, en dessous des taux les plus faibles jugés réalisables par les banques centrales.

Des épisodes plus fréquents au taux d’intérêt plancher effectif conduiraient l’inflation à un niveau moyen inférieur à la cible

Lorsque le taux plancher effectif est fréquemment atteint, cela signifie qu’il est plus fréquent que la politique monétaire ne puisse pas lutter de façon efficace contre une situation d’insuffisance de la demande agrégée. Les épisodes pendant lesquels le chômage se situe au-dessus de son niveau structurel et où l’inflation est inférieure à la cible, deviennent alors plus fréquents. En revanche, les épisodes d’inflation supérieure à la cible, ou de production supérieure à la tendance, ne sont pas plus fréquents, car il n’y a pas de limite supérieure à l’ajustement des taux directeurs.

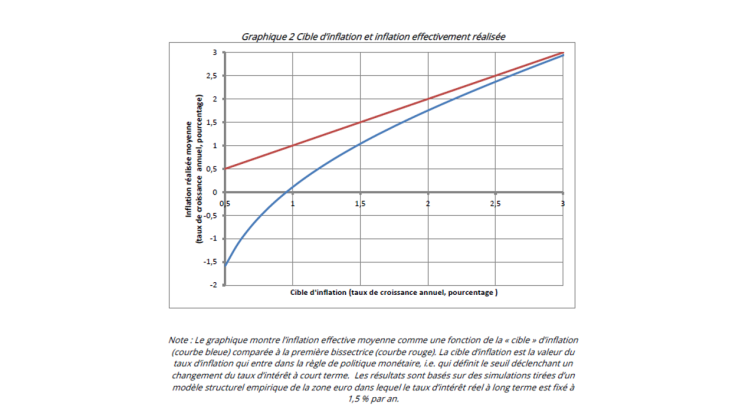

L’asymétrie qui en résulte est illustrée dans le graphique 2, qui montre le taux d’inflation moyen obtenu en simulant un modèle macroéconomique quantitatif de la zone euro pour différentes valeurs de la cible d’inflation (cf. Andrade, Galí, Le Bihan, et Matheron, 2017). Le modèle utilisé décrit l’économie de la zone euro d’une façon conforme aux données et tenant compte de la lenteur des ajustements des prix et des salaires, ainsi que de l’existence du taux plancher effectif. Pour les cibles se situant autour de 2 %, l’inflation serait en moyenne "inférieure à, mais proche de 2 %". Cependant, la baisse de la cible d’inflation à 1 % aboutirait à un taux d’inflation effectif de 0 % environ. Cette inflation moyenne serait ainsi clairement inférieure au nouvel -et plus faible- objectif d’inflation retenu, ce qui compromettrait la crédibilité de la banque centrale.

Au-delà de l’épisode actuel de "lowflation"

Les changements structurels à l’origine de pressions à la baisse sur les prix ne doivent donc pas inciter à une réduction de la cible d’inflation des banques centrales. Pour autant, il ne faudrait pas en conclure que les banques centrales peuvent ignorer de tels changements structurels. En particulier, ceux affectant soit la croissance de la productivité (voir le débat sur la "stagnation technologique séculaire" ; cf. par ex. Gordon, 2014), soit la propension à investir dans des actifs à risques relativement faibles (voir le débat sur les "actifs sûrs" ; cf. par ex. Caballero et al., 2017) font, à l’heure actuelle, l’objet de nombreux débats. Une baisse de la croissance potentielle ou une propension plus élevée à l’épargne impliqueraient une diminution du taux d’intérêt d’équilibre à long terme (voir le billet sur le sujet de Marx et al., 2017). En maintenant inchangée la cible d’inflation, un taux d’intérêt naturel plus faible impliquerait un taux d’intérêt nominal moyen plus faible, et le taux plancher effectif serait plus fréquemment atteint. Comme évoqué actuellement dans les débats autour de la politique monétaire aux Etats-Unis, cette situation pourrait conduire à envisager une hausse plutôt qu’une baisse de la cible d’inflation (cf. par ex. Blanchard et al., 2010 ou Williams, 2016). Cependant, la question de savoir si le taux d’intérêt naturel a structurellement reculé dans les principales économies est entourée d’incertitudes (cf. l’article sur le sujet de Penalver, 2017). En outre, les coûts d’une hausse de la cible d’inflation sont à prendre en compte : ils recouvrent notamment une moindre crédibilité, une volatilité accrue de l’inflation et une mauvaise allocation des ressources. Faute de preuves suffisantes d’une augmentation structurelle de la probabilité de buter sur le taux plancher effectif, il ne semble pas justifié de modifier la cible d’inflation.

Mise à jour le 25 Juillet 2024