- Accueil

- Publications et statistiques

- Publications

- Les stress-tests bancaires à l’épreuve d...

Les stress-tests bancaires à l’épreuve de la Covid 19 – Épisode 2

Billet n°196. À la différence des scenarii fictifs utilisés dans le cadre des exercices de stress-tests prudentiels traditionnels (cf. billet « Stress-tests bancaires : des outils d’analyse prudentielle – Épisode 1 »), un scénario adverse sans précédent se réalise avec la crise de la Covid. C’est l’occasion d’en tirer des premiers enseignements : (i) sur la résilience du système bancaire, pour l’instant observée, et (ii) sur l’amélioration des outils de stress-test à l’aune de cette expérience.

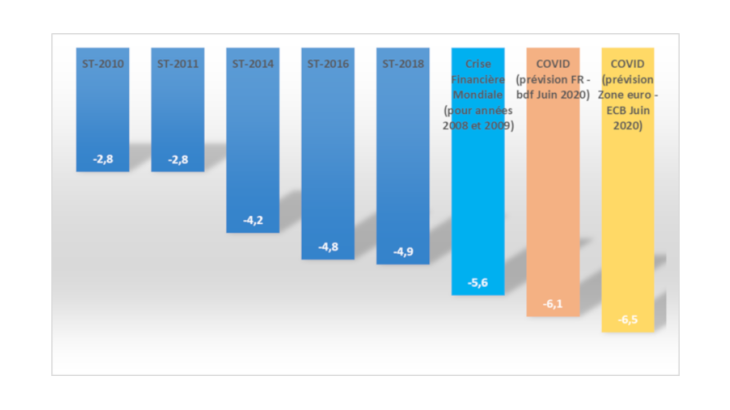

Note : Différence cumulée sur deux ans entre scénarios adverse et central des stress-tests EBA. Pour la Covid-19, écart entre les prévisions de décembre 2019 et juin 2020 de la Banque de France. Pour la Crise Financière Mondiale, écart entre les prévisions de PIB du printemps 2008 de la Commission Européenne et PIB réalisé.

L’impact de la COVID : une prévision plus sévère que les scenarii testés depuis 2010

L’incertitude entourant l’impact potentiel de la crise de la Covid sur les banques demeure importante et l’enseignement des exercices de stress-tests peut, dans ce contexte, être particulièrement utile. Dans la pratique, depuis le début de leur mise en œuvre en 2009, la sévérité en termes de choc de PIB des scenarii utilisés (en écart au scénario central des prévisions) par l’Autorité Bancaire Européenne (ABE ou EBA en anglais) s’est accentuée. Néanmoins, la sévérité des scenarii utilisés jusqu’à l’exercice de 2018 apparait d’une ampleur bien inférieure à celle du choc actuel telle qu’estimée pour la France dans les prévisions de la Banque de France datées de Juin 2020 (en écart aux prévisions de décembre 2019 - Figure 1). C’est ce choc en écart des prévisions (Décembre 2019 vs. Juin 2020) qui sera utilisé par la Banque Centrale Européenne (BCE) en Juin 2020 pour mener un stress-test baptisé « Vulnerability Analysis ».

La Figure 2 montre un lien étroit entre, d’un côté, les chocs annuels sur le PIB considérés dans les scenarii des précédents exercices de stress-tests de l’ABE et, de l’autre, les pertes en ratio de capital estimées pour le système bancaire français. Il convient de mentionner que d’autres hypothèses, comme, par exemple, celles concernant l’évolution des taux d’intérêt et des prix des actifs (actions et biens immobiliers), sont également importantes dans les exercices traditionnels de stress-tests.

Note : Les pertes moyennes en ratio de capital des banques françaises et en PIB (bleu – FR ; rouge - ZE) sont évaluées à un horizon de 2 ans.

En considérant des chocs de PIB toujours plus sévères d’un exercice à un autre, les stress-tests menés par l’ABE depuis 2010 estiment, pour le secteur bancaire français, des pertes en capital toujours plus importantes. Toutefois, il est important de rapporter ces pertes modélisées de capital à la situation initiale des ratios prudentiels des établissements au moment de la conduite de chaque exercice : les banques sont comparativement bien mieux capitalisées fin 2019 par rapport à 2010 (en moyenne de l’ordre de 5pp de ratio de solvabilité). Ainsi, toutes choses égales par ailleurs, elles sont plus à même d’absorber des chocs macroéconomiques, sans remettre en cause leur capacité à financer l’économie réelle.

C’est la BCE/MSU (Banque Centrale Européenne / Mécanisme de supervision unique) qui s’est chargée en Juin 2020 de l’exercice de stress-tests dit « Vulnerability Analysis » pour l’ensemble des banques de l’UE considérées systémiques face au choc de la Covid, sans divulguer de résultats par pays. Une particularité à noter pour cet exercice : il tient en partie compte des mesures adoptées par les différentes autorités gouvernementales, de supervision et les banques centrales qui jouent dans la simulation leur rôle d’amortisseur, ce que les exercices de stress-test ne prennent habituellement pas en compte. En revanche, comme lors des exercices traditionnels de stress-tests de l’EBA, ils ne prennent pas ne compte les réponses managériales des banques en réponse à la crise (on parle d’hypothèse de « bilan constant », voir le billet « Stress-tests bancaires : des outils d’analyse prudentielle – Épisode 1 »).

Un outil de communication devenu clé en particulier durant la crise de la Covid

La communication autour de ces exercices est essentielle. Elle fournit aux investisseurs mais aussi aux clients des banques de l’information sur la capacité de celles-ci à résister à une forte crise. Cette communication est cependant délicate.

- Pour les banques qui passent avec succès l’exercice, c’est-à-dire celles qui restent au-dessus du ratio de capital règlementaire exigé par le superviseur compétent, l’exercice de stress-tests permet de donner de la visibilité à l’ensemble des parties prenantes (superviseurs, dirigeants bancaires, investisseurs, clients) sur leur résistance.

- Pour les banques qui viendraient à échouer, c’est un moyen de signaler que le superviseur engage des mesures permettant de renforcer les établissements concernés, notamment en planifiant la recapitalisation de l’institution (levée de capital, rétention des dividendes…) et tout en évitant un ajustement brutal du bilan, préjudiciable au financement de l’activité.

Dans tous les cas, la communication doit être suffisamment transparente pour permettre à chacun de juger de la résistance du système bancaire à un stress tout en limitant le risque de prophétie auto-réalisatrice.

Dans le contexte de la Covid, la BCE/MSU, la Banque d’Angleterre, la Banque du Canada ou la Réserve Fédérale des États-Unis ont ainsi chacune communiqué sur leurs exercices de stress-tests. Les résultats doivent être lus à l’aune de la perception de la crise de la Covid et de l’environnement toujours fortement incertain au moment de leur publication. Ils ont notamment été conduits avant la deuxième vague des mesures de confinement mises en place à l’automne 2020 dans de nombreux pays. À la différence des exercices classiques impliquant les banques (approche dite « bottom-up »), ceux-ci ont été menés en totalité par les superviseurs (exercice de type « top-down »). Par ailleurs, ils ne simulent pas un scénario fictif mais visent à prévoir les incidences de la crise de la Covid sur la santé des banques. Ils s’apparentent ainsi davantage à des exercices de prévision (i) avec un scénario de reprise économique malgré tout très incertain et (ii) une méthodologie qui s’appuie intégralement sur les modèles des autorités de supervision et qui ne fait donc pas intervenir les banques. Dans ces exercices « top-down » les caractéristiques individuelles des banques sont moins bien intégrées et des travaux complémentaires sont nécessaires pour éventuellement calibrer des exigences individuelles en termes de renforcement de capital. Seuls les résultats agrégés ont donc été communiqués.

La BCE/MSU a publié fin juillet les résultats agrégés pour les 86 banques qu’elle supervise et qui reposent sur l’analyse de trois scenarii : (i) les prévisions macroéconomiques d’avant Covid, réalisées fin 2019 ; (ii) les prévisions centrales publiées par la BCE en juin 2020 (ce qui correspond au point Vulnerability Analysis dans la Figure 2) et enfin (iii) un scénario plus adverse considérant une récession profonde et persistante. Ainsi, selon le MSU, le système bancaire de l’UE subirait une perte agrégée de -1,9pp de ratio de capital à l’échelle de l’UE dans le scénario central (c’est-à-dire en prévision) et un impact plus significatif (de l’ordre de -5,7pp) dans le cas d’un scénario plus sévère que les prévisions envisagées pour 2020.

Des outils utiles mais perfectibles

L’expérience de dix ans de pratique de stress-tests bancaires et l’épisode récent de la Covid-19 permet d’ébaucher plusieurs leçons pour l’avenir des exercices de stress-tests.

- Leçon 1 : la définition de besoin de capital sur la base du cadre réglementaire, mais aussi des exercices de stress-tests conduits au niveau de l’Union Européenne a permis l’émergence d’un système bancaire mieux capitalisé et donc mieux préparé pour faire face à un choc tel que la crise actuelle. Maintenir une sévérité suffisante des scenarii est donc essentiel; c’est aussi un gage de crédibilité.

- Leçon 2 : les stress-tests sont aussi des outils de surveillance des risques qui doivent être mobilisables de façon agile et réactive; cette flexibilité est garantie par l’existence d’outils analytiques de simulation à la main des superviseurs. Ils permettent aussi d’évaluer l’impact des mesures de soutien sur les banques, ce qui constitue une utilisation novatrice de ces outils.

- Leçon 3 : la mobilisation des outils de stress-test doit être complétée par un dialogue étroit avec les banques, afin notamment de pouvoir compléter les résultats en intégrant les réajustements potentiels de portefeuille (prêts octroyés, instruments financiers détenus, dette souscrite, capital émis) que les banques opèrent en réponse aux chocs auxquels elles sont soumises.

- Leçon 4 : la dépendance des résultats vis-à-vis d’un scénario unique est souvent trop forte et fragilise parfois les leçons à tirer en matière de capital bancaire. Considérer une multiplicité de scenarii et interpréter les résultats des stress-tests comme des intervalles d’impact serait un moyen objectif d’y remédier.

- Leçon 5 : adopter une approche complémentaire où l’on identifierait les scenarii pour lesquels une banque (ou un système bancaire) est défaillante. On parle alors de « reverse stress-tests ». Cela permettrait d’identifier, par modèle d’affaires, les « pires » scenarii et surveiller leur plausibilité et leur impact.

En résumé, si la crise de la Covid-19 rappelle l’importance des exercices de stress-tests bancaires, ces derniers ne sont pas pour autant exempts de critique et de nombreuses pistes d’amélioration ébauchées ci-dessus pourraient être explorées. Ils s’avèrent être néanmoins des outils utiles et complémentaires de la supervision individuelle des banques. Développer cette réflexion à l’échelle internationale semble aussi être une nécessité.

Mise à jour le 25 Juillet 2024