Quelle réaction attendue du crédit inter-entreprises après un resserrement monétaire américain ?

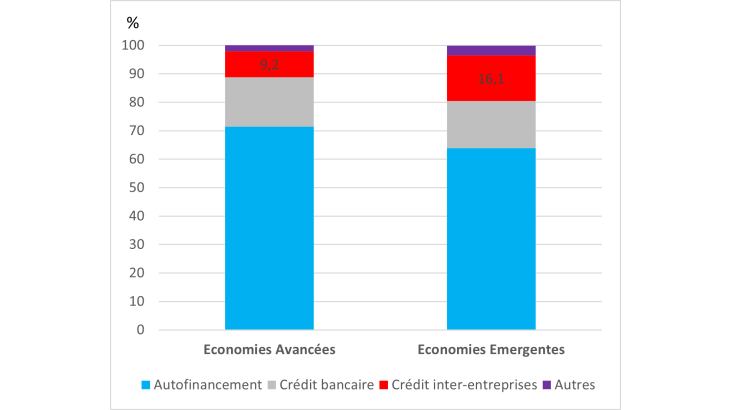

Les décisions de la Réserve fédérale américaine (Fed) influencent largement les conditions financières à l’échelle mondiale. Une hausse des taux directeurs américains tend à provoquer des sorties de capitaux hors des pays émergents du fait d’un rendement accru des actifs en USD, entraînant, dans ces pays émergents, une dépréciation de la monnaie locale, une pression à la hausse sur les taux d’intérêt domestiques, et, in fine, un resserrement général des conditions monétaires. Cette dynamique complique l’accès aux financements traditionnels, tels que le crédit bancaire.

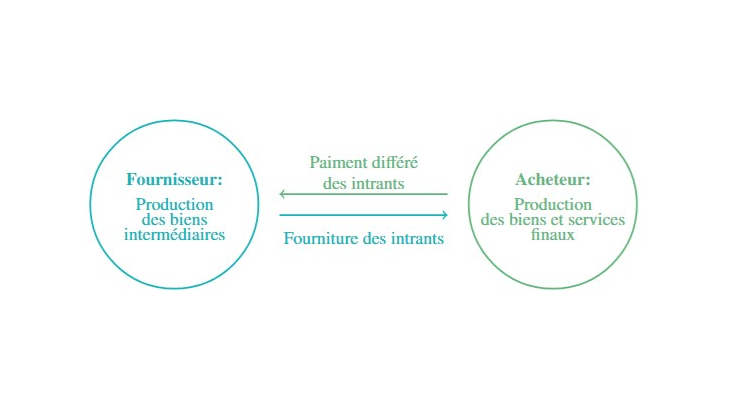

Dans ce contexte, les entreprises des pays émergents peuvent chercher à compenser la baisse de l'accès aux financements classiques en sollicitant davantage leurs fournisseurs. Toutefois, ces derniers peuvent également être affectés par le resserrement des conditions financières. Cela peut les amener à réduire les crédits inter-entreprises accordés. Ainsi, face à un choc monétaire américain, deux effets opposés peuvent se manifester :

- Soit le crédit inter-entreprises augmente pour pallier la raréfaction des financements bancaires (effet stabilisateur).

- Soit il diminue, car les fournisseurs sont eux aussi en difficulté et réduisent l’octroi de crédit à leurs clients (effet amplificateur).

En raison du manque de données disponibles, les études sur le sujet sont rares. Grace à une nouvelle base de données, nous nous proposons de tester empiriquement cet impact et les mécanismes associés.

Le crédit inter-entreprises comme amortisseur face aux chocs monétaires américains

Notre étude s’appuie sur des données inédites de l’assureur-crédit Coface, couvrant 10 ans d’accords de crédits inter-entreprises (2010-2019) entre des fournisseurs étrangers, issus d’économies avancées et émergentes, et des entreprises importatrices situées dans six grandes économies émergentes, historiquement sensibles aux décisions monétaires des États-Unis : Afrique du Sud, Brésil, Inde, Indonésie, Mexique et Turquie.

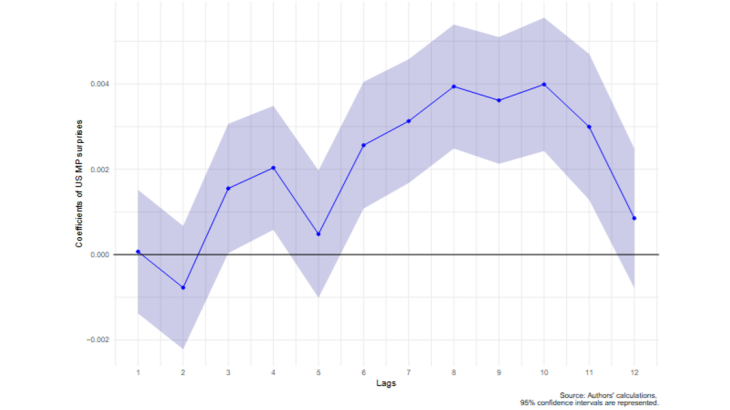

Les résultats montrent qu’en réponse à un resserrement inattendu de la politique monétaire de la Fed :

- Le volume de crédit inter-entreprises accordé aux entreprises importatrices des pays émergents par les fournisseurs étrangers augmente sensiblement, avec un effet maximum atteint environ neuf mois après le choc.

- Une hausse non anticipée de 2,5 points de base du taux souverain américain à deux ans entraîne en moyenne une augmentation de 0,4 % du montant de crédit fournisseur après trois trimestres. (Figure 3)

- Cette hausse est plus forte pour les entreprises de moindre qualité financière. En effet, ces entreprises - qui sont les plus contraintes financièrement – sont les plus affectées par le resserrement du crédit bancaire du fait d’un risque perçu plus élevé. Ainsi, elles demandent relativement plus de financement à leurs fournisseurs étrangers.

Par ailleurs, nous montrons que cet effet transite bien par une contraction des conditions financières dans les différents pays émergents suite à un choc monétaire américain : puisque les conditions financières y sont plus difficiles, les acheteurs de ces pays se tournent vers leurs fournisseurs pour équilibrer leur trésorerie, et ce, quelle que soit l’origine du fournisseur.

Ces résultats révèlent que le crédit fournisseur agit comme un outil de stabilisation, en prenant le relais du crédit bancaire lorsque celui-ci se contracte. Ce rôle est particulièrement visible dans les relations commerciales établies de longue date entre un fournisseur et son client, par opposition aux nouvelles relations. La durée de la relation influence la confiance entre les deux partenaires, permettant ainsi d’assouplir temporairement les conditions de financement pour les acheteurs les plus exposés.

Figure 3 : Effet d’une surprise de politique monétaire US sur le crédit inter-entreprises