Ce travail documente une particularité des instruments de politique monétaire en examinant si les achats d'actifs des banques centrales peuvent produire des effets différenciés sur l'économie. Deux des programmes d'achat d'actifs de la Banque centrale européenne (BCE) fournissent un cadre unique pour explorer cette question. Pendant la pandémie, la BCE a augmenté le rythme mensuel de son programme d'achat de titres publics (Public Securities Purchase Programme, PSPP) initié en 2015. Elle a également lancé un autre programme d'achat d'actifs appelé Pandemic Emergency Purchase Programme (PEPP). Ces deux programmes achètent des actifs identiques (obligations souveraines de la zone euro). Cependant, ils ont été motivés par des logiques ou des objectifs intermédiaires différents. En janvier 2015, la BCE s'est inquiétée des risques de déflation lorsque l'inflation et les anticipations d'inflation étaient orientées à la baisse, le président de la BCE, Mario Draghi, mettant en avant l’évolution des swaps d'inflation. Le 18 mars 2020, le PEPP a été annoncé en réponse à la crise financière et économique provoquée par la pandémie, la zone euro étant confrontée à une forte augmentation des tensions financières sur les marchés de la dette souveraine.

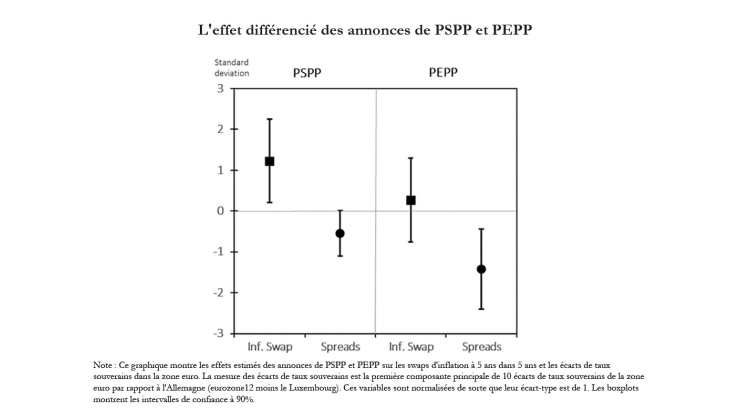

Ce projet de recherche explore les raisons pour lesquelles la BCE a envisagé d'avoir deux programmes distincts en comparant leurs effets respectifs sur les marchés financiers. En utilisant une méthodologie d'étude d'événements, nous évaluons les effets des deux programmes d'achat d'actifs sur les deux prix d'actifs qui capturent l'objectif intermédiaire respectif des programmes : les swaps d'inflation 5 ans dans 5 ans et les spreads souverains de la zone euro. Notre résultat principal est que le PSPP et le PEPP ne sont pas des substituts. Nous constatons que les annonces de la BCE concernant l'achat de mêmes actifs ne produisent pas les mêmes effets selon qu'elles concernent le PSPP ou le PEPP. Les annonces PSPP ont un impact positif sur les swaps d'inflation et seulement un léger impact négatif sur les spreads souverains. A l'inverse, les annonces de PEPP n'ont pas d’impact sur les swaps d'inflation, mais un fort effet négatif sur les spreads souverains. Cet effet des annonces de PEPP est plus de deux fois supérieur à celui des annonces de PSPP.

Nous discutons les potentielles sources de ces effets différenciés. Bien que les mêmes actifs soient achetés, les caractéristiques des programmes diffèrent. La première hypothèse est que nos estimations reflètent des différences dans les caractéristiques opérationnelles telles que la taille, la durée et le rythme d'achat. Nous démontrons que ces différences sont mineures dans la pratique et ne peuvent expliquer les effets différenciés. Une deuxième hypothèse est que l'annonce du PEPP n'était pas aussi claire que celle du PSPP. L'annonce PSPP était spécifiquement liée à l'inflation alors que l'annonce PEPP était plus générale. Cependant, sur la base de preuves narratives tirées des journaux, nous montrons que le PEPP a été clairement interprété comme étant lié aux risques souverains. Une troisième hypothèse concerne le fait que l'annonce du PSPP a été largement anticipée par les observateurs et les marchés financiers dès l'automne 2014, alors que c'était moins le cas pour le PEPP. Dans l'hypothèse où ces effets d'anticipation étaient incorporés dans les prix des actifs, l’utilisation de la méthodologie des étude d’événements contourne cette question.

Une autre série d'explications concerne les différents environnements économiques et financiers lorsque les deux programmes ont été introduits. Une quatrième hypothèse est que nos estimations reflètent le fait que différentes variables étaient sous tension au moment où les programmes ont été décidés et nécessitaient donc une intervention spécifique. Une cinquième hypothèse est que les différents contextes financiers et économiques expliquent les effets différenciés. Le résultat principal est toujours à l’œuvre lorsque l'on contrôle de la dynamique des swaps d'inflation et des spreads souverains, et du contexte financier et l'évolution de la liquidité et de la volatilité.

Une sixième hypothèse concerne les déviations du PEPP de la clé de répartition du capital de la BCE. Le PSPP doit se conformer aux parts de la clé de répartition du capital de la BCE, mais les achats du PEPP peuvent s'en écarter et entraîner des différences potentielles dans la répartition par pays des achats d'actifs. Sur la base des données de la BCE, nous montrons que la différence entre les deux programmes en termes d'écarts d'achats est en fait limitée. Nous utilisons en outre le fait que les achats de titres italiens et français pour le PEPP dévient dans des directions opposées pour tester si notre résultat principal est dû à un effet mécanique de sur- ou sous-achat de certaines obligations souveraines, et nous ne trouvons aucune preuve dans cette direction.

Enfin, une septième hypothèse est que la raison d'être des deux programmes influence les croyances et les décisions des investisseurs, entrainant des réactions différentes des prix des actifs. La communication d'objectifs intermédiaires différents pour chaque programme suggère que les politiques PSPP et PEPP suivent des fonctions de réaction différentes. En outre, alors que la justification du PSPP semblait crédible parce qu'elle était directement conforme au mandat de la BCE, l'option de flexibilité intégrée dans la conception du PEPP transmet un signal fort aux investisseurs, à savoir que la BCE sera en mesure de réduire efficacement les écarts de taux souverains et rend crédible l’objectif relatif aux écarts de taux souverains. Les preuves empiriques et narratives présentées dans ce document sont cohérentes avec l'hypothèse selon laquelle l’objectif des deux politiques a été interprétée différemment.

Une implication clé de notre résultat concerne l'avantage potentiel des achats d'actifs par les banques centrales en tant qu'instrument de politique monétaire. Deux programmes d'achat d'actifs peuvent être mis en œuvre en parallèle avec des effets différents et contribuer à atteindre des objectifs intermédiaires distincts. Nos résultats suggèrent que les banques centrales pourraient faire usage de cette flexibilité supplémentaire pour atteindre leurs objectifs. Plus généralement, ce que les banques centrales choisissent de communiquer (l'objectif déclaré ou la structure d'une politique donnée) peut affecter les réactions des marchés financiers.