- Accueil

- Publications et statistiques

- Publications

- Crise sanitaire : des chocs de trésoreri...

Billet n°225. Sans mesures de soutien, les chocs de trésorerie (à financement inchangé) subis par les entreprises françaises en 2020 auraient été plutôt négatifs mais surtout très hétérogènes, y compris au sein d’un même secteur d’activité. Les mesures de soutien ramènent la proportion des chocs négatifs (et positifs) à celle d’une année normale et en réduisent la dispersion, même si, aux deux extrémités, les chocs très importants sont moins rares qu’habituellement.

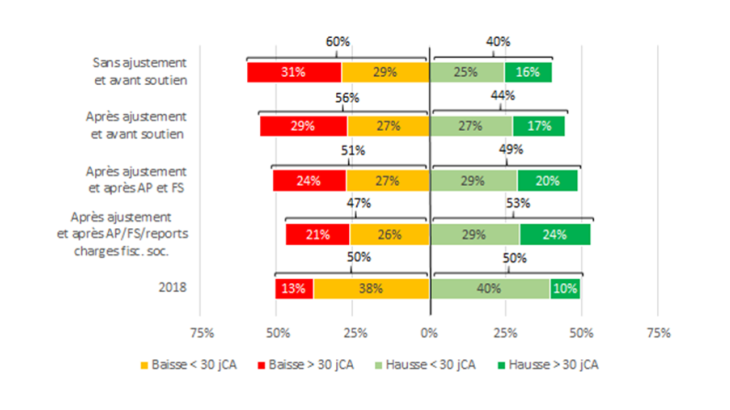

Notes : % d’entreprises, pondéré par l’emploi, avec une baisse (resp. une hausse) de trésorerie forte (> à 30 jours de CA) ou modérée (< 30 j CA) en 2020. Chocs à financement constant par rapport à l’année précédente. "Sans ajustement" : on écarte ponctuellement l’hypothèse d’ajustement à la baisse des investissements et dividendes. "AP" : activité partielle, "FS" : fonds de solidarité.

L’économie française a subi un choc d’une ampleur inédite au cours de l’année 2020. Avec une contraction du PIB de 7,9%, la France a subi le recul le plus important jamais enregistré par les comptes nationaux (Insee, 2021). Ce choc a notamment engendré une hausse très marquée de la dette brute des sociétés non financières (SNF), de 12,2% (+217 Md€), qui est toutefois couplée à une hausse tout aussi importante de leur trésorerie (+28,6% ou +200 Md€). In fine, la hausse de la dette nette est donc relativement modeste : +0,8% ou +17 Md€, contre +51,5 Md€ en 2019 (Banque de France, 2021). Dit autrement, d’un point de vue agrégé, à fin 2020, l’impact de la crise sur la dette nette des SNF est relativement limité. Ce constat ne porte que sur les dettes financières, c’est-à-dire hors prise en compte des reports de charge fiscales et sociales.

Un modèle de microsimulation pour évaluer l’impact de la crise sanitaire

Mais les tendances décrites par les approches macroéconomiques peuvent masquer des situations individuelles très diverses : parfois plus dégradées, ou au contraire meilleures que ne le laisserait penser la photo d’ensemble. C’est pourquoi l’Insee et la Banque de France ont développé un modèle de microsimulation pour évaluer, entreprise par entreprise, l’impact de la crise sanitaire sur la situation financière de plus de 645 000 entreprises en France en 2020 (Bureau et al., 2021a). L’objectif de ces travaux est d’aller au-delà du diagnostic macroéconomique agrégé et d’analyser la dispersion de cet impact entre entreprises, en mettant notamment l’accent sur les effets des mesures de soutien gouvernementales. Nous mobilisons pour cela un jeu particulièrement riche de données individuelles d’entreprises (déclarations mensuelles de TVA 2020, recours à l’activité partielle en 2020, reports de cotisations sociales en 2020, comptes des entreprises en 2018, cotation Banque de France à la veille de la crise).

L’indicateur principal utilisé dans l’analyse est le "choc de trésorerie" (avant ou après mesures de soutien). Il correspond au flux de liquidités généré par l'exploitation, après prise en compte des investissements, des dividendes et après paiement des charges d’intérêts, mais avant toute augmentation de l’endettement. À fonds propres constants et hors cession d’actifs, ce choc de trésorerie "avant financement" correspond donc à une variation de la dette financière nette. Il ne doit pas être confondu avec la variation effective de trésorerie : un choc négatif de trésorerie ne se traduira pas par une baisse effective de la trésorerie s’il s’accompagne d’une hausse au moins équivalente de la dette financière brute. De fait, une première analyse d’un peu plus de 200 000 bilans déjà reçus par la Banque de France montre que seulement le quart des entreprises ont connu une diminution de leur encours de trésorerie en 2020 (Doucenet et al., 2021 ; Lemaire et al. 2021).

Les chocs de trésorerie subis par les sociétés non financières sont très hétérogènes

La quasi-stabilité de la dette nette enregistrée au niveau agrégé recouvre de fortes disparités au niveau individuel. Dans nos simulations, les entreprises subissant un choc négatif de trésorerie voient leur dette nette augmenter au total d’environ 200 Md€, alors que celles avec un choc positif voient leur dette nette totale diminuer à peu près du même montant.

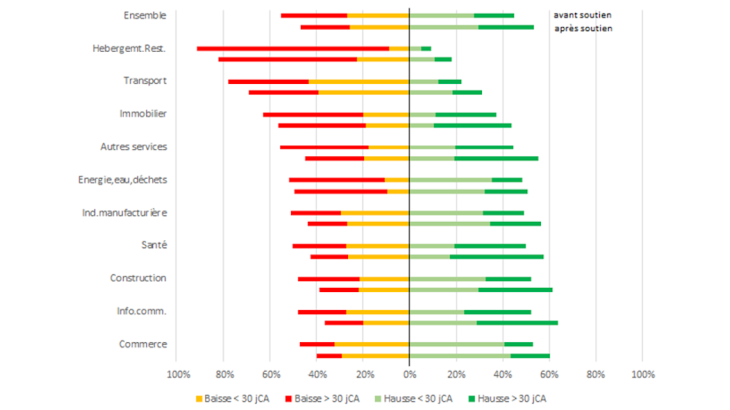

L’hétérogénéité des chocs de trésorerie est particulièrement marquée entre secteurs (avant et après mesures de soutien public) mais également au sein de chaque secteur. Par exemple, même au sein de l’Hébergement-restauration, qui est le secteur le plus affecté par la crise, près de 20% des SNF enregistrent une augmentation de leur trésorerie en 2020 après soutien (cf. graphique 2). La part non négligeable des entreprises subissant un choc positif de trésorerie dans chaque secteur renvoie notamment à la capacité qu’ont eue certaines entreprises à s’adapter, par exemple en ayant recours à la vente à distance et en développant leur présence en ligne. Ainsi, à secteur donné, le profil (plus ou moins déprimé) de l’activité des entreprises en 2020 est fortement corrélé à l’adaptation organisationnelle (Bureau et al., 2021b). Ces constats peuvent éclairer la conduite des politiques publiques : le secteur ne peut être le seul critère pour la définition des politiques de sortie de crise.

L’occurrence et l’intensité des chocs de trésorerie négatifs à fin 2020 sont par ailleurs corrélées au risque de crédit de l’entreprise avant crise (mesuré par la cotation Banque de France) : les moins bonnes cotes subissent non seulement plus de chocs négatifs de trésorerie, mais également davantage de chocs de « forte » ampleur (supérieurs à 1 mois de chiffre d’affaires).

La taille de l’entreprise apparaît en revanche être un déterminant secondaire de l’occurrence d’un choc de trésorerie négatif. Cependant, si l’on raisonne en termes de montants, les entreprises de taille intermédiaires (ETI) et les grandes entreprises – qui représentent 1,5 % des entreprises de notre échantillon mais près de 60 % des effectifs salariés – supportent (après soutien) la majorité de la hausse totale de dette nette des SNF à fin 2020.

Les mesures de soutien réduisent les chocs de trésorerie négatifs… mais sans retour à la normale

En 2018, la répartition des entreprises entre chocs négatifs et chocs positifs est parfaitement équilibrée (50 % vs 50 %), ce qui reflète la vie "normale" des entreprises : la dette financière nette augmente ou diminue, au gré du développement de l’activité, des acquisitions ou des cessions d’actifs, sans que cela ne préjuge nécessairement de leur situation financière. La crise déforme cette distribution (graphique 1). On obtient ainsi 60 % de chocs négatifs et 40% de chocs positifs avant soutien et avant ajustement des dépenses d’investissement et du versement des dividendes. Cet ajustement du comportement des entreprises n’est toutefois pas suffisant pour absorber le choc à lui seul. Après recours à de nécessaires mesures de soutien, la proportion d’entreprises ayant un choc positif de trésorerie n’est cette fois plus très différente d’une année normale (53 % en 2020 vs 50 % en 2018). La dispersion de ces chocs est cependant plus importante : tandis qu’en 2018 13 % d’entreprises connaissent une "forte" augmentation de leur dette nette (supérieure à 1 mois de chiffre d’affaires), ce chiffre atteint 21 % en 2020. À l’opposé, alors que seulement 10 % des entreprises voient leur dette nette se réduire de façon relativement "forte" en 2018, près d’une entreprise sur quatre se trouve dans cette situation à fin 2020.

La déformation des extrémités de la distribution est encore plus marquée si l’on se concentre sur les entreprises les plus fragiles à la veille de la crise (notation de crédit Banque de France 4 à P) : la part de ces entreprises connaissant une hausse de dette nette atteint ainsi 28 % à fin 2020 contre 15 % en 2018, ce qui suggère une fragilisation accrue d’entreprises déjà vulnérables. Toutefois, les entreprises les plus solides (cotations Banque de France 3++ à 4+), qui ne représentent que 10 % des firmes de l’échantillon d’étude, supportent près de 50 % du total des chocs de trésorerie négatifs à fin 2020. Ce dernier point provient du fait que les entreprises les mieux cotées sont en moyenne de plus grande taille que les autres.

Notons enfin que, s’il apparaît que les entreprises particulièrement fragiles avant la crise ont bénéficié du soutien public durant l’année 2020, on ne peut pas dire au regard de nos résultats que celles-ci ont davantage bénéficié des mesures de soutien que les autres entreprises.

Mise à jour le 25 Juillet 2024