Source

Les données sont fournies par les émetteurs par l’intermédiaire de leurs domiciliataires. Les informations sont collectées en titre à titre et comprennent notamment les caractéristiques des titres émis (code Isin, code devise, libellé, date d’émission, date d’échéance, etc.) et des transactions associées (type d’opération, montant, taux, etc.). Ces informations font ensuite l’objet de calculs par la Banque de France qui restitue des données agrégées.

Périmètre

Les calculs sont réalisés à partir de l’ensemble des transactions déclarées à la Banque de France sur le marché primaire, incluant notamment :

- les transactions intra-groupes,

- les transactions à destination de la clientèle particulière des établissements bancaires,

- les déclarations d’émetteurs non résidents.

Typologie des titres

Vous trouverez le détail des principales caractéristiques des titres sur la page « Le marché des titres de créances négociables »

Volumes

Les volumes concernent les émissions, les tombées à échéance ainsi que les encours de titres. Les domiciliataires fournissent ces informations de volumes en devises ; celles-ci sont ensuite converties en euro par la Banque de France, en appliquant un cours de change de fin de journée. Les volumes sont donc publiés à leur contre-valeur en euro, sauf mention contraire.

Typologie des émetteurs

Les regroupements opérés s’appuient sur les définitions des secteurs institutionnels établies par le Système européen des comptes, servant notamment de cadre aux statistiques monétaires de l’Eurosystème. La terminologie retenue a toutefois été adaptée pour tenir compte des spécificités du marché. Les émetteurs, qu’ils soient résidents ou non résidents, sont donc répartis de la façon suivante :

- les émetteurs financiers bancaires et assimilés regroupent les établissements de crédit (dont les sociétés de crédit foncier), les sociétés de financement, et la Caisse des dépôts et consignations ;

- les autres émetteurs financiers comprennent les sociétés d’assurance, les entreprises d’investissement, les auxiliaires financiers et les organismes de titrisation ;

- les émetteurs non financiers correspondent aux entreprises non financières des secteurs privé et public ;

- les émetteurs publics rassemblent les organismes d’administration centrale, les administrations locales et les administrations de sécurité sociale (agences de la dette sociale et centres hospitaliers régionaux), les organismes internationaux.

Taux moyens pondérés

Les statistiques concernant les taux sont publiées uniquement pour les titres négociables à court terme (NEU CP) émis en euro Les moyennes de taux par durée à l’émission et notation sont calculées de manière hebdomadaire et mensuelle. Ces statistiques sont disponibles dans la rubrique Taux moyens pondérés à l’émission par maturité et notation.

Les volumes d’émission permettent de déduire des taux moyens pondérés. Les transactions à la source de ces volumes sont sélectionnées et traitées en fonction des spécifications détaillées ci-dessous :

|

Ventilation par durée à l'émission et par notation Publications statistiques hebdomadaires et mensuelles |

|

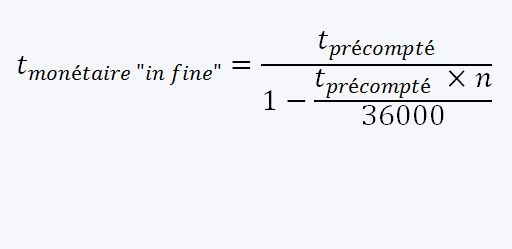

| Taux pris en compte | Taux fixes monétaires ("in fine" ou précomptés), et taux variables assis sur l’EONIA et l’€STR: code taux : 001 et 003, 037 et 039, 047 et 049 |

| Calculs particuliers |

Image

image

ti = spread + EONIA (émissions overnight) ti = spread + Overnight Indexed Swap sur EONIA (milieu de fourchette) de la maturité correspondante, pour les émissions de durées > 1 jour

ti = spread + €STR (émissions overnight) ti = spread + Overnight Indexed Swap sur EONIA (milieu de fourchette) de la maturité correspondante, -0,085 pour les émissions de durée > 1 jour

|

Confidentialité

Les taux moyens pondérés à l’émission ne sont publiés que si au moins trois émetteurs sont présents pour une même durée à l’émission et une même notation.

Notations

Les titres, classés selon la notation du programme auquel ils sont rattachés, sont répartis en cinq catégories de notations :

Titres négociables à court terme

| STANDARD AND POOR’S | FITCH RATINGS | MOODY'S | DOMINION BOND RATING SERVICE | ETHIFINANCE | SCOPE RATINGS | ||

|

CLASSE 1 |

A-1+ |

F1+ |

P-1 |

R-1Hi, R-1Mi |

|

S-1+ |

|

|

CLASSE 2 |

A-1 |

F1 |

|

R-1Lo |

EF1+ |

S-1 |

|

|

CLASSE 3 |

A-2 |

F2 |

P-2 |

R-2Hi, R-2Mi, R-2Lo |

EF1 |

S-2 |

|

|

CLASSE 4 |

A-3, B, B-1, B-2, B-3, C, D |

F3, B, C, D |

P-3, NP |

R-3, R-4Sp, R-5Hs, D |

EF2, EF3, EF4, EF5, EFD |

S-3, S-4 |

|

|

NON NOTÉS |

|

|

|

|

|

|

|

Titres négociables à moyen terme

| STANDARD AND POOR’S | FITCH RATINGS | MOODY'S | DOMINION BOND RATING SERVICE | ETHIFINANCE | SCOPE RATINGS | ||

|

CLASSE 1 |

AAA |

AAA |

Aaa |

AAA |

AAA |

AAA |

|

|

CLASSE 2 |

AA+, AA, AA- |

AA+, AA, AA- |

Aa1, Aa2, Aa3 |

AA Hi, AA, AA Lo |

AA+, AA, AA- |

AA+, AA, AA- |

|

|

CLASSE 3 |

A+, A, A- |

A+, A, A- |

A1, A2, A3 |

A Hi, A, A Lo |

A+, A, A- |

A+, A, A- |

|

|

CLASSE 4 |

BBB+, BBB, BBB-, BB+, BB, BB-, B+, B, B-, CCC+, CCC, CCC-, CC, C, D |

BBB+, BBB, BBB-, BB+, BB, BB-, B+, B, B-, CCC+, CCC, CCC-, CC, C, D |

Baa, Baa1, Baa2 Baa3, Ba, Ba1, Ba2, Ba3, B, B1, B2, B3, Caa1, Caa2, Caa3, Ca, C |

BBB Hi, BBB, BBB Lo, BB Hi, BB, BB Lo, B Hi, B, B Lo, CCC Hi, CCC, CCC Lo, CC Hi, CC, CC Lo, C HI, C, C Lo, D |

BBB+, BBB, BBB-, BB+, BB, BB-, B+, B, B-, CCC+, CCC, CCC-, CC, C, D |

BBB+, BBB, BBB-, BB-, BB, BB-, B+, B, B-, CCC, CC, C, D, SD |

|

|

NON NOTÉS |

|

|

|

|

|

|

|

Un titre, dont le programme dispose de plusieurs notations, est classé selon la notation la moins favorable.

Ventilation des durées initiales des émissions

Pour les titres négociables à court terme, la durée initiale des émissions est ventilée selon le nombre de jours calendaires entre la date de valeur et la date de maturité.

| Maturités | Durée initiale des émissions (en nombre de jours) |

|---|---|

| 1 jour | 1 jour* |

| 1 semaine | 7 +/- 2 jours |

| 2 semaines | 14 +/- 2 jours |

| 1 mois | 30 +/- 7 jours |

| 2 mois | 60 +/- 10 jours |

| 3 mois | 90 +/- 10 jours |

| 4 mois | 120 +/- 10 jours |

| 6 mois | 180 +/- 10 jours |

| 9 mois | 270 +/- 10 jours |

| 1 an | De 340 à 365 jours (366 pour les années bissextiles) |

* Les titres émis à un jour (ou “Overnight”) incluent les titres de 3 jours, dont la date de valeur est le vendredi et l’échéance le lundi.

Durées initiales et résiduelles moyennes

La durée initiale d’une émission correspond au nombre de jours entre la date de valeur de cette émission (incluse) et la date de son échéance (exclue).

La durée résiduelle d’une émission à une date d correspond au nombre de jours entre d et la date d’échéance (exclue).

Les durées moyennes sont pondérées par le volume des émissions.

Fréquence de publication

Les publications statistiques sont diffusées sur une base :

- quotidienne : le premier jour ouvré suivant la date sous revue

- hebdomadaire : le premier mardi ou mercredi suivant la semaine concernée

- mensuelle : dans les 4 ou 5 jours ouvrés suivant la fin du mois.

Mise à jour le 13 Décembre 2024