- Accueil

- Interventions du gouverneur

- Perspectives sur la politique monétaire ...

Perspectives sur la politique monétaire : trois leçons de la récente poussée de l’inflation

Intervenant

François Villeroy de Galhau, Gouverneur de la Banque de France

Mise en ligne le 22 Octobre 2024

Université de New York – 22 octobre 2024

Discours de François Villeroy de Galhau, gouverneur de la Banque de France

Mesdames, Messieurs,

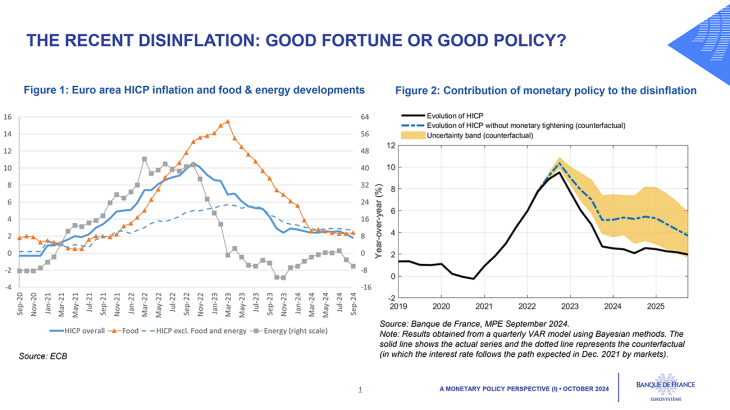

C’est un grand plaisir d’être à New York et je remercie Thomas Philippon pour son invitation. Mon intervention d’aujourd’hui portera sur les premières leçons que nous pouvons tirer pour la politique monétaire de la poussée puis du repli de l’inflation. Dans la zone euro, l’inflation a atteint 10,6 % en octobre 2022 et est restée supérieure à 4 % pendant deux ans. Mais elle a diminué tout aussi rapidement et, à 1,7 % en septembre 2024, elle est maintenant très proche de notre cible de 2 %.

Depuis le discours de Ben Bernanke de 2004 (Bernanke (B.), « The Great Moderation », Remarques formulées lors de la réunion de l’AEE, 20 février 2004), le débat persiste sur la question de savoir si les résultats favorables relèvent de la chance ou d’une bonne politique monétaire. Cette fois-ci, nous avons bénéficié d’une part de chance.

Comme le montre le graphique 1, les prix de l’énergie et des produits alimentaires ont contribué aux évolutions de l’inflation, à la hausse comme à la baisse. Mais le retour de l’inflation à 2 % et sa rapidité de convergence résultent également de notre politique monétaire. Les estimations de la Banque de France présentées dans le graphique 2 suggèrent que l’inflation mesurée par l’IPCH aurait été supérieure de 2,5 % à 3 % en 2024 en l’absence de resserrement de la politique monétaire, en ligne avec les estimations de la BCE (Lane (P.), « The analytics of the monetary policy tightening cycle », conférence, Stanford, 2 mai 2024). Ces estimations sont d’autant plus prudentes qu’elles ne tiennent pas compte de l’effet sur l’ancrage des anticipations d’inflation à long terme.

En dressant le bilan de ce que nous avons appris au cours de cet épisode, je me concentrerai sur trois dimensions : la politique monétaire et la désinflation, la politique monétaire et la croissance, la politique monétaire et ses instruments.

Politique monétaire et désinflation : pas de magie, mais un cercle vertueux entre crédibilité passée et présente, et entre communication et action.

Le coût relativement faible de la désinflation n’allait pas de soi. Il n’y a pas si longtemps, de nombreux observateurs affirmaient que l’inflation se révélerait persistante (y compris dans le « dernier kilomètre ») et/ou qu’elle ne serait éradiquée qu’au prix d’une récession. Pourquoi ont-ils eu tort jusqu’à présent?

L’histoire de deux désinflations : des trajectoires économiques contrastées

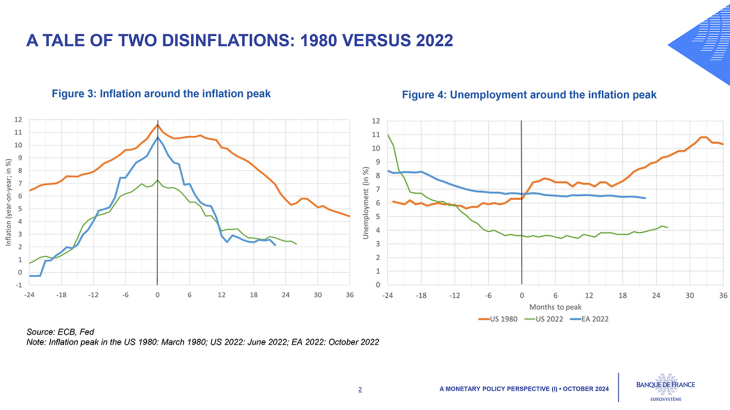

Permettez-moi de commencer par l’histoire de deux désinflations : la grande désinflation du début des années 1980 aux États-Unis et la désinflation récente. Dans les deux cas, les prix de l’énergie ont initialement contribué à l’inflation. Il est important de noter que le consensus sur la réponse de politique monétaire optimale à l’inflation a été largement façonné par l’expérience américaine des années 1980 et par la vaste littérature académique qui en a résulté (Cf. entre autres: Clarida (R.), Gali (J.), Gertler (M.), « The Science of Monetary Policy: A New Keynesian Perspective », Journal of Economic Literature, décembre 1999; Stock (J.H.), Watson (M.W.), « Has the Business Cycle Changed and Why? », NBER Macroeconomics Annual 2002, Volume 17, janvier 2003; Goodfriend (M.), King (R.G.), « The incroyable Volcker disinflation », Journal of Monetary Economics, juillet 2005). La fin de la grande inflation de 1980 à 1985 a montré que la politique monétaire était un instrument puissant pour atteindre la stabilité des prix, mais que pour être crédible, elle devait s’exposer à un risque de chômage élevé. En conséquence, le consensus post-Volcker était que les banques centrales devaient a) réagir vite et fort à l’inflation, conformément au célèbre principe de Taylor, selon lequel le taux d’intérêt doit réagir plus que proportionnellement à l’inflation afin d’éviter une trajectoire incontrôlable d’inflation, b) augmenter activement le chômage pour combattre les tensions inflationnistes dans l’économie, le long de la courbe de Phillips et c) être plus indépendantes conformément à l’article de référence de Barro et Gordon de 1983 (Barro (R.), Gordon (D.), « Rules, Discretion and Reputation in a Model of Monetary Policy », Journal of Monetary Economics, 12: 101-22, 1983).

La récente baisse de l’inflation a été plus rapide et moins coûteuse en termes de croissance et d’emploi que dans les années 1980, comme le montrent les graphiques 3 et 4 Villeroy de Galhau ((F.), Anatomie d’une chute d’inflation : d’une première phase réussie aux conditions d’un atterrissage maîtrisé, discours, 28 mars 2024). Pourquoi cette différence ? Goodfriend et King apportent une réponse convaincante en affirmant que la majeure partie du coût élevé de la désinflation de Volcker en termes de récession résultait de la «crédibilité imparfaite» de la Réserve fédérale (Goodfriend (M.), King (R.G.), « The incredible Volcker disinflation », Journal of Monetary Economics, juillet 2005) . Dans son combat, Paul Volcker a surtout dû lutter contre la persistance d’anticipations d’inflation élevées, héritage de la perte de contrôle des années 1970.

Cette fois, grâce à la crédibilité des banques centrales, les effets des chocs sur les prix des matières premières se sont « largement et rapidement dissipés », comme le soulignent Bernanke et Blanchard (2024) (Bernanke (B.), Blanchard (O.), Analysing the inflation burst in eleven economies, 2024).

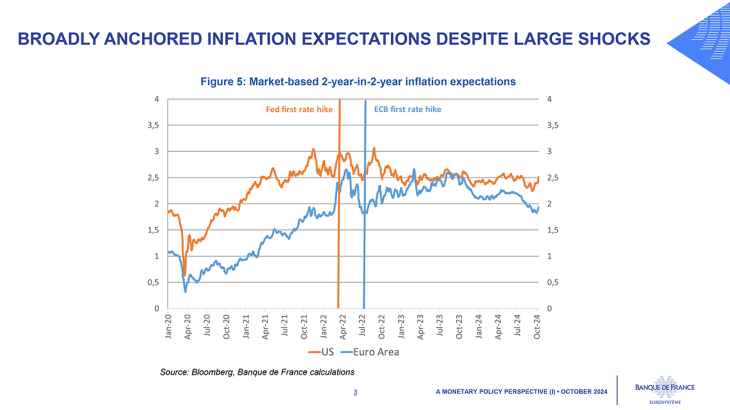

Le graphique 5 montre que les anticipations d’inflation sont restées largement ancrées malgré des chocs importants, en particulier après la première hausse des taux. La question n’était pas de savoir si l’inflation allait converger vers la cible, mais quand. Cette crédibilité ne vient pas de nulle part mais a) de l’indépendance, b) d’objectifs simples et transparents (ciblage de l’inflation), et c) d’actions décisives dans le passé. Néanmoins, les banques centrales ont également dû passer « de la parole aux actes ». La crédibilité est un actif à préserver, et non un héritage à exploiter. En ce qui concerne la BCE, nos réponses de politique monétaire ont été vigoureuses et persistantes : de juillet 2022 à septembre 2023, nous avons relevé nos taux d’intérêt directeurs de 450 points de base.

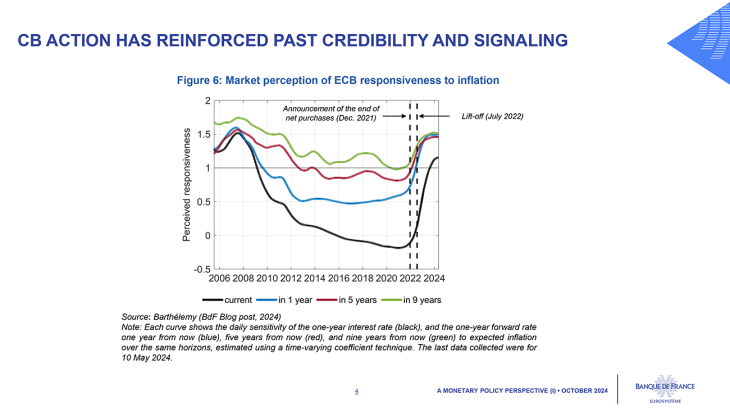

Comme le montrent Bauer et al. (2024) (Bauer (M.), Pflueger (C.), Sunderam (A.), « Perceptions about Monetary Policy », Quarterly Journal of Economics, à paraître) dans le cas des États-Unis et tel que cela ressort du graphique 6 des travaux de la Banque de France sur la zone euro (Barthélemy (J.), « La réactivité de la politique monétaire vue par les marchés », Bloc-notes Éco de la Banque de France, 8 juillet 2024), la perception par les marchés de la réactivité de la BCE – mesurée ici comme la sensibilité variable dans le temps des taux anticipés à l’inflation anticipée au même horizon – a toujours été élevée (supérieure à un) sur des horizons longs. Cela suggère que les marchés anticipent une fonction de réaction active à moyen et long terme, et cette sensibilité s’est accrue pendant la période de relèvement, de mi-2022 à mi-2023, à tous les horizons, ce qui indique que les actions ont renforcé notre crédibilité en matière de lutte contre l’inflation.

Du cercle vicieux de l’inflation au cercle vertueux de la crédibilité

Ce que nous a appris la période Volcker, c’est que la désinflation est coûteuse et longue à atteindre pour une banque centrale imparfaitement crédible. Les entreprises qui anticipent une augmentation de leurs coûts sont susceptibles d’augmenter leurs prix et les travailleurs qui anticipent une augmentation des prix se battent pour obtenir des augmentations des salaires, entraînant un cercle vicieux de l’inflation et créant une forte corrélation entre inflation actuelle et inflation attendue. Les banques centrales dont la crédibilité est imparfaite doivent donc réagir avec plus de force et de rapidité. Les taux réels bien plus élevés qui en résultent peuvent toutefois rapidement entraîner une augmentation du chômage, mais sans bénéfices immédiats pour la stabilité des prix, tels qu’une réduction des primes de risque d’inflation à long terme.

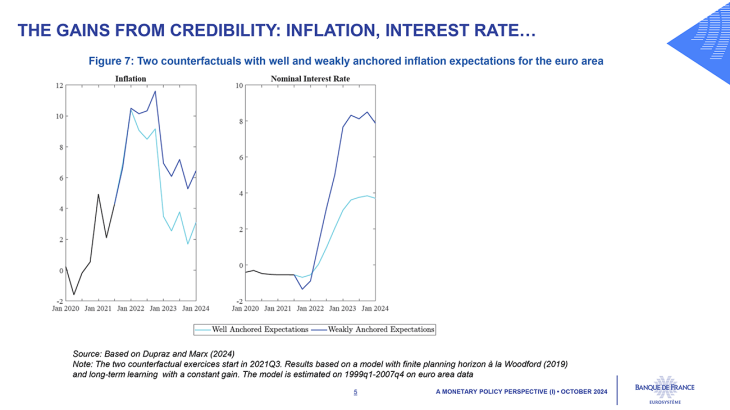

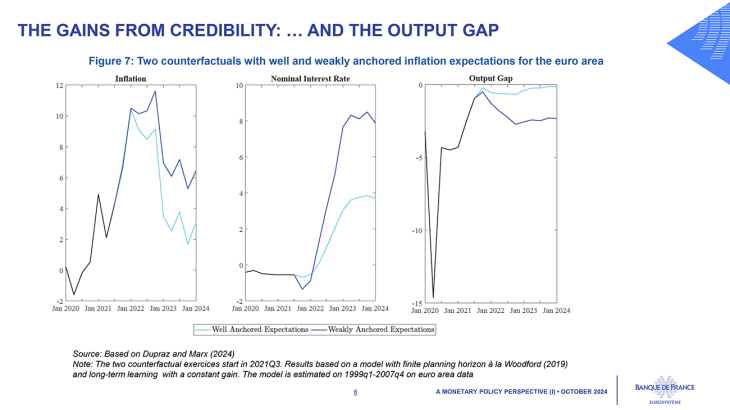

En revanche, une banque centrale (plus) crédible s’inscrit dans un cercle vertueux de crédibilité. La crédibilité passée ancre les anticipations d’inflation à la cible, réduisant le risque d’une spirale inflationniste. Cela réduit l’ampleur des hausses de taux d’intérêt nécessaires pour faire baisser l’inflation, ainsi que les coûts associés pour l’activité économique. Quantifier l’impact de la crédibilité n’est pas chose aisée et est entouré d’une grande incertitude. Mais des travaux de recherche de la Banque de France suggèrent que, si les anticipations d’inflation avaient été aussi médiocrement ancrées que dans les années 1970 aux États-Unis, nos taux directeurs auraient atteint un point haut de 8 % environ au lieu de 4 % (Dupraz (S.), Marx (M.), « Anchoring Boundedly Rational Expectations », Banque de France Working Paper Series n° 936, décembre 2023).

La crédibilité permet également de gagner du temps. Lorsqu’une banque centrale est imparfaitement crédible, elle doit agir immédiatement pour calmer toute tension inflationniste latente et prouver en permanence qu’elle vise à stabiliser l’inflation. Mais une banque centrale crédible peut réagir avec un certain décalage tout en atteignant un ancrage nominal. En effet, Davig et Leeper affirment que ce qui importe vraiment, c’est la réaction moyenne à l’inflation à moyen terme, et non la réaction immédiate, une sorte de « principe de Taylor à long terme » (Davig (T.) et Leeper (E.M.), « Generalizing the Taylor Principle », American Economic Review, 97(3):607-635, 2007). Le décalage ne doit toutefois pas être trop long, car il pourrait être interprété à tort comme un signal d’inaction future.

La crédibilité des banques centrales, comme l’inflation, est également mondiale (Ciccarelli (M.) et Mojon (B.), « Global Inflation », The Review of Economics and Statistics, vol. 92, n° 3, 2010). La plupart des banques centrales des économies avancées ont des cibles d’inflation chiffrées crédibles et convergentes (2 %), ce qui constitue une différence notable par rapport aux années 1980. Cette crédibilité mondiale se traduit par une inflation importée moins importante et plus transitoire, et ainsi se répercute sur les anticipations d’inflation. Lorsqu’une banque centrale agit contre l’inflation et renforce sa crédibilité, elle exerce une externalité positive à l’échelle mondiale.

Politique monétaire et croissance : une évolution récente de la balance des risques

Jusqu’à présent : une approche pragmatique du resserrement de la politique monétaire

Le resserrement monétaire était nécessaire pour la stabilité des prix, mais également pour assurer une croissance soutenable sur le long terme. Il aurait toutefois pu, à court terme, provoquer une récession ou accroître sensiblement le chômage. Mais il n’en fut pas ainsi.

Plusieurs raisons ont été avancées pour expliquer cela : des chocs finalement transitoires sur les prix, la non-linéarité de la courbe de Phillips (Benigno (P.), Eggertsson (G.B.), « Revisiting the Phillips and Beveridge Curves: Insights from the 2020s Inflation Surge », Jackson Hole Economic Policy Symposium, 2024) comme étudié dans les dernières Perspectives de l’économie mondiale du FMI(FMI, « Le grand resserrement : les enseignements du récent épisode d’inflation », Perspectives de l’économie mondiale (Chapitre 2), octobre 2024) … Mais si l’on en revient à un thème récurrent, la crédibilité a réduit l’arbitrage production/inflation en ancrant les anticipations d’inflation à moyen terme et en rendant fiable la communication relative aux futures décisions. La même étude de la Banque de France (Dupraz (S.), Marx (M.), « Ancrer des anticipations non rationnelles », Banque de France, Document de travail n° 936, décembre 2023) suggère que sans l’ancrage ferme des anticipations d’inflation que nous avons observé, la production de la zone euro aurait été inférieure de 2 % en 2023 en raison d’une orientation plus restrictive, tandis que l’inflation serait restée supérieure à 6 %.

Le futur proche : du risque de persistance de l’inflation aux défis de croissance et au risque d’une inflation inférieure à la cible

Mais la situation a évolué à présent, de même que la balance des risques. Comme vous le savez, la BCE n’a pas de double mandat, mais un mandat principal de maintien de la stabilité des prix à moyen terme. Cependant, notre objectif de stabilité des prix est symétrique, autour de la cible de 2 %.

En principe, un double mandat et une cible d’inflation symétrique ne sont pas toujours identiques, car il existe parfois des arbitrages entre production et inflation. Mais aujourd’hui, la convergence est forte : dans la zone euro, la persistance de l’inflation n’est plus l’unique et principal risque. Au contraire, existe tout autant le risque inverse que l’inflation soit inférieure à la cible, en particulier si la croissance demeure faible. Les projections de septembre établies par les services de la BCE prévoyaient que l’inflation reviendrait à 2,2 % en 2025 et à 1,9 % en 2026. Mais les anticipations de marché tablent sur une inflation déjà inférieure à 2 % en 2025 ; et selon les dernières données effectives d’inflation, la zone euro pourrait afficher une inflation à 2 % dès le début 2025. Concernant l’économie réelle, notre prévision de PIB réel a été révisée à la baisse par rapport à l’exercice de juin. Nous constatons pour l’instant l’atterrissage en douceur prévu, mais sans redécollage. Sur la base de cette double évaluation de risques importants à la baisse pesant sur l’inflation ainsi que sur la croissance, notre Conseil des gouverneurs a décidé la semaine dernière d’abaisser le taux de la facilité de dépôt de 25 points de base, à 3,25 %.

Pour l’avenir proche, je plaide pour un pragmatisme agile dans la poursuite de la réduction de notre biais restrictif. Du pragmatisme, avec une totale optionalité pour chacune de nos prochaines réunions, en nous fondant sur les données et les prévisions disponibles. Et agile, nous ne nous trouvons pas « derrière la courbe » aujourd’hui, mais l’agilité devrait nous éviter de courir un tel risque à l’avenir. Le risque de réduire trop tard notre orientation restrictive pourrait en effet devenir plus important que celui d’agir trop rapidement. S’agissant de notre taux terminal, il est évidemment trop tôt pour se prononcer. Toutefois, si nous nous situons durablement l’année prochaine à 2 % d’inflation, et avec des perspectives de croissance toujours atone en Europe, il n’y aura aucune raison de maintenir notre politique monétaire en territoire restrictif et nos taux à un niveau supérieur au taux d’intérêt neutre.

Lorsque la victoire contre l’inflation est en vue, la politique monétaire ne doit pas peser de manière excessive ou prolongée sur l’activité et l’emploi, et donc sur nos concitoyens. C’est une question de cohérence avec nos objectifs secondaires définis par le Traité sur le fonctionnement de l’UE. Cela étant, les défis les plus importants auxquels l’Europe est confrontée en matière de croissance dépassent le cadre de la politique monétaire. Notre faible croissance potentielle est structurelle, en raison d’un manque d’innovation, comme l’ont souligné les récents rapports Draghi et Letta. L’Europe est confrontée aux défis communs liés aux transitions démographique, énergétique et numérique, dans un monde plus fragmenté. Les gouvernements nationaux et l’Europe dans son ensemble doivent agir urgemment.

La politique monétaire et ses instruments : confirmer la boîte à outils non conventionnelle, mais être prêt à l’ajuster

Permettez-moi à présent une rapide réflexion personnelle sur notre boîte à outils de politique monétaire, avec ses deux principaux éléments « non conventionnels ».

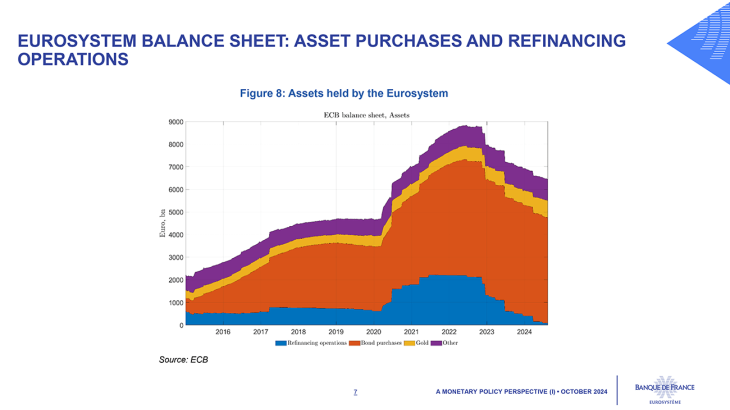

Les outils relatifs à la gestion de la liquidité et au bilan

Les outils de bilan des banques centrales, tels que les programmes d’achats d’actifs et les opérations de refinancement à plus long terme (LTRO) (graphique 8) ont été conçus en période de crise, soit pour préserver une transmission efficace de la politique monétaire lorsque des segments spécifiques du marché étaient soumis à des tensions, soit pour assouplir l’orientation de la politique monétaire lorsque cela s’avérait nécessaire et que l’outil conventionnel n’était pas disponible en raison du plancher effectif des taux.

Au-delà des périodes de crise, nous nous engageons évidemment à fournir la liquidité adéquate aux institutions financières et aux marchés, évitant ainsi toute pénurie comme le démontre la dernière mise à jour de notre cadre opérationnel.

Cela étant, la revue stratégique de la BCE de 2025 étudiera de manière approfondie l’utilisation adéquate et les limites de chaque outil de bilan, mais permettez-moi de partager avec vous trois principes essentiels qu’il conviendrait, selon moi, de garder à l’esprit.

Premièrement, la prise d’un risque de taux d’intérêt dans notre bilan doit être limitée aux opérations dont l’objectif principal est d’assouplir l’orientation de la politique monétaire ou de protéger la transmission en réduisant la prime de terme et ainsi les rendements à long terme. Lorsque l’objectif principal consiste plutôt à injecter de la liquidité, cela doit être fait en prêtant à court terme ou à taux variables pour les LTRO. Ces opérations constituaient d’ailleurs une innovation européenne intéressante qui n’a pas été utilisée aux États-Unis. Mais les taux quasi-fixes appliqués initialement aux TLTRO-III se sont révélés une erreur, qui a dû être recalibrée par la suite. Pour la même raison, dans notre nouveau cadre opérationnel, notre futur portefeuille d’actifs structurel visant à maintenir les taux du marché monétaire à un niveau proche du taux de la facilité de dépôt pourrait contenir une proportion significative d’obligations à durée courte.

Deuxièmement, dans notre portefeuille lié au QE ou dans notre portefeuille structurel, nous devons donner la priorité aux obligations d’État et supranationales afin de limiter une exposition directe au secteur privé non financier dans notre bilan. Cela dit, ces programmes ne sont pas conçus, et ne doivent jamais l’être, pour financer les gouvernements ni pour contribuer à la relance budgétaire – une illusion largement répandue.

Troisièmement, et enfin, une leçon importante des dernières années est que nous ne devons pas conditionner un instrument à un autre. Faire cela crée des problèmes de communication si un programme doit être interrompu rapidement. Par exemple, utiliser les achats d’actifs pour rendre la forward guidance plus crédible peut s’avérer peu judicieux, comme nous avons pu le constater début 2022 quand nous avons dû interrompre progressivement les achats d’actifs avant de pouvoir relever les taux.

La forward guidance et la communication

Communiquer sur la politique future renforce le canal des anticipations de la politique monétaire. Une telle communication est parfois considérée comme binaire, alors que, dans la pratique, elle s’inscrit dans un continuum allant d’un engagement plein et entier à un silence total.

À l’une des extrémités du spectre, la forward guidance fonctionne, en principe, par l’engagement de s’écarter de la politique standard. Toutefois, les banquiers centraux ne doivent pas être inconditionnellement pré-engagés sur une trajectoire des taux d’intérêt, mais conserver l’optionalité au moins au-delà de quelques trimestres. Sur des horizons plus courts, la forward guidance dépendant d’un calendrier pourrait demeurer valable (Villeroy de Galhau, F., « La politique monétaire dans un contexte d’incertitude », discours à la London School of Economics, 15 février 2022). Pour donner des indications sur la politique à plus long terme, si nécessaire, la forward guidance dépendant de la situation économique (qui est donc plus humble) serait plus appropriée, dans la mesure où elle combine optionalité et efficacité.

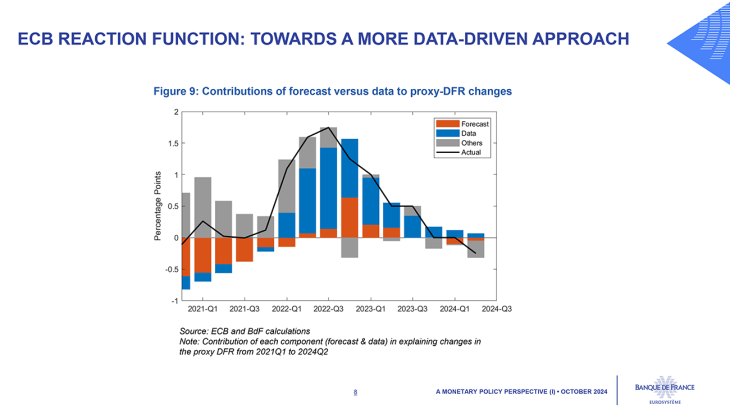

De l’autre côté du spectre, la banque centrale peut ne donner absolument aucune indication. Avec la récente poussée de l’inflation, la BCE est passée à une approche réunion par réunion et fondée sur les données, une évolution justifiée par l’incertitude élevée et l’instabilité des prévisions d’inflation. Selon des travaux récents de la Banque de France, durant la forte hausse de l’inflation, la fonction de réaction de la BCE est devenue moins « fondée sur les prévisions d’inflation » et davantage « fondée sur les données relatives à l’inflation sous jacente ».

Mais maintenant que nous sommes revenus à un régime d’inflation « normal », notre fonction de réaction doit devenir plus « prospective », avec une plus grande confiance accordée aux prévisions, et moins s’appuyer sur les données mensuelles disponibles rapidement.

Entre ces deux côtés du spectre, il existe une signalisation souple (soft signaling), par laquelle la banque centrale clarifie sa fonction de réaction. Contrairement à la forward guidance, il ne s’agit pas d’un engagement à s’écarter de la réaction standard, mais elle peut néanmoins influencer les anticipations des marchés relatives à la politique future. Cette signalisation souple est notre réalité quotidienne, tandis que les deux autres formes de communication (l’absence d’indications et la forward guidance) doivent rester des exceptions.

Alors qu’avons-nous appris en fin de compte ?

Premièrement, il n’est pas nécessaire de passer par une récession pour sortir d’une économie inflationniste quand les banques centrales sont crédibles et que le canal des anticipations est donc puissant. La crédibilité des banques centrales permet également de gagner du temps en cas d’incertitude, ce qui fut utile fin 2021. Toutefois, la crédibilité n’est pas de nature magique, mais doit être soutenue par l’action. Les banques centrales ne peuvent totalement promettre une « désinflation immaculée », mais l’ajustement aux chocs est alors plus harmonieux.

Deuxièmement, la politique monétaire doit rester agile et pragmatique face à l’évolution de la balance des risques. Nous devons nous préparer à répondre à toute nouvelle situation en nous appuyant plus que jamais sur notre cible d’inflation symétrique de 2 % à moyen terme. Cela est d’autant plus nécessaire que nous sommes confrontés à un environnement géopolitique de plus en plus volatil et incertain ainsi qu’aux transitions démographique, climatique et numérique.

Troisièmement, la récente poussée de l’inflation nous a implicitement beaucoup appris sur les coûts et les avantages ex post des outils non conventionnels mis en place avant et pendant la Covid. Ils ont fait leurs preuves et doivent continuer de faire partie de la boîte à outils, mais ils pourraient tous être ajustés pour être plus flexibles et moins coûteux. Ce ne sont là que quelques réflexions préliminaires qui seront approfondies dans le cadre de la revue stratégique en cours de la BCE.

Les banques centrales et la politique monétaire ont traversé ces dix dernières années une séquence sans précédent d’inflation basse (lowflation), puis de quasi-déflation (pendant la Covid), d’inflation élevée et de désinflation réussie. Il n’y a pas lieu de nous reposer sur nos lauriers, mais cela nous donne plutôt des raisons d’avoir confiance et de nous améliorer encore afin de relever les défis des années à venir.

Télécharger l'intégralité de la publication

Mise à jour le 24 Octobre 2024