paiement sans contact refusé

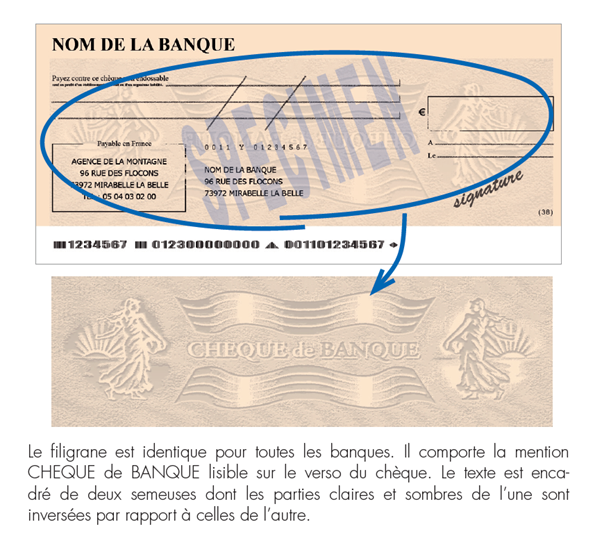

Si vous êtes bénéficiaire d’un chèque de banque (par exemple, en cas de vente d’un véhicule), contactez la banque émettrice en recherchant par vous-même ses coordonnées (sans vous fier aux mentions présentes sur le chèque ni à celles que l’acheteur pourrait vous transmettre) pour en confirmer la validité avant de finaliser la vente. Vous pouvez aussi en complément vérifier le filigrane visible par transparence et lisible au verso du chèque de banque :

Soyez toutefois toujours attentifs au moment d’accepter un chèque de banque. Il existe en effet des chèques de banque frauduleux, par exemple dans le cadre de ventes de voitures d’occasion. Vous lui remettez la voiture et vous vous apercevez au moment de déposer le chèque à votre banque que c’est finalement un faux. Dans la mesure du possible, demandez d’être payé via un autre moyen de paiement (virement, de préférence un virement instantané ou espèces).

Au-delà de la durée légale d’encaissement d’un chèque (1 an et 8 jours), le paiement du chèque peut être refusé au bénéficiaire.

Lors de la remise d’un chèque à l’encaissement, celui-ci doit être endossé c’est à dire signé au dos par le bénéficiaire. Il est également recommandé d’inscrire la date et le numéro du compte sur lequel il doit être crédité.

De ce fait, votre banque n’a pas l’obligation de créditer votre compte le jour du dépôt du chèque. Lorsqu’elle ne crédite pas immédiatement le chèque, votre banque doit vous prévenir. Si les conditions générales de compte le permettent, la banque peut aussi décider de geler les fonds encaissés quelques jours le temps de vérifier qu’il ne s’agit pas d’une remise frauduleuse.

Le fait d’avoir un chèque entre les mains, ne constitue pas du tout une garantie d’être payé ! Lorsque vous procédez à la remise d’un chèque sur votre compte, il peut être rejeté par la banque du tiré plusieurs jours après son encaissement, notamment si le solde du compte de l’émetteur n’est pas suffisant pour le payer (c’est ce qu’on appelle un « chèque sans provision ») ou si le chèque est en opposition.

Dans ce cas, et dès que l’information lui parvient, votre banque annule la remise de chèques. Le compte n’est donc définitivement crédité du montant du chèque que si les fonds sont bien disponibles sur le compte de l’émetteur et uniquement si le chèque est régulier.

Si vous constatez une opération frauduleuse réalisée avec votre carte bancaire, vous devez immédiatement informer votre banque afin de faire opposition à votre carte :

- en contactant directement votre conseiller en agence ;

- en vous rendant sur votre espace client ;

- en appelant le numéro d’opposition propre à votre banque (qui figure notamment sur votre contrat ou au dos des tickets de retrait) ;

- en appelant le numéro spécial du serveur interbancaire : 0 892 705 705 (Tarif : 0,34 € la minute – Ouvert 24h/24, 7j/7).

Ensuite, confirmez par écrit et sans délai l’opposition selon les modalités prévues par votre banque.

Vous devez également demander à votre banque le remboursement des opérations frauduleuses dans un délai maximal de 13 mois après le débit. Ce délai est ramené à 70 jours (le contrat carte peut prévoir un délai plus long, ne pouvant dépasser 120 jours) lorsque l’établissement du bénéficiaire du paiement se situe en dehors de l’Union européenne ou de l’Espace économique européen (les États de l’Union ainsi que l’Islande, le Lichtenstein et la Norvège).

Vous pouvez également déclarer la fraude auprès de la police ou de la gendarmerie. Cette démarche n’est cependant pas une condition préalable pour que la banque vous rembourse.

Si vous êtes toujours en possession de la carte, vous pouvez signaler la fraude sur la plateforme en ligne Perceval gérée par la Gendarmerie nationale.

À tout moment vous pouvez décider de révoquer un mandat de prélèvement, c’est-à-dire décider d’y mettre fin définitivement, afin que le créancier ne puisse plus prélever sur votre compte.

Pour cela, il faut révoquer le mandat directement auprès du créancier, qui est le gestionnaire de ce mandat, au plus tard le jour précédant la date d'échéance. Il est conseillé de lui adresser un courrier recommandé en précisant le RUM du mandat à révoquer. Le RUM est la référence unique de mandat, qui est le numéro unique permettant au créancier – c’est-à-dire celui qui est payé – d’identifier chaque mandat.

En complément, il est également conseillé de prévenir la banque afin qu’elle ne règle plus les avis de prélèvements présentés par ce créancier. Ce blocage doit être fait à tout moment et gratuitement auprès de votre prestataire de services de paiement (par exemple : votre banque).

À noter :

La révocation porte sur le moyen de paiement et est indépendante de la créance sous–jacente. En clair, si vous devez de l’argent à un créancier, vous devez continuer à honorer votre dette, en utilisant un autre moyen de paiement.

L'article L. 131-86 du Code monétaire et financier (issu de la loi du 30 décembre 1991 relative à la sécurité des chèques et des cartes de paiement) confie à la Banque de France le soin d'informer toute personne sur la régularité de l'émission des chèques qu'elle est susceptible d'accepter pour le paiement d'un bien ou d'un service.

Pour ce faire, le FNCI centralise les coordonnées bancaires :

- de tous les comptes ouverts au nom d'une personne frappée par une interdiction d'émettre des chèques ;

- des oppositions pour perte ou vol de chèques ;

- des comptes clos ;

ainsi que les caractéristiques des faux chèques.

Ces informations lui sont transmises par les établissements bancaires en application des dispositions des articles L. 131-84, R. 131-32 et 42 du Code monétaire et financier. Conformément aux dispositions de l'article 4 de l'arrêté du 24 juillet 1992, la Banque de France a confié, à l'issue d'un marché publique, à la société Mantis la gestion de la base de consultation du FNCI et la promotion du service auprès des utilisateurs, diffusé sous l'appellation Vérifrance-FNCI-Banque de France.

La consultation s'effectue sur la base de la lecture de la ligne magnétique située au bas du chèque dite « ligne CMC7 ». Une information sous forme de couleur est communiquée au commerçant :

- vert : aucune information dans le FNCI ;

- blanc : lecture du chèque impossible ;

- rouge : chèque irrégulier (interdiction d'émettre des chèques, compte clos, opposition pour perte ou vol, faux chèques) ;

- orange : compte faisant l'objet d'une opposition pour perte ou vol (sans indication des numéros de chèque).

La réponse « couleur» est complétée par la restitution du nombre de consultations du compte auprès du service Vérifiance sur la journée en cours et sur les derniers jours (délibération de la CNIL N°2009-363 du 25 juin 2009 et N°2014-266 du 26 juin 2014). Cette dernière information, dite « information multi chèques », ne doit en aucun cas fonder, à elle seule, un refus de chèque. Il s’agit d’une alerte qui doit inciter le bénéficiaire à accroître ses vérifications. Son objet est de prévenir des risques d’utilisation frauduleuse de chèques.

Depuis son entrée en application en juin 2016, le règlement européen relatif aux commissions d'interchange offre la possibilité aux professionnels et aux consommateurs de sélectionner le réseau (ou la marque) de carte de leur choix pour effectuer une transaction. Lors d’un achat avec une carte co-marquée, les commerçants, qui supportent les frais de transaction, peuvent présélectionner leur réseau le plus économique pour eux afin de réduire leurs coûts, mais les consommateurs doivent pouvoir choisir la marque qu’ils souhaitent utiliser. La réglementation prévoit ainsi :

- La présélection d’une marque par le commerçant : Les commerçants peuvent configurer leurs terminaux de paiement avec un choix par défaut, selon la marque la plus économique pour eux.

- Le choix final par le consommateur : Les consommateurs ont le droit de passer outre cette présélection automatique, lorsque c'est techniquement possible, en choisissant la marque qu'ils préfèrent parmi celles acceptées par le commerçant.

- L’information des consommateurs : Les commerçants doivent clairement indiquer aux consommateurs les cartes qu'ils acceptent, par exemple avec l’affichage des logos de réseaux de carte acceptés. Ils veillent également, lorsque cela est techniquement possible, à informer les consommateurs de la manière d’opter pour un autre choix de marque que celui présélectionné par le commerçant.

En fonction de son établissement financier ou de son prestataire, un commerçant peut tout à fait refuser d’accepter les cartes issues d’un réseau de paiement.

Soyez vigilant ! Votre banque ne vous demandera jamais vos coordonnées bancaires, ni vos codes de connexion, ni vos codes à usage unique reçus par SMS ou sur votre application.

Un nouveau type de fraude par usurpation d'identité appelée « spoofing » est en pleine recrudescence. Il s'agit d'une technique frauduleuse permettant d’afficher sur le téléphone du destinataire un numéro de téléphone différent de celui de l’émetteur pour tromper la victime et l'inciter à communiquer des éléments bancaires confidentiels.

Généralement, l’interlocuteur, qui vous met en confiance et qui se présente comme votre conseiller ou un employé du service des fraudes de votre établissement bancaire, vous demande de lui transmettre votre numéro de compte, le code d’accès au site Internet de votre banque, en prétextant une nécessité urgente de faire des vérifications de sécurité sur votre accès qui aurait être compromis. Il vous demande ensuite des codes reçus par SMS ou sur votre application mobile. Via cette technique, le fraudeur accède à votre espace client sur le site Internet de votre banque et réalise des opérations frauduleuses qu’il authentifie avec les codes à usages uniques que vous lui communiquez.

Coupez court à la conversation et prévenez vos interlocuteurs habituels au sein de votre établissement bancaire.

Si vous avez transmis des informations et que vous constatez des virements frauduleux, il faut :

- avertir immédiatement votre banque et lui demander d’effectuer une demande de retour de fonds (ou « recall » du virement) au motif qu’il s’agit d’une fraude ;

- changer immédiatement le mot de passe d’accès à votre espace client ;

- vérifier tous les bénéficiaires de virements qui sont enregistrés ainsi que les éventuelles transactions dont les exécutions sont programmées à plus tard. Il faut informer votre banque en cas d’ajout ou de programmation qui ne serait pas à votre initiative ;

- déposer plainte (pour gagner du temps avant de vous rendre au commissariat ou à la gendarmerie la plus proche de chez vous, vous pouvez vous rendre sur : www.pre-plainte-en-ligne.gouv.fr). Contactez aussi INFO ESCROQUERIES au 0 805 805 817.

La procédure n’aboutit pas toujours, surtout si elle est effectuée tardivement. Il faut réagir au plus vite ! Si votre banque ne parvient pas à récupérer les fonds engagés, elle met à votre disposition, à votre demande, les informations qu'elle détient pouvant permettre de documenter un éventuel recours en justice de votre part en vue de récupérer les fonds.

Une demande de remboursement peut également être initiée auprès de votre banque au motif d’opérations non autorisées : votre banque est tenue de l’instruire à l’aune d’un ensemble de critères, qui ont été précisées dans des recommandations de l’Observatoire de la sécurité des moyens de paiement (recommandation n°6).

L’open payment est un concept qui permet l’utilisation de cartes de paiement sans contact, de smartphones ou encore de montres connectées pour payer et accéder à des services de mobilité. La carte bancaire ou le portefeuille électronique deviennent ici la carte de transport, apportant une meilleure expérience utilisateur de par l’absence du besoin de se rendre à un guichet ou à une borne pour acheter un titre de transport. Les avantages principaux pour les usagers sont la simplicité d’utilisation de ce service et la garantie du meilleur tarif en fonction de leur consommation réelle. L’open payment est un sous-ensemble d’un concept plus large, appelé « account-based ticketing », qui permet aux clients de numériser simplement un jeton sécurisé, lié à un compte dans le back-office du système, pour acheter un ticket et effectuer un trajet.

Le terme « Big Techs » désigne les entreprises qui dominent le secteur des technologies de l’information et de la communication. Parmi ces sociétés, l’on compte les GAFAM américaines (en référence à Google, Apple, Facebook, Amazon et Microsoft), mais également les entreprises chinoises connues sous l’acronymes BATX (Baidu, Alibaba, Tencent et Xiaomi).

Bien que présentes sur un large spectre d’activités allant du e-commerce aux équipements électroniques, ces sociétés investissent de manière croissante les services financiers. Elles capitalisent en effet sur les données recueillies dans le cadre de leurs activités, et profitent de leur positionnement d’interface pour offrir notamment des services de paiement à leurs clients. A l’heure actuelle, leur principal segment d’activité dans la sphère du paiement concerne les portefeuilles électroniques ou wallets.