SWIFT, un acteur au cœur de la réalisation de transactions financières

La Society for Worldwide Interbank Financial Telecommunication (SWIFT) est une société coopérative à responsabilité limitée (SCRL) ayant son siège social en Belgique et fournissant des services de messagerie et de connectivité aux établissements financiers et aux infrastructures de marché.

Créée en 1973, SWIFT agit comme un intermédiaire entre ses participants en assurant les échanges de messages contenant des instructions de règlement entre acteurs financiers, notamment après la conclusion d’une transaction. SWIFT n’effectue pas le règlement mais veille à ce que les instructions s’échangent au travers de messages normés en spécifiant les termes (identification des titres, prix, quantité à échanger, date de règlement et contreparties…). Une confirmation SWIFT engage contractuellement les parties l’une envers l’autre. Par ailleurs, SWIFT fournit à ses participants le réseau permettant de sécuriser l’échange de ces messages en garantissant confidentialité, intégrité et non-répudiation (par exemple, une banque ne pourra pas répudier un message qu’elle a envoyé ou à l’inverse nier la réception d’un message reçu).

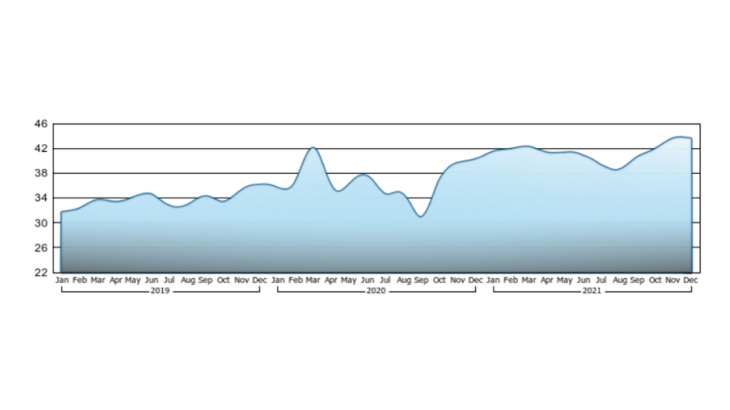

Avec plus de 11 000 utilisateurs dans 200 pays, SWIFT dispose d’une portée internationale inédite et a ainsi assuré la transmission de 10,6 milliards de messages en 2021. SWIFT est donc considéré comme un "fournisseur de service critique", l’utilisation massive de ses services par les établissements financiers et les infrastructures de marché créant des interdépendances qui contribuent à son caractère "systémique".

L’exclusion de participants de SWIFT : une disposition exceptionnelle

SWIFT est détenu et contrôlé par ses utilisateurs et sa gouvernance est organisée par groupes de pays. Ses clients sont ainsi représentés au conseil d’administration en proportion de l’usage qu’ils ont des services de messagerie. SWIFT est par ailleurs régi par un principe de neutralité, en qualité de fournisseur de service de télécommunications, et ne peut décider de sanctions politiques ou économiques à l’encontre de ses clients. SWIFT ne peut donc suspendre partiellement ou intégralement ses services que pour des raisons de maintenance, sécurité informatique ou résilience, pour être conforme à la loi ou à une décision de justice ou si le client a violé les règles contractuelles.

Dans ce cadre, assujetti aux lois européennes et belges, SWIFT applique les décisions du Conseil de l'Union européenne (UE), y compris concernant l’exclusion de ses clients. En 2012, c’est sur cette base que des banques iraniennes avaient été exclues du réseau. En application des règlements du Conseil de l’UE des 2 et 9 mars 2022, SWIFT a procédé le 12 mars dernier à l’exclusion du réseau de sept banques russes après information de l’ensemble des parties prenantes et plus largement de l’ensemble de la communauté SWIFT, puis le 20 mars à celle de trois banques biélorusses. Techniquement, exclure une banque revient à retirer du registre le code BIC (Bank Identification Code, code international permettant d’identifier une banque) associé à cette banque, qui ne peut alors plus ni émettre ni recevoir de messages.

En réponse, les acteurs exclus pourraient chercher à se replier sur des solutions alternatives, manuelles, opérationnellement plus lourdes et donc moins rapides et efficaces (imposant notamment que les contreparties liées puissent se reposer sur les mêmes solutions). En cas de contournement via des banques partenaires, celles-ci pourraient alors se retrouver en situation de violation des sanctions.

Les banques sanctionnées sont également susceptibles de s’appuyer sur des alternatives à SWIFT, les systèmes russe SFPS et chinois CIPS étant souvent cités. Ils ne disposent toutefois pas de la portée de SWIFT et n’assurent pas nécessairement les mêmes fonctions. Enfin, des alternatives non conventionnelles sont évoquées, en particulier l’usage des crypto-actifs. Cette solution reste toutefois peu probable en particulier dans le domaine des paiements interbancaires et pour les transactions d’entreprises non-financières.

Une surveillance renforcée de SWIFT

Du fait de son caractère systémique, le bon fonctionnement de SWIFT est déterminant pour garantir la stabilité financière internationale. SWIFT fait donc l’objet d’un dispositif de surveillance coopérative, instauré en 2004, auquel participent les banques centrales du G10, groupe de pays réunissant les banques centrales de l’Allemagne, de la Belgique, du Canada, de la France, de l’Italie, du Japon, des Pays-Bas, du Royaume-Uni, de la Suède et de la Suisse, des États-Unis, ainsi que la Banque centrale européenne.

Cette surveillance est conduite sous l’égide de la Banque nationale de Belgique (BNB) et rassemble ces banques centrales à travers quatre instances :

- Le SWIFT Cooperative Oversight Group (OG) réunit les banques centrales du G10 ainsi que le président du CPMI, le Comité sur les paiements et les infrastructures de marché de la Banque des règlements internationaux, décide de la stratégie et de la politique de surveillance de SWIFT :

- L’Executive Group (EG), également sous la houlette de la BNB, rassemble les autorités des États-Unis, du Royaume-Uni, du Japon et la BCE, représente l’OG dans les discussions de haut niveau avec SWIFT, au cours desquelles sont communiquées les décisions et recommandations de l’OG.

- Le G10 Technical Group (TG) traite les sujets techniques et rapporte ses conclusions à l’OG.

- Le SWIFT Oversight Forum (SOF) est un forum d’échanges entre les banques centrales participant à l’OG et celles de 15 autres pays, sur la base de leur part dans le trafic total de SWIFT et avec la composition du CPMI. Il contribue au partage d’information sur la politique de surveillance de SWIFT et ses priorités, ainsi que sur les interdépendances entre systèmes générées par l’utilisation commune de SWIFT.

Dans le cadre de la crise actuelle, la surveillance de SWIFT est renforcée. Elle suit attentivement la bonne mise en œuvre des sanctions européennes et prête une attention toute particulière au risque cyber, toute situation de crise pouvant s’accompagner d’une augmentation du risque d’attaques cyber.

Plus largement, la Banque de France, en tant que surveillant d’infrastructures de marché financiers, renforce son action de surveillance dans la situation de crise actuelle, que ce soit dans un cadre coopératif pour la surveillance d’infrastructures européennes et internationales ou de la surveillance directe des trois infrastructures de marché systémiques françaises – la contrepartie centrale LCH SA, le dépositaire central de titres Euroclear France et le système de paiement de détail CORE(FR). Elle rend compte régulièrement au public de l’exercice de ses missions à travers un rapport de surveillance.

À cet égard, la Banque de France, en coopération avec les autorités nationales, européennes et internationales impliquées, s’assure de la bonne mise en œuvre des sanctions par SWIFT et veille à la bonne prise en compte de leurs impacts par les infrastructures de marché qu’elle surveille directement. Elle suit également les impacts sur les risques engendrés par les mouvements de marché, les conséquences sur leur résilience et le maintien de leur conformité aux textes en vigueur, en accordant une attention particulière aux risques en matière de cybersécurité.