1. Après le creux lié à la crise sanitaire, les défaillances connaissent une phase de normalisation

Les statistiques de défaillances de la Banque de France

La Banque de France produit régulièrement des statistiques de défaillances d’entreprises. Cette notion n’est toutefois pas définie de façon uniforme selon les institutions ou les pays. Le cadre juridique français pour le traitement des difficultés des entreprises prévoit deux types de procédures : les procédures préventives et les procédures de traitement des difficultés avérées (cf. encadré, « Le traitement des difficultés des entreprises en France »). Ces dernières recouvrent le redressement et la liquidation judiciaires qui interviennent dès lors que l’entreprise est en situation de cessation de paiement, qui se caractérise par l’incapacité pour celle-ci à faire face à ses engagements. C’est cet événement d’entrée en état de cessation de paiement que la Banque de France retient pour dénombrer les entreprises défaillantes.

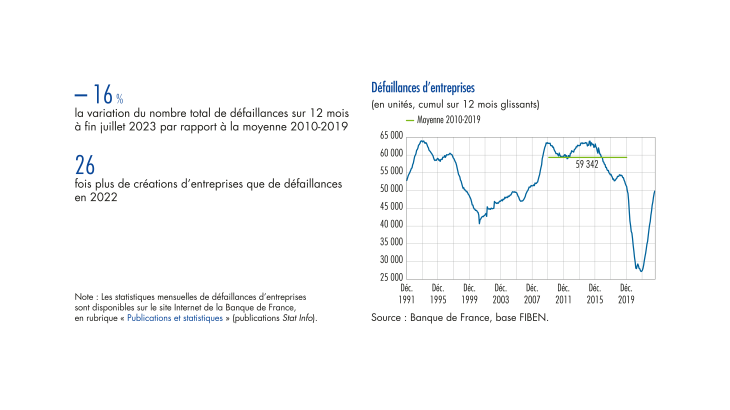

Les statistiques publiées par la Banque de France présentent le nombre de défaillances observées sur une période donnée, qui peut être hebdomadaire, mensuelle ou annuelle. Le chiffre le plus souvent retenu et commenté est celui du nombre de défaillances cumulées sur les douze derniers mois (cf. graphique 1) car il permet de corriger les éventuelles variations saisonnières. À juillet 2023, le nombre de défaillances sur douze mois glissants s’élevait à 49 863, soit 16 % de moins que la moyenne prépandémique mesurée sur la période 2010-2019, établie à 59 342 défaillances.

Le nombre de défaillances sur douze mois a été particulièrement faible pendant la crise sanitaire du fait, dans un premier temps, de la fermeture des tribunaux de commerce pendant le premier confinement et de la modification temporaire des dates de caractérisation et de déclaration de l’état de cessation de paiement. Par la suite, les mesures publiques de soutien aux entreprises visant à leur permettre de faire face à la diminution

temporaire d’activité liée aux dispositions prises pour endiguer la pandémie (périodes de confinement) ont contribué à limiter le nombre de cessations de paiement. Avec la fin progressive des dispositifs d’aide, la hausse des défaillances s’est amorcée à la fin de l’année 2021. Cette tendance s’explique par le rattrapage des défaillances évitées les deux années antérieures alimenté par les difficultés héritées de la crise. Les entreprises qui sont entrées en défaillance en 2022 ont en effet connu un choc d’activité particulièrement prononcé en 2020 (cf. section 2, « Une analyse économique des défaillances »).

[Pour lire la suite, télécharger l'article]