Une monnaie numérique de banque centrale (MNBC) serait une nouvelle forme de monnaie émise par la banque centrale, sous un format dématérialisé. Elle serait complémentaire des formes de monnaie déjà existantes.

Pourquoi en parle-t-on ?

L’émission d’une MNBC est étudiée par plusieurs banques centrales, dont la Banque centrale européenne, principalement pour deux raisons :

- la numérisation des paiements et de l’économie, car le développement du e-commerce et l’utilisation croissante de moyens de paiement dématérialisés et innovants, développés par de nouveaux acteurs notamment (BigTechs, FinTechs), s’accompagnent d’une baisse de l’utilisation de la monnaie fiduciaire (pièces et billets) ;

- la « tokenisation » de la finance qui consiste à émettre des titres financiers, comme une action ou une obligation, sous forme de jeton numérique appelé token grâce à l’usage de technologies telles que la blockchain. Cette « tokenisation » pose la question de l’actif utilisé pour régler les actifs « tokenisés » puisque, pour l’heure, la monnaie de banque centrale n’est pas disponible pour le règlement d’actifs émis et distribués sur ces technologies. Des initiatives privées ont vu le jour et proposent des actifs de règlement privés sur blockchain, à l’image des crypto-actifs natifs (actifs numériques ne bénéficiant d’aucun adossement, c’est-à-dire créés à partir de rien) ou des stablecoins (actifs numériques adossés à une ou plusieurs devises de référence). Ces actifs comportent toutefois des risques contrairement à la monnaie de banque centrale qui est l’actif de règlement le plus sûr.

Si ces innovations s’accompagnent de gains d’efficacité, elles interrogent sur la place de la monnaie de banque centrale et soulèvent des enjeux de souveraineté monétaire (s’assurer que notre économie fonctionne bien avec notre monnaie). En effet, la monnaie de banque centrale permet aux banques centrales de mettre en œuvre leur mandat, qui consiste notamment à assurer la confiance dans le système financier (sécurité des paiements, stabilité financière). Par exemple, dans les paiements de détail, l’utilisation des espèces permet d’éprouver de manière régulière le principe de libre convertibilité à parité entre les différentes formes de monnaie, ce qui participe à assurer la confiance dans le système financier. Concernant les paiements entre banques (paiements dits interbancaires), l’utilisation de la monnaie de banque centrale comme actif de règlement permet de sécuriser les transactions et d’assurer le bon fonctionnement des systèmes de paiement car la monnaie de banque centrale constitue l’actif le plus sûr et le plus liquide.

Comment cela fonctionne-t-il aujourd'hui ?

La monnaie de banque centrale (ou monnaie centrale) correspond à la monnaie émise directement par la banque centrale. La monnaie centrale constitue pour le détenteur une créance sur la banque centrale : concrètement, lorsque quelqu’un possède un billet, la banque centrale en garantit la valeur nominale (ou faciale) ; un billet de 50 euros vaut 50 euros, c’est la banque centrale qui garantit sa valeur.

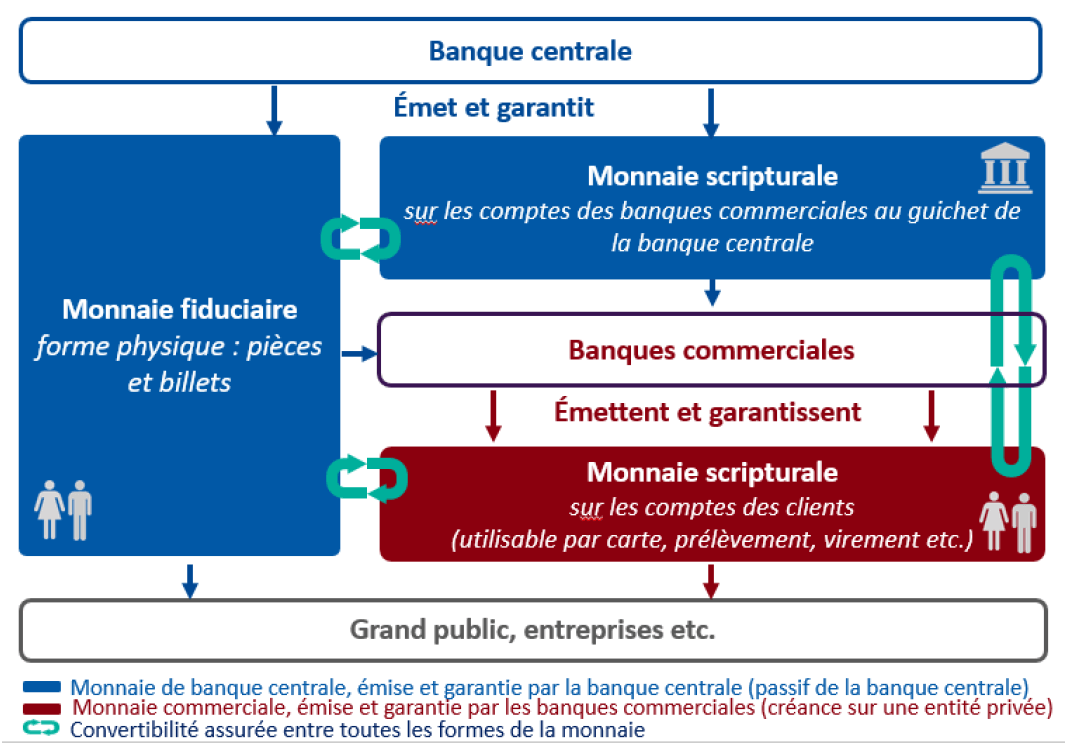

Schéma simplifié : monnaie de banque centrale et monnaie commerciale

Actuellement, la monnaie de banque centrale existe principalement sous deux formes :

- les pièces et les billets, qui composent la monnaie fiduciaire ;

- les dépôts des banques commerciales auprès de la banque centrale. Il s’agit des sommes placées par les banques commerciales sur les comptes qu’elles détiennent auprès de la banque centrale. Les banques commerciales utilisent cette monnaie pour le règlement des transactions entre elles. Ces comptes servent également pour les opérations de politique monétaire.

La monnaie commerciale désigne, quant à elle, les sommes inscrites sur les comptes des clients dans les banques commerciales. Celle-ci est émise par les banques commerciales lorsque des agents économiques (ménages, entreprises, etc.) empruntent pour financer leurs activités. Il existe un lien entre monnaie centrale et monnaie commerciale : il est possible pour chacun de retirer de l’argent de son compte bancaire sous la forme de billets et réciproquement. Cette libre convertibilité à parité entre toutes les formes de monnaie permet de garantir le principe d’unicité de la monnaie : 1€ vaut toujours 1€, quelle que soit sa forme, quel que soit son émetteur.

Comment cela fonctionnera demain ?

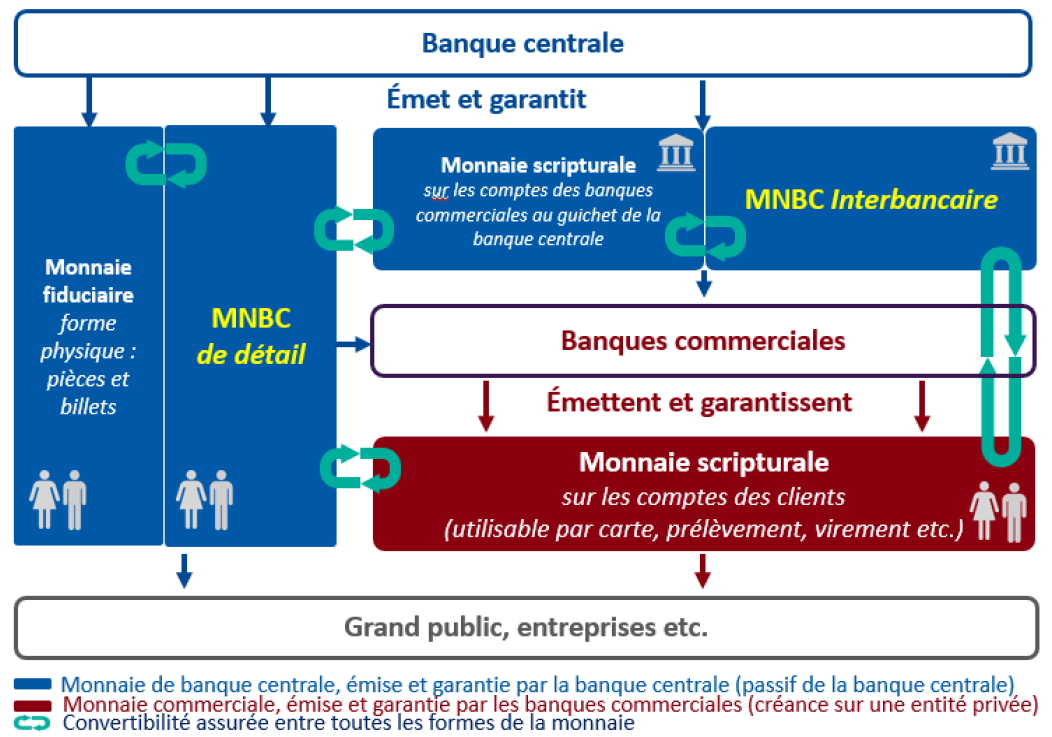

Deux formes de MNBC sont étudiées. Elles complèteraient les autres formes de monnaie sans les remplacer.

Une monnaie numérique de banque centrale dite « de détail » (ex. : l’euro numérique dans la zone euro) serait l’équivalent numérique du billet : elle serait utilisable par le grand public pour envoyer ou recevoir des paiements en monnaie centrale partout en zone euro, à proximité ou à distance, en préservant l’anonymat des transactions. L’Eurosystème a ouvert en 2021 une phase d’investigation de deux ans pour définir les caractéristiques d’un éventuel euro numérique.

Une monnaie numérique de banque centrale dite « interbancaire » serait utilisée exclusivement par les banques centrales, les banques commerciales ou d’autres institutions financières, pour le règlement entre elles de transactions sur des actifs « tokenisés ». Le règlement de ces transactions pourrait alors se faire via une MNBC qui circulerait directement sur blockchain (donc en « tokenisant » la monnaie centrale) ou en permettant aux blockchains de communiquer avec les infrastructures actuelles de règlement en monnaie centrale. Depuis 2023, l’Eurosystème teste différentes solutions technologiques permettant de régler en monnaie centrale des titres « tokenisés ».

Schéma simplifié qui introduit la MNBC :

En complément, une MNBC de détail pourrait contribuer à l’autonomie stratégique du continent européen en matière de paiement, en facilitant l’émergence de moyens de paiement paneuropéens innovants. Outre le règlement d’actifs « tokenisés », une MNBC interbancaire pourrait, quant-à-elle, améliorer l’efficacité des transactions transfrontières.