1. Dépassement du plafond légal des délais : un fournisseur sur trois est touché

Le crédit interentreprises : du financement au risque de contagion

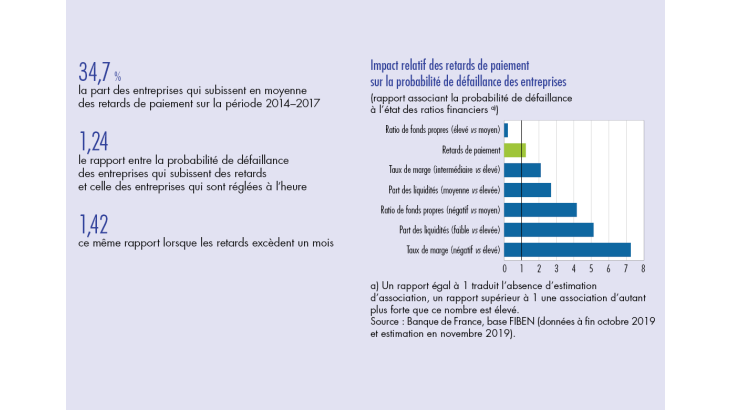

Issu des délais de paiement négociés entre clients et fournisseurs, le crédit interentreprises est une source importante de financement pour les entreprises. Ainsi, en 2017, les dettes commerciales représentent 607 milliards d’euros, soit 7,5 % du total du passif des entreprises françaises, selon l’Observatoire des délais de paiement. L’intensité des relations commerciales fait que la chaîne de crédit interentreprises constitue un vecteur potentiel de diffusion des difficultés d’entreprises, les retards et défauts de paiement des clients pouvant entraîner des difficultés chez les fournisseurs eux-mêmes. Ce mécanisme de contagion peut favoriser la propagation de chocs macroéconomiques ou de liquidité le long de la chaîne du crédit interentreprises et aggraver une récession. Toutefois, si l’allongement des délais de paiement est une marque très fréquente des difficultés chez les clients, il reste à démontrer que les retards de paiement des clients entraînent des difficultés chez les fournisseurs et alimentent un mécanisme de contagion. Cet article propose de mesurer avec précision l’impact de la longueur des délais clients sur la situation financière des fournisseurs en recourant à un modèle de score (cf. encadré 1) pour estimer le surplus de probabilité de défaillance associé à des retards de paiement.

De l’importance des retards de paiement

Plus du tiers des entreprises ont des délais de paiement supérieurs à 60 jours, plafond légal instauré par la loi de modernisation de l’économie (LME). En moyenne, au cours des années 2010, les retards de moins de 30 jours touchent un fournisseur sur cinq et les retards supérieurs à 30 jours un fournisseur sur six (cf. tableau 1). Les fournisseurs ayant des délais clients dépassant le plafond légal sont donc encore nombreux aujourd’hui, même si leur part a nettement baissé depuis 2009, date d’entrée en vigueur de la loi. Or, le taux de défaillance des entreprises augmente avec la longueur des délais clients. Ce taux est presque deux fois plus élevé lorsque les délais sont supérieurs à 90 jours, par rapport au niveau atteint lorsque les clients respectent le plafond légal de 60 jours. Ce constat suggère l’existence d’une association entre la défaillance et les retards de paiement qu’il convient de vérifier.

[Pour lire la suite, télécharger l'article]