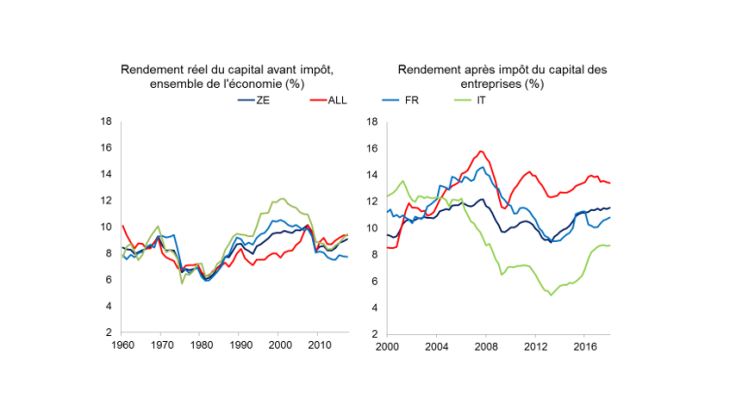

Notre seconde approche adopte une perspective plus étroite et calcule le rendement réel du capital des entreprises après impôt à partir des bénéfices du secteur des sociétés non financières. Étant plus directement liée aux décisions d’investissement des entreprises, cette mesure semble la plus pertinente d’un point de vue macroéconomique (graphique 2, échelle de droite).

S’il convient d’être prudent lorsqu’on compare directement les niveaux de rendement du capital obtenus à l’aide de différentes approches, on constate toutefois que les deux approches présentent une évolution similaire : depuis plusieurs décennies, le rendement du capital est demeuré globalement stable dans la zone euro, l’Italie affichant une volatilité un peu plus élevée. Bien que non illustré ici, le même constat est fait aux États-Unis.

La probable sous-estimation du stock d’actifs intangibles dans les comptes nationaux fait actuellement débat, tout comme le risque qu’elle aboutisse à une surestimation du rendement du capital. Avec une hypothèse de sous-estimation de 50 %, l’impact sur le rendement du capital resterait limité, soit moins de 1 point de pourcentage, ce qui fait écho aux résultats de Fahri et Gourio, 2018.

Un écart croissant entre rendement du capital et taux sans risque...

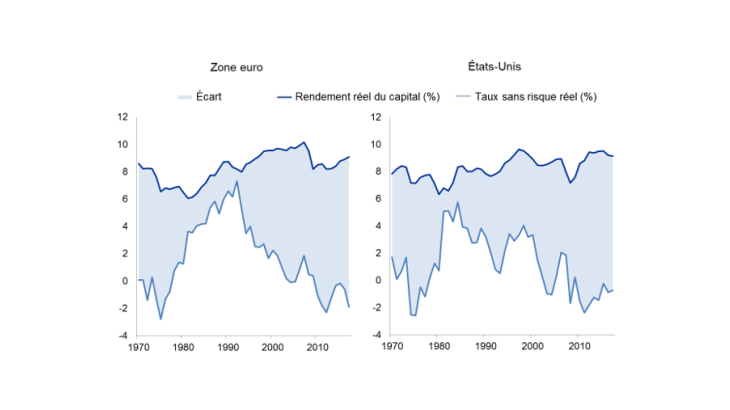

La relative stabilité du rendement du capital contraste avec la baisse séculaire du rendement des actifs sûrs, d’où l’apparition d’un écart entre ces deux catégories d’actifs, situé actuellement à son niveau le plus élevé (graphique 1). À ce jour, seules quelques études ont examiné les facteurs à l’origine de cet écart (Caballero, Farhi et Gourinchas, 2017; Marx, Mojon et Velde, 2018).

...résultant d’une augmentation des primes de risque et des marges

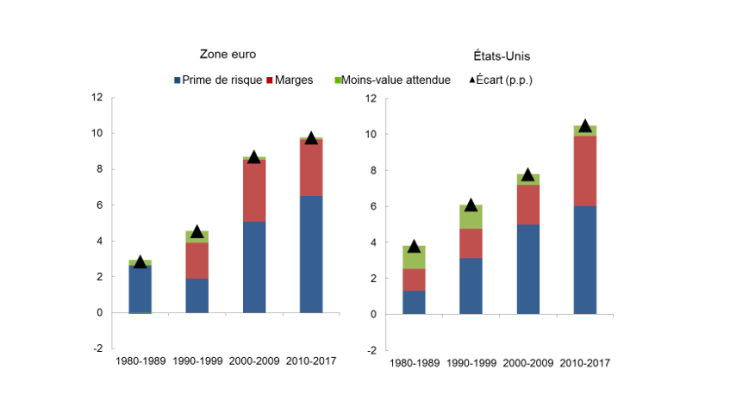

Afin de mieux comprendre les facteurs à l’origine de cet écart dans la zone euro, nous utilisons le cadre comptable proposé par Caballero, Farhi et Gourinchas, 2017 qui établit un lien entre l’évolution de cet l’écart et celle de quatre variables économiques clés : part du travail, primes de risque, anticipations de moins-values liées aux variations dans le temps des prix relatifs des biens d’investissement, et marges. Dans cet exercice, nous adoptons une fonction de production Cobb Douglas; ainsi les variations de la part du travail correspondent à des variations des marges, et la technologie qui accroît l’efficacité du capital n’intervient pas. Bien que ce ne soit pas illustré ici, nous avons réalisé le même exercice avec une fonction de production CES et les principaux résultats présentés ci-dessous restent valables.

En exploitant les données pour la zone euro et les États-Unis, ce cadre est calibré pour correspondre à l’écart observé entre rendement du capital avant impôt et taux sans risque sur la période 1980-2017. On en tire plusieurs conclusions intéressantes (graphique 4). À partir des années 2000, l’écart se creuse dans les deux juridictions. Dans la zone euro, ce creusement résulte pour l’essentiel de la prime de risque (estimée comme l’excès de rendement du capital physique par rapport au taux d’intérêt sans risque après prise en compte de la dépréciation et des variations dans le temps des prix relatifs des biens d’investissement) et, dans une moindre mesure, des marges. Aux États-Unis, il résulte principalement d’une augmentation de la prime de risque. Depuis la crise, le creusement de l’écart dans la zone euro reflète une plus forte contribution de la prime de risque. En effet, la contribution des marges – tout en demeurant importante – a diminué, ce qui reflète probablement, dans une certaine mesure, l’impact des réformes structurelles liées à la crise. Cette évolution contraste avec celle des États-Unis, où le creusement de l’écart résulte plutôt de l’augmentation des marges. Ce résultat est cohérent avec les études empiriques faisant apparaître une hausse des marges au cours des 30 dernières années aux États-Unis (De loecker et Eeckhout, 2017).