Dans tous les pays avancés, la croissance économique n'a cessé de ralentir depuis les années 70 et est tombée à un plus bas historique depuis la Grande Récession de 2008. Ce ralentissement tendanciel résulte principalement d'une croissance plus faible de la productivité globale des facteurs (PGF), dont la stagnation généralisée est difficile à interpréter avec un modèle de croissance classique. La situation devient encore plus surprenante si l'on considère la diversité des niveaux de productivité, de la diffusion des nouvelles technologies, du capital humain moyen et de l'ouverture au commerce entre les pays avancés, qui sont pourtant tous touchés par ce ralentissement. Une telle tendance commune de la PGF dans un contexte d'hétérogénéité structurelle importante suggère qu'un ou plusieurs facteurs mondiaux communs pourraient être à l’œuvre.

Dans cet article, nous examinons une explication possible : la baisse des taux d'intérêt réels à long terme observée depuis le début des années 1990 dans tous les pays développés. Plus précisément, nous discutons et testons l'existence d'une relation circulaire entre les taux d'intérêt réels et la croissance de la productivité. S’il est bien connu que la productivité est un déterminant à long terme du rendement du capital et donc des taux d'intérêt, ce qui explique une corrélation positive entre ces deux quantités, il ne s'agit là que d'une partie de l’histoire, car les taux d'intérêt sont aussi un facteur déterminant du rendement minimal attendu des projets d'investissement et, par conséquent, du niveau de productivité requis pour les mener. La baisse des taux d'intérêt réels à long terme, notamment entrainée par des pressions démographiques négatives, peut avoir conduit à un ralentissement de la productivité en rendant rentable un nombre croissant d'entreprises et de projets peu productifs (nous appelons ce mécanisme "cleansing effect").

Si ce dernier mécanisme domine l'impact négatif de contraintes financières plus sévères sur le financement de l'innovation, alors un choc permanent négatif sur les taux d'intérêt pourrait conduire à une baisse durable de la croissance de la productivité. Cette baisse entraînerait à son tour une baisse des taux d'intérêt ce qui traduirait une relation circulaire entre ces deux indicateurs qui convergerait finalement vers un état stable caractérisé par une faible croissance et des taux d'intérêt réels bas. Lorsque les taux d'intérêt réels sont bas (comme c'est le cas depuis plusieurs décennies), il est probable que ce deuxième canal domine le premier. Dans ce cas, seul un choc technologique pourrait rompre cette spirale descendante.

Afin de tester ce mécanisme, et en particulier l'existence d'une relation circulaire entre les taux d'intérêt réels et la croissance de la PGF, nous testons une relation de long terme. Nous nous appuyons d'abord sur la base de données sur la productivité à long terme de Bergeaud et al. (2016), qui fournit des estimations comparables de la PGF entre pays à partir de la fin du 19e siècle, et sur les travaux de Jorda et al (2017). Nous estimons cette relation circulaire à l'aide de régressions en panel pays en utilisant des données annuelles sur un échantillon de 17 pays avancés sur la période 1950-2017. Nous estimons conjointement les deux relations (des taux d'intérêt réels à la croissance de la productivité et de la croissance de la productivité aux taux d'intérêt réels) en utilisant différentes méthodes et en utilisant ces estimations pour étudier le passé et faire des simulations pour l'avenir.

Nos résultats suggèrent l'existence d'une relation circulaire qui aboutit à un équilibre de stagnation séculaire : une situation où la productivité augmente lentement et où les taux d'intérêt réels sont bas. Pour donner un ordre de grandeur : entre les deux sous-périodes 1984-1995 et 2005-2016, la croissance annuelle de la PGF a diminué d'environ 0,66 point de pourcentage aux États-Unis et de 1,51 point dans la zone euro, et la contribution des taux d'intérêt réels que nous estimons a baissé respectivement de 0,6 et de 0,56 point. Bien que d'autres facteurs interviennent bien entendu durant cette période, et en particulier, dans le cas de la zone euro, un ralentissement du stock de capital humain, ces contributions suggèrent que les taux d'intérêt réels pourraient expliquer une part importante du ralentissement de la productivité.

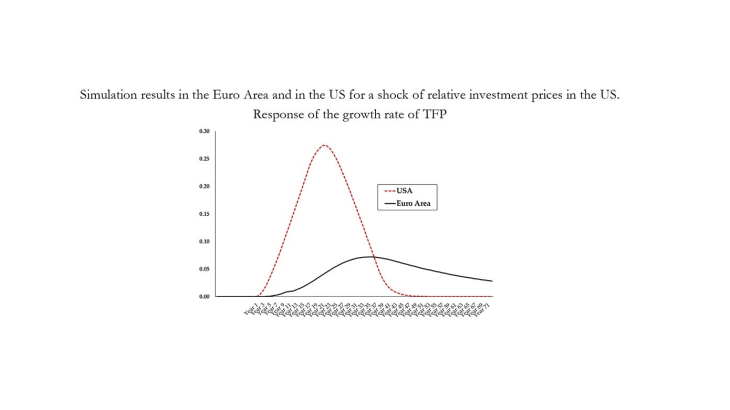

Une sortie de cette spirale négative pourrait venir d’une nouvelle révolution technologique liée à l'économie numérique ou, dans les pays où la convergence est encore possible, d'engager des réformes structurelles pour améliorer la diffusion des nouvelles technologies. À l'aide des résultats de nos estimations, nous proposons quelques simulations pour tester l'impact de tels chocs sur l'économie frontalière. Les résultats de ces simulations confirment l'intuition. Nous évaluons l'impact d'un choc négatif sur les prix relatifs des équipements d'une ampleur qui pourrait être comparable au "choc des TIC" aux États-Unis entre 1985 et 2007 (cf. graphiques ci-dessous). Ce choc serait suffisant pour échapper au piège de la stagnation séculaire, la croissance de la PGF étant à son maximum supérieure de 0,6 point de pourcentage au scénario central. Ce choc technologique aux États-Unis se propagerait à d'autres pays par le biais du processus de rattrapage et conduirait à une accélération lente mais durable de la PGF, à mesure que son niveau convergerait avec celui des États-Unis. Dans la zone euro, la croissance de la PGF par rapport au scénario de référence atteint un sommet de 0,2 point de pourcentage, environ dix ans après le sommet atteint par les États-Unis.

L'économie mondiale sera confrontée à plusieurs vents contraires dans un avenir prévisible (voir Gordon, 2010). En particulier, une croissance significative de la productivité sera nécessaire pour financer la transition énergétique vers une croissance plus durable, conduire à une diminution ordonnée du niveau élevé de l'endettement hérité de la crise et faire face aux conséquences du vieillissement de la population. Ce choc technologique, dont l'impact serait amplifié par la faiblesse des taux d'intérêt, serait donc nécessaire pour pouvoir affronter ces vents contraires avec davantage de confiance. Le débat sur son émergence est encore très controversé parmi les économistes, mais comme les séquelles de la crise sur la croissance de la productivité s'estompent, une vision plus claire de ce à quoi nous pouvons nous attendre dans les années à venir devrait être recherchée.