La crise du Système Monétaire Européen (SME) de 1992-1993 a été un événement décisif dans l'histoire monétaire de l'Europe. Elle a mis en évidence la fragilité des taux de change fixes entre les monnaies nationales et, ce faisant, a renforcé l'engagement des membres de l'Union européenne à achever la transition vers l'union monétaire.

Mais il y a un manque flagrant de consensus, même maintenant, trois décennies après l'événement, sur les causes de la crise et, par conséquent, sur ses implications. Une première classe d'explications, met en évidence les problèmes de politique et de performance économiques dans les pays dont les monnaies ont été attaquées. La livre sterling était surévaluée à la parité à laquelle elle est entrée dans le mécanisme de change. Les dettes et les déficits italiens étaient trop importants. Les systèmes bancaires étaient insolvables dans les pays scandinaves qui suivaient le système.

Une deuxième explication souligne la fragilité de l'ancrage des taux de change dans un environnement avec une forte mobilité des capitaux. Une fuite des capitaux peut survenir après une crise politique. Par exemple, lorsque le Danemark a rejeté le traité de Maastricht lors d'un référendum le 2 juin 1992, mettant en doute les perspectives de l'union monétaire, les capitaux ont quitté les autres membres du MCE. En réaction, la Grande-Bretagne a été contrainte de relever ses taux d'intérêt, ce qui a affaibli son marché du logement et sa compétitivité. La hausse des taux d'intérêt a augmenté le coût du service de la dette de l'Italie et a affaibli son budget. Ces fuites de capitaux ont aggravé les crises bancaires de la Scandinavie et augmenté le coût du maintien des parités de change.

Les taux d'intérêt allemands figurent souvent dans les explications de cette crise. À partir de la réunification en 1990, la République fédérale a connu d'importants déficits budgétaires, afin de de moderniser les infrastructures en Allemagne de l’Est. La Bundesbank, craignant que ces déficits n'alimentent l'inflation, a réagi en augmentant les taux directeurs. Cela a attiré des fonds vers l'Allemagne et les a éloignés de ses partenaires du SME, ce qui a nécessité des taux d'intérêt plus élevés de la part de ces derniers pour endiguer la fuite des capitaux.

En comparaison, les économistes et les historiens ont accordé moins d'attention à une troisième catégorie d'explication que nous mettons en avant ici. Il s'agit du fait que les parités du MCE ont été déstabilisées par des événements extérieurs à l'Europe. La faiblesse du dollar a été associée aux flux du billet vert vers le deutschemark, le substitut le plus proche de la monnaie américaine car il offrait le marché obligataire le plus important et le plus liquide d'Europe à l'époque (Giavazzi et Giovannini 1989). Le deutschemark s'est donc apprécié par rapport aux autres monnaies du MCE, augmentant la pression sur les taux de change. Ce phénomène d'un dollar faible conduisant à un deutschemark fort et à des tensions intra-MCE a été remarqué avant la crise ; il a été connu sous le nom de "polarisation du dollar- deutschemark". Il en a résulté que la crise du SME était importée, au moins en partie, et non pas uniquement une crise domestique.

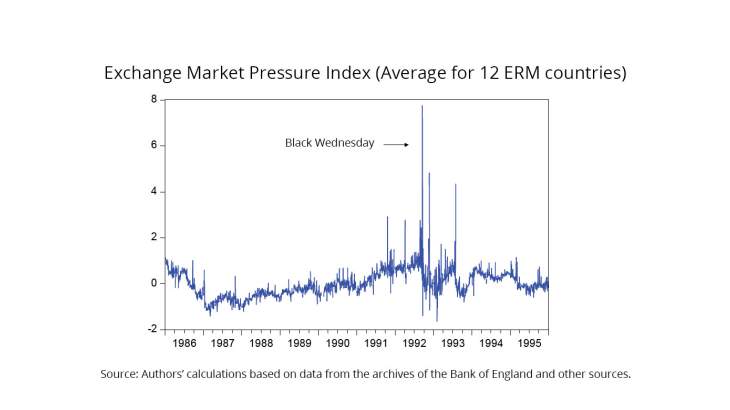

Nous utilisons de nouveaux fonds d’archives documentant les interventions sur le marché des changes. Ces archives ont récemment été ouvertes au publique par la Banque d'Angleterre. Nous recueillons des données de 14 pays européens, totalisant plus de 500 000 observations quotidiennes couvrant la période 1986-1995. Nous nous concentrons principalement sur les interventions en deutschemark. Nous utilisons ces données d'intervention, ainsi que les taux de change et les taux d'intérêt, pour construire une mesure quotidienne de la pression du marché des changes, un "Exchange Market Pressure (EMP) index". Notre index permet de déterminer quand et où la crise de 1992-1993 a été la plus intense. L’index montre que la pression sur les monnaies du SME a commencé à s'intensifier bien avant le référendum danois, généralement présenté comme le point de départ de la crise. Il indique que l’interview fatidique du président de la Bundesbank, M. Schlesinger, avant le référendum français de septembre 1992 sur le traité de Maastricht, est l'événement qui a déclenché la phase la plus aiguë de la crise.