L’urbanisation dans les zones exposées et les solutions fournies par les politiques d’aménagement du territoire et d’assurance

Le coût économique global des catastrophes naturelles a considérablement augmenté au cours des dernières décennies, atteignant 190 milliards de dollars en 2020, contre 1,3 milliard de dollars (2020) en 1970 (Sigma, 2021). Outre le poids croissant du changement climatique, cette tendance s’explique dans une large mesure par l’augmentation du nombre de personnes et d’entreprises dans les zones exposées et de la valeur de leurs actifs (Hallegatte, 2012). En Floride, en 2012, 80 % (2 900 milliards de dollars) des actifs assurés étaient situés près des côtes. En Chine, en 2004, 8 % du territoire à proximité ou en aval des sept principaux fleuves concentrait 50 % de la population et les deux tiers de la production agricole et industrielle du pays.

Cette urbanisation croissante dans les zones exposées résulte en partie des aménités liées au risque : les rives sont attrayantes. Des biais de perception, comme la sous-estimation des risques ou le défaut de mémoire des événements passés, entrent en jeu. Les autorités publiques locales peuvent également s’abstenir de communiquer sur les risques réels par crainte d’une influence défavorable sur l’attractivité du site ou sur la valeur des actifs immobiliers. Les incitations économiques jouent un rôle important : le fait pour les ménages s’installant dans des zones exposées de ne pas avoir à en supporter l’intégralité du coût du risque favorise également l’urbanisation. Comme notre article (Grislain-Letrémy et Villeneuve, 2019), ce billet de blog porte principalement sur ce type de comportement de passager clandestin (free-riding). Nous limitons notre analyse aux pertes matérielles liées à ces catastrophes.

Les solutions pour maîtriser l’urbanisation dans les zones exposées combinent politiques publiques d’aménagement du territoire et politiques publiques d’assurance. Les politiques d’aménagement du territoire entraînent parfois une action forte comme, par exemple, l’acquisition par l’Agence fédérale américaine de gestion des urgences de près de 4 500 maisons en zone inondable dans le Missouri après la grande inondation de 1993. Les politiques publiques d’assurance peuvent également limiter le comportement de passager clandestin en obligeant les ménages et les entreprises situés dans des zones exposées à payer pour le risque qu’ils prennent. Par exemple, les primes d’assurance contre les tremblements de terre au Japon ou les primes d’assurance contre les inondations aux États-Unis augmentent avec l’exposition au risque. Même dans ces cas, l’augmentation de la prime est réglementée.

La capitalisation des risques dans le calcul des valeurs immobilières et l’impact des primes d’assurance

La valeur des actifs devrait refléter les différences de risque. Ainsi, un bien en zone inondable est déprécié sur le marché immobilier. S’il peut être assuré, la capitalisation négative provient des primes d’assurance. Des études empiriques basées sur la méthode des prix hédoniques confirment que les marchés immobiliers valorisent le flux capitalisé des primes d’assurance contre les catastrophes naturelles (Bin et al., 2008, Harrison et al., 2001, MacDonald et al., 1990). L’expérience montre que les prix de l’immobilier réagissent davantage aux révisions des primes d’assurance qu’à d’autres révélations du risque (Skantz et Strickland, 1987).

L’assurance est souvent uniforme. Le premier type d’assurance uniforme est l’assistance de l’État en cas de catastrophe (en Australie, en Chine et dans de nombreux pays européens), l’assurance privée étant soit inexistante soit souscrite par peu de ménages ou entreprises. Le second type est la tarification d’assurance légalement non discriminatoire (comme au Danemark, en France, en Espagne ou en Suisse). Dans la plupart des pays, cette tarification inefficace de l’un ou l’autre des deux types d’indemnisation s’accompagne d’une interdiction de construire.

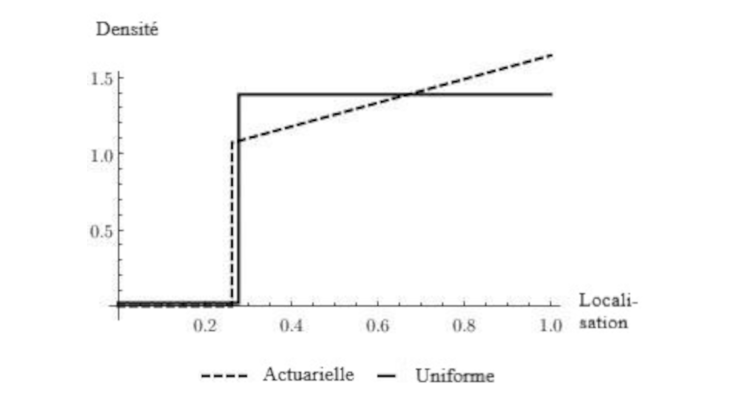

Dans le cadre d’une assurance uniforme – et en supposant qu’elle soit complète – tous les biens sont alors artificiellement équivalents, d’où une surexploitation des zones les plus risquées. En pratique, cet effet négatif est légèrement atténué par le fait que l’assurance est en réalité incomplète.

Un résultat typique de l’analyse économique est que l’approche par les primes d’assurance (incitations par les prix) et l’approche par le zonage (régulation par les quantités) sont également performantes. En fait, les prix et le zonage sont même substituts à n’importe quelle échelle. Sur un territoire traité de manière uniforme par l’assurance, le zonage peut faire gagner des degrés d’efficacité ; des différenciations tarifaires peuvent suppléer à l’imperfection du zonage.

Examen de l’efficacité des politiques de zone rouge

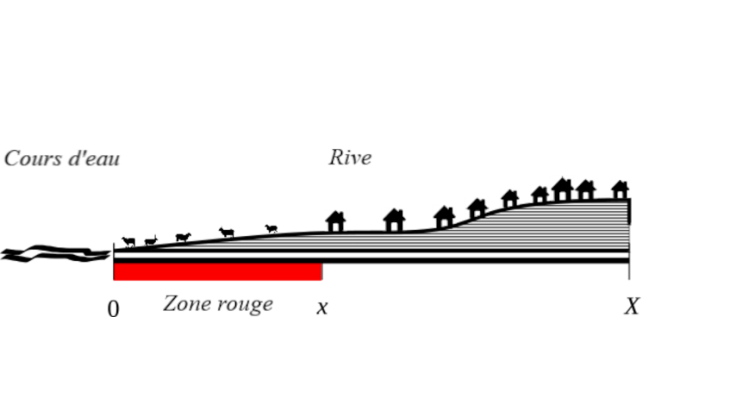

Nous examinons en détail les politiques les plus couramment observées, avec une zone rouge interdisant toute construction, et une zone de construction ne présentant pas de différenciation tarifaire de l’assurance.