Structure de l'endettement des entreprises et transmission hétérogène de la politique monétaire

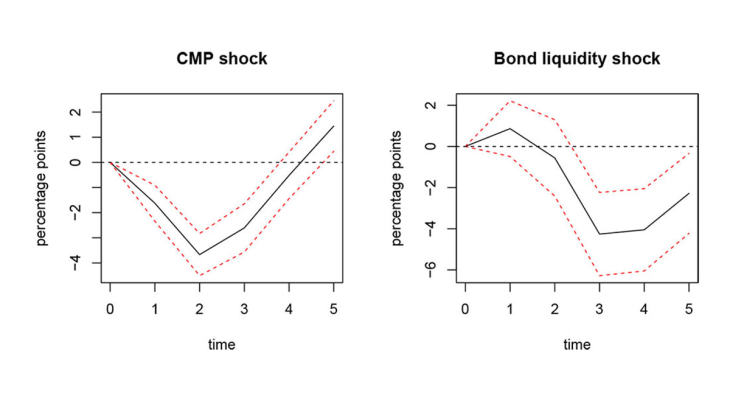

Document de travail n°933. En utilisant les données de bilan des entreprises françaises, nous montrons que la structure de la dette des entreprises joue un rôle important dans la transmission de la politique monétaire de la BCE. Outre la politique de taux d'intérêt, nous analysons l'impact d'un nouveau choc de spread souverain induit par la BCE lié au risque de crédit et à la liquidité et nous montrons que les deux types de resserrement de politique monétaire diminuent l'investissement des entreprises françaises. La transmission des chocs de politique monétaire conventionnelle est plus forte pour les entreprises ayant une part plus importante de dette bancaire. Inversement, les chocs contractionelles de spreads obligataires réduisent d’avantage l'investissement des entreprises dont la part d'obligations dans la dette totale est plus élevée. Le resserrement de la liquidité des obligations et du risque de crédit entraîne une augmentation des écarts entre les taux d'intérêt des obligations et des prêts bancaires et une diminution de l'émission d'obligations.