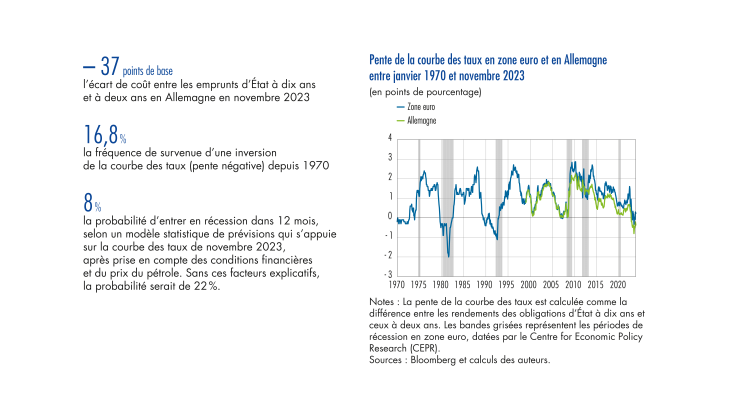

Au cours du mois de juin 2023, l’inversion de la courbe des taux, définie comme la situation dans laquelle le coût des emprunts d’État à dix ans est inférieur à celui des financements à deux ans, a réveillé les craintes d’une récession en zone euro. Malgré une légère remontée en 2021 et 2022, l’écart de rendement entre obligations de long terme et de court terme de la zone euro, connu sous le nom de « pente de la courbe des taux », est tombé en territoire négatif, et à son plus bas niveau depuis la récession de 1992 (cf. graphique 1). Ce constat est encore plus marquant pour les obligations allemandes, plus sensibles aux anticipations de taux d’intérêt directeurs et moins soumises au risque de défaut. La pente a atteint en effet – 37 points de base en novembre 2023.

La pente de la courbe des taux évolue de façon très volatile dans le temps, mais demeure généralement en territoire positif, car les investisseurs exigent un rendement supplémentaire (appelé « prime de terme ») pour investir sur le long terme. Ainsi, une pente de courbe des taux négative reste relativement rare. Cette situation n’est cependant pas inédite. Elle est traditionnellement perçue comme annonciatrice de récession. Les mécanismes qui peuvent expliquer cette corrélation ne font cependant pas consensus parmi les économistes. Des exceptions importantes invalident cette corrélation, comme la crise de la dette souveraine qui a frappé la zone euro entre 2010 et 2012 et la crise sanitaire de 2020, non précédées d’une inversion de la courbe. Par ailleurs, l’indicateur étant très volatil, l’évaluation du risque de récession devient très dépendante de la date à laquelle on se place. La littérature académique étudie depuis longtemps le lien entre la pente de la courbe et le risque de récession à l’aide de modèles statistiques dits « probit » (Estrella et Hardouvelis, 1991, Estrella et Mishkin, 1998, Rudebusch et Williams, 2009, pour les Etats Unis ; Sabes et Sahuc, 2023, pour la zone euro). Ces études exposent une régularité statistique forte entre la pente de la courbe des taux et les récessions aux Etats Unis, mais ce lien n’est pas systématique pour la zone euro.

Aussi, les inversions de la courbe observées en zone euro depuis juin 2023 nous invitent à réexaminer ce lien. Le présent article propose donc de passer en revue et d’expliquer les prévisions de récession en zone euro à partir de la courbe des taux.

[Pour lire la suite, télécharger l'article]