Les variations des prix de l’immobilier commercial (i.e. les biens immobiliers détenus par des entreprises) peuvent avoir des conséquences macroéconomiques. En effet, l’accès au financement des entreprises dépend en partie de la valeur de leur capital, en raison des asymétries d’information sur le marché du crédit : le créancier n’octroie un financement que si la valeur des biens en garantie est suffisamment élevée pour le compenser en cas de défaut. Or les biens immobiliers représentent une part importante du patrimoine des entreprises. En France, fin 2023 les constructions et les terrains représentaient 57 % de l’actif non financier des sociétés non financières (cf. Bonomo et al. 2024). Dès lors, une baisse des prix de l’immobilier commercial peut limiter les capacités de financement des entreprises, et donc leur investissement. Héricourt et al. (2024) estime par exemple qu’une baisse du prix de l’immobilier de 1% entraine en moyenne une baisse de l’investissement des entreprises de l’ordre de 0,2%. Cet « accélérateur financier » joue un rôle hétérogène d’une entreprise à une autre, et concerne tout particulièrement les entreprises du secteur de l’immobilier, dont le capital est essentiellement constitué de biens immobiliers.

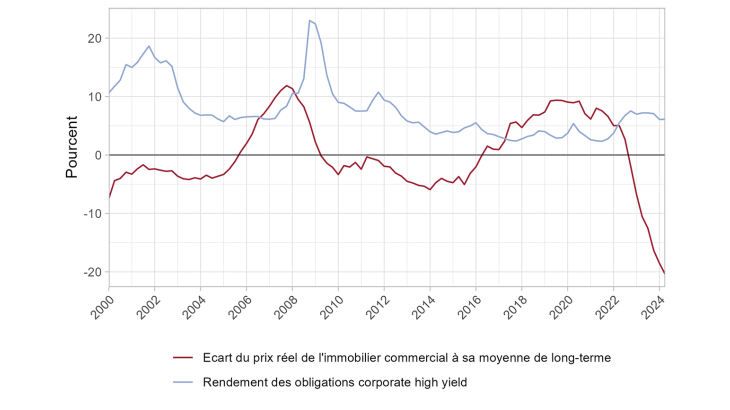

Or, depuis la création de la zone euro, les prix de l’immobilier commercial ont connu d’importantes fluctuations. Ces fluctuations peuvent être alimentées par des chocs spécifiques à ce marché, comme par exemple le développement du télétravail depuis la crise Covid (Henricot et al. 2022, Bergeaud et al. 2023). Elles apparaissent également fortement corrélées aux mouvements des taux d’intérêt, qu’ils soient liés à des développements macroéconomiques ou financiers (cf. graphique 1). En effet, la croissance des prix a été particulièrement continue et soutenue en période de taux bas (2005-2007, 2015-2019), et la chute tout aussi marquée en période de taux élevés (2008-2012, depuis 2022). La chute des prix réels depuis 2022 est particulièrement spectaculaire, la forte baisse du prix nominal des transactions (- 15,2 % entre le T2 2022 et le T2 2024) étant amplifiée par la hausse du déflateur du PIB (+ 10,1 % entre le T2 2022 et le T2 2024). À l’image des prix de l’immobilier résidentiel, ce lien fort entre taux d’intérêt et prix peut s’expliquer par le rôle du crédit dans la demande d’immobilier commercial. La financiarisation du marché de l’immobilier commercial, sur lequel les investisseurs arbitrant entre les rendements offerts par différents actifs, contribue également à ce lien.

Une quantification des facteurs à l’origine du cycle de l’immobilier commercial

Ce billet quantifie le rôle des facteurs macroéconomiques, financiers et idiosyncrasiques dans la dynamique des prix de l’immobilier commercial en zone euro. Cette quantification repose sur un modèle à vecteur autorégressif (VAR) à fréquence trimestrielle, estimé par des techniques bayésiennes. Le modèle inclut six variables, dont 3 sont des variables macroéconomiques standards : la croissance réelle du PIB, la croissance du déflateur du PIB, et une estimation du taux d’intérêt de court terme en présence de politique monétaire non conventionnelle (Krippner 2013). Le modèle inclut également le spread des obligations high yield émises en euro. Cette variable capture le coût de financement par la dette, mais également le rendement escompté par les investisseurs. Enfin, le modèle inclut naturellement un indice des prix de transaction de l’immobilier commercial, divisé par le déflateur du PIB.

Les différents chocs sont identifiés à partir d’hypothèses sur leurs effets à court terme. Cette analyse ne cherche pas à identifier séparément les différents chocs macroéconomiques (offre agrégée, demande agrégée, politique monétaire). Les chocs financiers correspondent à des changements d’appétit pour le risque des investisseurs, et sont identifiés en supposant qu’ils entraînent une variation des spreads déconnectée de la situation macroéconomique. Enfin, les chocs idiosyncrasiques sont identifiés en admettant qu’ils n’ont pas d’impact instantané sur les variables macroéconomiques et financières. Cette hypothèse apparait raisonnable dans la mesure où un choc spécifique à l’immobilier commercial n’affecte qu’une partie minime de la demande agrégée (via le secteur de la construction) et a surtout des effets à moyen-terme sur l’accumulation de capital. Ce choc immobilier regroupe des chocs de demande et d’offre que cette analyse ne cherche pas à identifier séparément.

L’immobilier commercial, canal de transmission des chocs macroéconomiques et macro-financiers

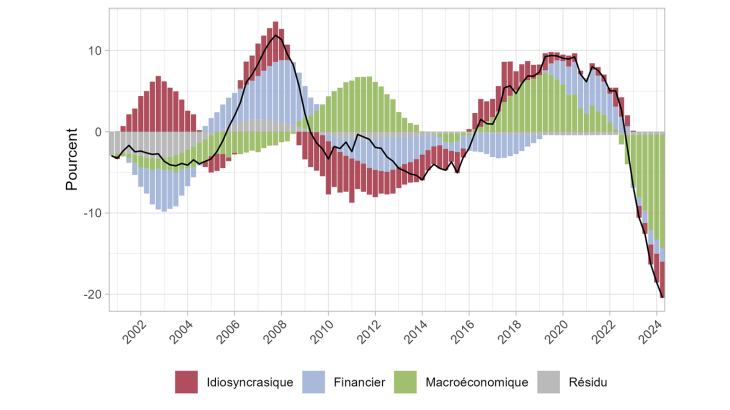

Le modèle indique que les chocs idiosyncrasiques ont joué un rôle important dans l’évolution du prix de l’immobilier commercial autour de la crise de 2008 et surtout au début des années 2010 (cf. graphique 2). Depuis, leur contribution est secondaire, même si elle va croissante depuis le T2 2023. Cela peut s’expliquer par le fait que le développement du télétravail a eu un effet en partie redistributif en zone euro, en dépréciant les actifs en périphérie des centres-villes au profit des actifs plus centraux (Cf. Rapport sur la stabilité financière, décembre 2024, pp.18-21). Les chocs financiers apparaissent également déterminant autour de la crise de 2008 et au début des années 2010. L’appétit pour le risque a également joué un rôle déterminant dans le maintien des valorisations à un niveau élevé après la crise Covid. Sur les dix dernières années, ce sont cependant bien les chocs macroéconomiques qui se distinguent, notamment en raison des mouvements de l’inflation et des décisions de politique monétaire qui en ont résulté : la faible inflation et les taux d’intérêts bas semblent avoir contribué à la hausse des prix de l’immobilier commercial jusqu’en 2020, avant que la reprise de l’inflation en 2022 et la normalisation monétaire n’inversent cette dynamique.

Graphique 2 : Décomposition de l’écart du prix réel de l’immobilier commercial à sa moyenne de long terme en zone euro