- Accueil

- Publications et statistiques

- Publications

- Les grandes entreprises très endettées :...

Billet n°147. On estime à 187 Mds€ la dette brute des entreprises dites « à risque » fin 2018 en France. Une hausse de 100 points de base de leurs coûts de financement pourrait entrainer une augmentation de ce montant de 60%, susceptible de fragiliser le système financier. Ce résultat conforte les mesures prises par le Haut Conseil de stabilité financière (HCSF) dès 2018 pour assurer la résilience du système bancaire.

Le besoin d’une distribution dynamique des crédits aux entreprises, en soutien à l’activité économique, justifie la poursuite d’une politique de taux extrêmement bas et de conditions de liquidités très accommodantes au sein de la zone euro. Dans ce contexte, la dette des entreprises françaises a nettement progressé non seulement pour financer un taux d’investissement demeuré élevé mais aussi des acquisitions externes et une accumulation de liquidités. Dans quelle mesure le niveau d’endettement élevé de certaines entreprises peut-il être une source de risque systémique ?

Quels canaux de transmission du risque systémique des grandes entreprises ?

Les grandes entreprises (GE) et les établissements de taille intermédiaires (ETI) peuvent faire peser deux risques sur la stabilité financière.

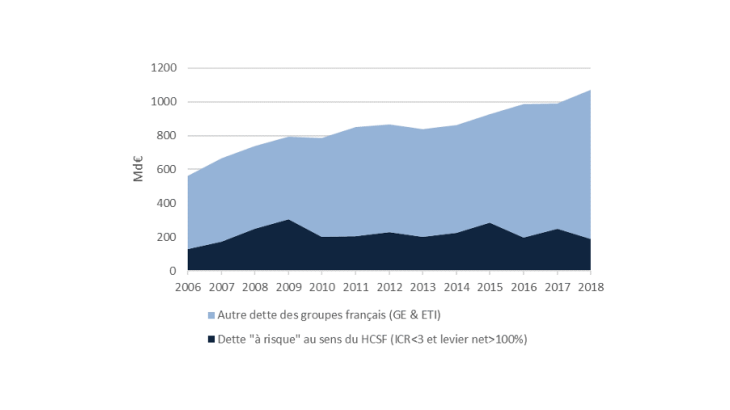

Premièrement, les institutions financières peuvent leur avoir prêté des sommes importantes et donc se retrouver en difficulté si elles ne sont pas remboursées. En France fin 2018, on compte 1710 Mds de dette cumulée des entreprises quelle que soit leur taille. La dette consolidée des ETI et des GE représente 1070 Mds de dette brute (Graphique 1), dont 500 Mds pour les seules 20 plus grandes (30% du total).

Plus généralement, ces entreprises jouent un rôle central dans le fonctionnement de l’économie : l’économie est dite granulaire, c’est-à-dire que les dynamiques individuelles de ses grandes entités ne se neutralisent pas en agrégé, mais peuvent au contraire avoir des effets macroéconomiques (Gabaix 2011).

Une grande entreprise contribue à la dynamique économique au-delà de son seul périmètre à travers ses relations clients-fournisseurs dans une chaine de production intersectorielle. En cas de dégradation de la situation financière de l’une d’elles, le système financier subit alors non plus un défaut individuel, mais une cascade de défauts corrélés entre eux. Les banques ou les investisseurs peuvent alors être contraints de restreindre leurs engagements afin d’assainir leur bilan, et l’effet domino peut être particulièrement ravageur.

Un taux de couverture de la charge d’intérêt dégradé avec un ratio de levier élevé : la vigilance est de rigueur

Le Haut Conseil de stabilité financière a défini deux indicateurs permettant de juger de la santé financière d’une entreprise :

- le taux de couverture de la charge d’intérêt (Interest Coverage Ratio – ICR) permet de mesurer le poids que représentent les intérêts de la dette pour une entreprise. Il est égal au ratio entre les revenus de l’entreprise (dits EBIT pour Earnings Before Interest and Taxes) et les charges d’intérêt payées. Un ICR inférieur à 1 indique que l’entreprise ne dégage pas suffisamment de résultat pour rémunérer ses créanciers. Les analystes financiers considèrent généralement qu’un ICR inférieur à 3 est risqué. En effet, les entreprises doivent pouvoir faire face à une baisse ponctuelle de leur résultat (dans un contexte où leurs charges ne s’ajusteraient pas aussi rapidement à la baisse) ou à une hausse de leur coût de financement (38% de la dette des entreprises françaises est à taux variable ou arrive à échéance dans l’année, et devra donc être renouvelée). De plus, si une entreprise ne peut générer un rendement supérieur au coût de ses fonds propres, elle ne pourra plus rémunérer ses investisseurs.

- le ratio de levier net d’une entreprise est égal au rapport de la dette nette des liquidités aux fonds propres. Il mesure donc la structure de financement de l’entreprise. Il permet d’évaluer la capacité de recouvrement d’un créancier en cas de défaut : dans cette situation extrême, une entreprise devra liquider ses actifs afin de rembourser ses créanciers. Un ratio de levier net élevé indique que la valeur de ses biens couvrira plus difficilement l’ensemble de la dette. Il indique aussi qu’une telle entreprise serait plus vulnérable face à un choc de richesse, c’est-à-dire de perte de valeur de ses actifs.

En cas de dégradation de ces ratios, une entreprise pourra rencontrer des difficultés à refinancer sa dette dans des conditions satisfaisantes, ce qui affectera sa santé économique. On appelle ici dette "à risque" la dette des entreprises de taille intermédiaire (ETI) et des grandes entreprises (GE), dont l’ICR est inférieur à 3, et le ratio de levier net est supérieur à 100 %. Même si ces seuils restent inévitablement arbitraires, cette définition permet une surveillance de l’encours de dette émise par des entreprises considérées financièrement fragiles.

La baisse des taux a eu un effet ambivalent sur la santé financière des grands groupes français

La baisse des taux réduit la charge d’intérêt des entreprises mais elle favorise aussi un recours accru à la dette. Cela se traduit par une amélioration des ICR, mais une dégradation des leviers nets. Ainsi, le volume de dette porté par les ETI et les GE à ICR inférieur à 3 est passé en France de 301 Mds€ en 2014 (35% du total) à 213 Mds€ en 2018 (20 %), tandis que la dette des entreprises dont le levier net est supérieur à 100 % est passée de 344 Mds€ (40 %) à 474 Mds€ (44 %) sur la même période. La Banque de France a déjà souligné que le levier net des grandes entreprises avait augmenté sur la période récente. En croisant les deux critères, 187 Mds€ de dette brute (un peu moins de 20% du total) serait à risque en 2018. Ainsi l’amélioration des ICR a permis de compenser la dégradation des leviers si bien que le montant de la dette à risque a relativement baissé (Graphique 1).

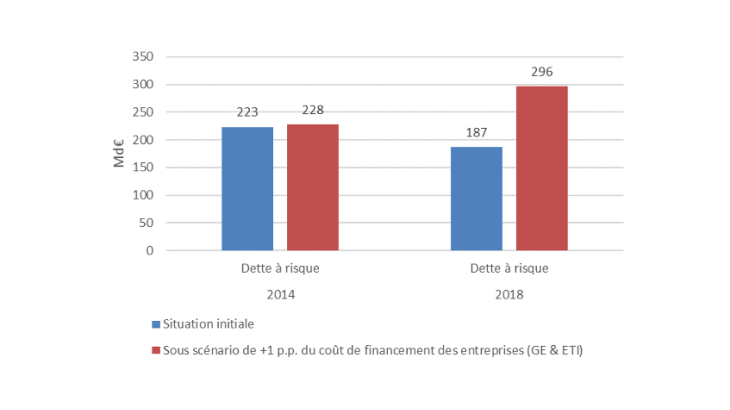

Malgré cette légère baisse des encours de dette à risque, la sensibilité des entreprises à un choc de financement peut avoir évolué. Un scénario de remontée des coûts de financement de 100 points de pourcentage est utilisé pour mesurer la sensibilité de la dette à risque aux conditions de financement, à levier constant, en regardant l’impact sur les charges d’intérêt. Cette estimation est un majorant de l’effet total d’un relèvement des taux, dans la mesure où les entreprises pourraient individuellement réagir face à cette hausse en réduisant leur endettement (utilisation des liquidités, restructuration de l’activité, etc.). De même l’impact serait différent si la hausse du coût de financement était associée ou non à une dégradation des revenus des entreprises (comparé à une seule hausse globale des taux d’intérêt).

Cet exercice simple révèle que l’encours de dette à risque de 2018 passerait alors de 187 Md€ à 296 Mds€ (près de 30% du total), soit une hausse de près de 60% (Graphique 2). Cette hausse est principalement due au basculement de l’ICR de plusieurs grandes entreprises sous le seuil de 3. Par rapport à 2014, la sensibilité de cette dette face à une hausse de taux a nettement augmenté. En effet, un relèvement du taux provoquait une hausse marginale de la dette à risque en 2014 : l’impact sur l’ICR reste similaire sur les deux périodes, en revanche, les ratios de levier étaient plus bas en 2014, ce qui évitait aux entreprises de basculer dans la catégorie à risque.

Ce diagnostic conforte la décision de 2018 du HCSF d’introduire une mesure limitant à 5% de ses fonds propres l’exposition d’une banque systémique française à une entreprise à risque. L’objectif était de limiter les conséquences pour le secteur bancaire français d’un possible incident concernant l’une ou l’autre de ces entreprises, et de découpler la santé des institutions financières de celles des entreprises non-financières. Cette mesure venait en complément du relèvement du coussin contracyclique, qui visait à renforcer la résilience du financement bancaire de manière transversale. Ces mesures permettent conjointement de préserver la stabilité financière et in fine le financement de l’économie.

Cette analyse fait échos à celle présentée dans la dernière "Évaluation des Risques du Système financier français", de la Banque de France.

Mise à jour le 25 Juillet 2024