- Accueil

- Publications et statistiques

- Publications

- Intermédiation financière non bancaire e...

Billet n°249. Le développement de l’intermédiation financière non bancaire nécessite une évaluation plus globale des risques, couvrant l’intégralité du système financier et les interactions entre intermédiaires financiers. La prise en compte des fonds d’investissement dans un stress test bancaire accroît de 1 % la diminution des fonds propres bancaires.

Les évolutions de l’intermédiation non bancaire nécessitent des stress tests à l’échelle du système

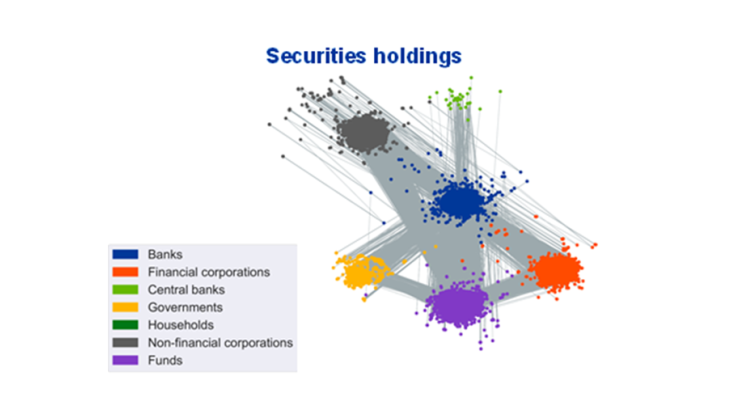

Le système financier de la zone euro s’est sensiblement modifié depuis la crise financière de 2008. La position dominante des banques sur les marchés financiers s’est affaiblie au profit d’intermédiaires financiers non bancaires tels que les fonds d’investissement, les fonds de pension et les sociétés d’assurance. Les actifs sous gestion des fonds ont plus que doublé entre 2008 et 2019, atteignant 14 000 milliards d’euros, contre un total d’actifs de 31 000 milliards environ détenus par les établissements de crédit de la zone euro, montant demeuré globalement stable depuis 2008. Ces évolutions soulèvent de nouvelles questions mais constituent également de nouveaux défis pour l’analyse de la stabilité financière : elles nécessitent une évaluation plus globale des risques, couvrant l’intégralité du système financier, et une meilleure compréhension des interactions complexes entre les différents intermédiaires financiers, non seulement les banques mais également les institutions financières non bancaires (figure 1).

Les stress tests, ou tests de résistance, sont devenus un outil essentiel pour mesurer la capacité du système financier à supporter des risques – cf. les précédents billets nos 195 et 196 sur les stress tests bancaires. Les régulateurs y ont largement recours pour évaluer la solidité de diverses entités financières telles que les banques, les fonds d’investissement, les sociétés d’assurance, les contreparties centrales (CCP), les fonds de pension professionnels, etc. Néanmoins, ces stress tests au niveau individuel comportent des lacunes. Lorsque l’établissement est considéré isolément, l’analyse des superviseurs n’intègre pas les canaux d’amplification résultant des interconnexions entre établissements. Par conséquent, des stress tests sectoriels ont été développés afin de mieux prendre en compte les interconnexions au sein du secteur. Les stress tests sectoriels peuvent inclure des effets de second tour qui alimentent des modifications dans les bilans bancaires (Budnik et al. (2020)), ou des effets de contagion dus aux portefeuilles de dette interbancaire (Covi et al. (2019)). Si ces différentes méthodes peuvent aussi être reliées entre elles, il n’existe cependant pas de cadre intégré reliant les différents secteurs financiers.

Les premières études relatives aux stress tests à l’échelle du système modélisent les relations entre secteurs ; Aikman et al. (2019), par exemple, considèrent chaque secteur comme un agent représentatif. Ces modèles donnent des indications sur les canaux de transmission. En revanche, ils ne fournissent pas d’informations concernant l’hétérogénéité intra-sectorielle. Dans le cadre du mandat du Comité de stabilité financière de l’Eurosystème, nous développons un cadre à l’échelle du système pour modéliser explicitement les comportements hétérogènes au niveau sectoriel ainsi que les contraintes (réglementaires, par exemple), en utilisant des données granulaires relatives aux expositions intra et inter-sectorielles.

Les stress tests à l’échelle du système s’appuient sur des données exhaustives pour modéliser les interactions

La modélisation de l’ensemble du système financier à un niveau granulaire est complexe. Par conséquent, nous procédons graduellement. Dans Sydow et al. (2021), nous construisons un cadre à deux secteurs, avec la possibilité d’en ajouter davantage dans le futur. Le cadre actuel comprend les banques et les fonds d’investissement ouverts de la zone euro, soit un total d’actifs de 45 000 milliards d’euros. Les données granulaires recouvrent les portefeuilles de titres des banques et des fonds ainsi que les prêts bancaires.

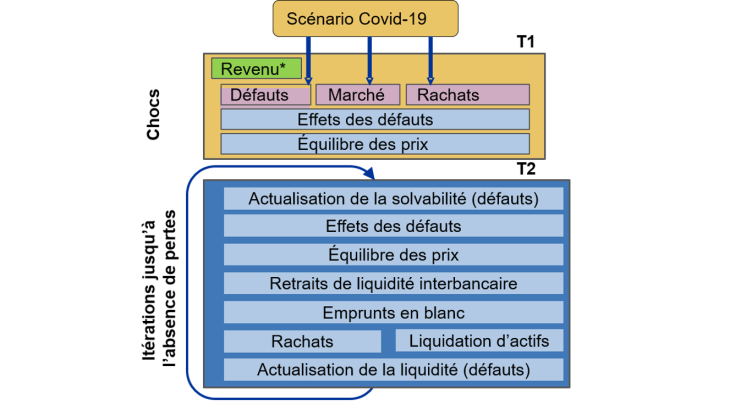

Pour nos premiers résultats de simulation, nous avons appliqué le scénario de choc de l’exercice de « vulnerability analysis » mené par la BCE en 2020 auprès des banques soumises au mécanisme de supervision unique : des modèles satellites permettent de traduire le scénario adverse en défauts des sociétés non financières (SNF), en baisses des prix de marché et en rachats des parts de fonds.

Ces défauts et flux de rachat initiaux déclenchent la dynamique de contagion (figure 2). Ils entraînent des défauts supplémentaires ou des pénuries de liquidité pour les banques et les fonds, puis des liquidations d’actifs qui affectent les prix d’équilibre des portefeuilles d’actifs ordinaires et assèchent le marché interbancaire. Ces mécanismes génèrent de nouveaux rachats de parts de fonds d’investissement et risquent d’entraîner de nouvelles pénuries de capital ou de liquidité bancaire. La situation de liquidité et de solvabilité de chaque établissement est calibrée sur la base des exigences réglementaires en vigueur.

Cette boucle de contagion constitue donc un processus itératif permettant de suivre (a) le mode de transmission et d’amplification d’un choc initial au sein de notre système financier simplifié de banques et fonds d’investissement de la zone euro et (b) la manière dont les contraintes réglementaires et internes peuvent forcer les entités financières à réagir. Notre modèle n’a pas vocation à prendre en compte l’ensemble des spécificités à l’échelle de l’entité, il se concentre plutôt sur les principaux canaux de transmission. Par conséquent, les stress tests à l’échelle du système sont souvent plus grossiers que les stress tests sectoriels en termes de modélisation détaillée, axée sur le risque, du comportement d’une entité, mais ils fournissent d’importantes informations supplémentaires concernant les effets d’amplification dus à l’interconnexion entre les différents agents financiers.

La prise en compte des interactions à l’échelle du système alourdit les pertes du système financier

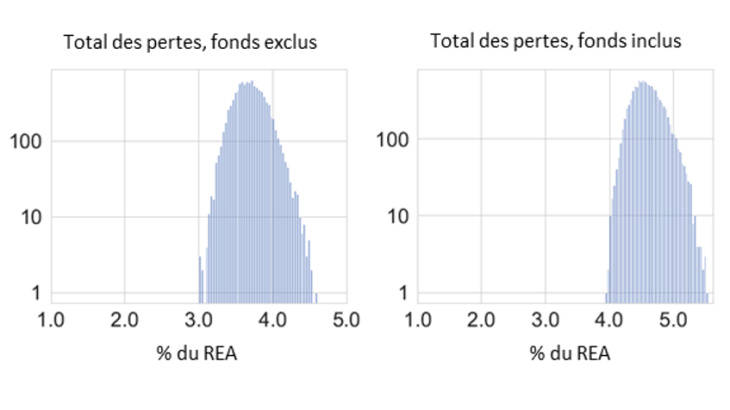

Un des principaux résultats du modèle met en évidence la pertinence des interconnexions entre banques et fonds d’investissement pour mesurer l’impact d’un choc. Nous exécutons 10 000 simulations du modèle à partir des défauts stochastiques initiaux de grandes sociétés. La figure 3 présente la distribution des pertes bancaires en pourcentage du montant d’exposition au risque et compare les résultats avec et sans prise en compte des interactions avec les fonds d’investissement.

La figure montre que la prise en compte des fonds d’investissement dans un stress test bancaire accroît encore l’impact d’un choc en termes de diminution des fonds propres. Plus précisément, la distribution des pertes passe de 3-4 % du montant d’exposition au risque (REA) à 4-5 % du REA lorsque les fonds d’investissement sont considérés comme un secteur supplémentaire dans notre exercice de stress test. Cette figure illustre l’importance d’une approche de stress tests à l’échelle du système pour prendre en compte le fait que l’interaction avec les fonds d’investissement amplifie potentiellement les pertes du système bancaire.

Ces résultats nous encouragent à étudier de façon plus approfondie les canaux de contagion entre les différentes institutions financières et à adopter une approche à l’échelle du système en intégrant d’autres secteurs pertinents du point de vue de l’analyse de la stabilité financière, comme les sociétés d’assurance, les hedge funds, les fonds monétaires ou les contreparties centrales. Ce n’est que le début des travaux sur les stress tests à l’échelle du système financier et des travaux futurs se concentreront sur les applications pratiques de notre cadre d’analyse.

Mise à jour le 25 Juillet 2024