- Accueil

- Publications et statistiques

- Publications

- IA et fonds propres des banques : une no...

Billet n°266. La popularisation des techniques d’intelligence artificielle (IA) pourrait permettre aux banques de développer de nouveaux modèles de risque de crédit. Ceux-ci seraient susceptibles d’entrainer des baisses substantielles d’exigence de fonds propres. Pour autant, l’opacité de ces algorithmes et les défis de gouvernance qu’ils présentent pourraient freiner leur adoption.

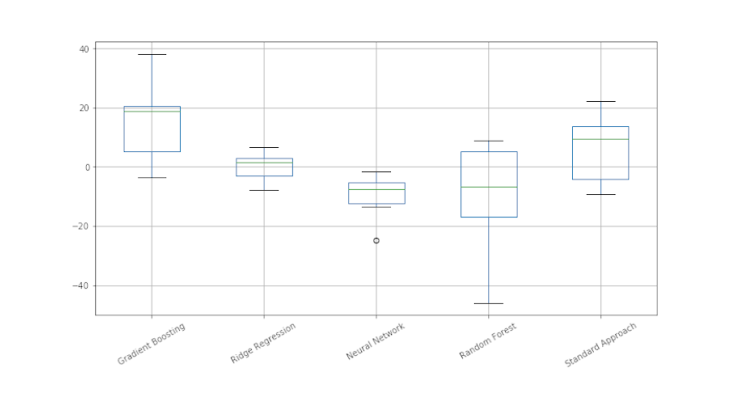

Notes : ce graphique représente la différence entre les densités des risques pondérés calculées à partir des modèles IA et celle calculée à partir d’un modèle traditionnel IRB. Chaque boite représente le minimum (premier trait noir), le premier quartile (premier trait bleu), la médiane (trait vert), le troisième quartile (deuxième trait bleu) et le maximum (dernier trait noir) sur la population des 6 banques étudiées. Par exemple, sur les six banques considérées, la moitié des banques présentent une densité plus faible d’au moins 7.5 points de base en utilisant des réseaux de neurones (« neural networks ») pour modéliser leur risque de crédit plutôt qu’en utilisant une régression logistique (le modèle traditionnel IRB). La densité de risques pondérés est le rapport des risques pondérés au total des expositions sur lesquels ils sont calculés. Les exigences en fonds propres sont calculées comme une fraction forfaitaire (8%) des risques pondérés.

Une banque lorsqu’elle prête à une entreprise est soumise à des exigences en fonds propres réglementaires. Ces exigences dépendent de modèles de risque internes développés par la banque et validés par le superviseur (elle est alors en "approche avancée" ou "IRB" pour "internal rating-based") ou de notations externes des entreprises sur lesquelles la banque est exposée (elle est alors en "approche standard"). Leur calcul est au centre d’un arbitrage prudentiel. Si les banques sont contraintes en capital, une hausse des exigences en fonds propres peut limiter la distribution de crédit et modifier son allocation. Cependant, des exigences accrues en fonds propres assurent une meilleure résistance des banques à un choc systémique et donc augmente leur capacité future à prêter (Voir la publication du BCBS pour une revue de la littérature sur le sujet).

Le risque de crédit est un domaine où les banques ont des données disponibles sur des historiques longs. L’enjeu capitalistique et macroéconomique et la disponibilité des données devraient donc faire de la mesure du risque de crédit un domaine d’application privilégié des nouvelles techniques d’intelligence artificielle (IA). Les accords de Bâle II de 2004 ont formalisé le calcul des exigences de l’approche avancée. Au cours des années 2000, certaines banques ont élaboré des modèles de risque de crédit dans l’anticipation de cet accord. Pour les banques françaises, une grande partie de ces modèles ont été validés à la fin des années 2000 à une époque où les techniques d’IA pour modéliser le risque de crédit n’étaient pas connues ou trop consommatrices de capacité de calcul pour être mises en œuvre. Dès lors, les modèles validés, toujours utilisés en ce moment, utilisent en général des méthodes statistiques (régression logistique) simples et éprouvées.

En France, les banques doivent rapporter dans un registre de crédit tenu par la Banque de France les encours de crédit qu’elles accordent aux entreprises dès lors qu’ils dépassent un certain seuil (25 000 euros). Par ailleurs, un grand nombre de ces entreprises sont notées par la Banque de France (référence FIBEN). La Banque de France utilise par exemple la notation FIBEN pour évaluer la qualité des créances détenues par les banques sur les entreprises et pouvant être apportées en garantie lorsque les banques souhaitent accéder au refinancement de la banque centrale. Le risque de crédit des entreprises et leurs expositions (défaut, défaillance) sont donc suivis par la Banque de France à un niveau très granulaire (Voir pour une courte description "Le recensement des encours de crédit" sur le site de la Banque de France).

Tirant parti de ces données granulaires, il a été possible de construire, pour chacune des grandes banques opérant en France, des modèles de risque de crédit entreprise utilisant les différentes techniques d’IA les plus utilisées (Voir Fraisse et Laporte,2021, “ Return on Investment on AI: The Case of Capital Requirement” à paraître dans le Journal of Banking and Finance). Ces modèles de risque de crédit ont été construits sous la contrainte de passer un certain nombre de tests statistiques de conformité, tests décrits dans les manuels mis à disposition des banques par le superviseur (voir la page de la BCE dédiée aux modèles internes et sur laquelle sont fournis de tels guides) . Dès lors, il a été possible d’élaborer pour chaque technique d’IA et en utilisant comme référence la modélisation traditionnelle de risque utilisée dans les banques actuellement :

-

une mesure de variation du capital réglementaire (voir graphique 1) ;

-

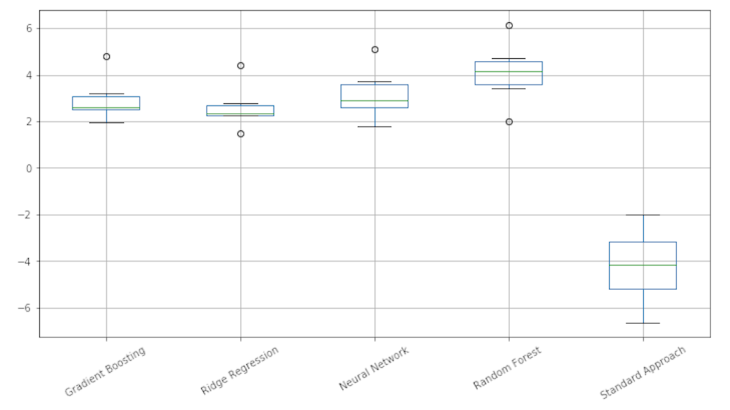

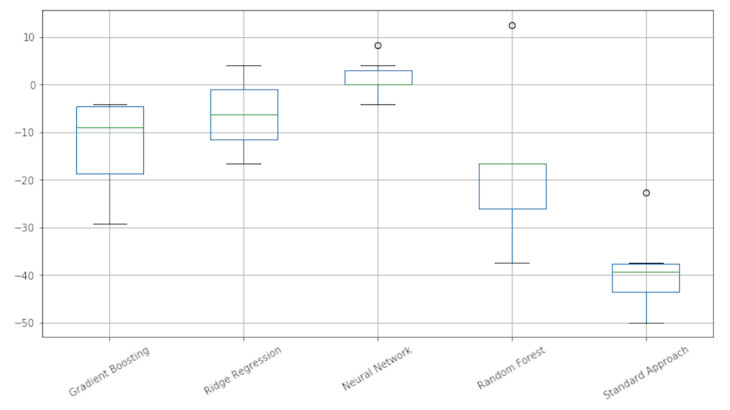

des indicateurs de conformité sur sa capacité prédictive (graphique 2) et la différenciation en risque qu’elle induit (voir graphique 3).

Les modèles montrent des capacités prédictives similaires (voir graphique 2). Pour autant, des différences notables apparaissent quant à leur robustesse. Les réseaux de neurones et le modèle traditionnel aboutissent aux systèmes de notation les plus stables et offrant la meilleure différentiation en risque (voir graphique 3). Enfin, les réseaux de neurone sont les seuls modèles qui peuvent conduire à une réduction importante du capital réglementaire par rapport à la modélisation traditionnelle (voir graphique 1). Cette réduction est due à l’aptitude de ce type de modèle à différencier les expositions en risque même lorsque celles-ci présentent de faibles risques.

Dès lors, peut-on s’attendre à ce que les banques revoient de fond en comble leurs modèles internes ?

Un mouvement de fond, la maitrise des techniques d’IA – qui fait partie du curriculum des statisticiens ou "data scientists" fraichement diplômés – ouvre la porte à une ré-estimation de ces modèles puisque les compétences et les incitations économiques sont présentes. Pour autant, si l’industrie affirme utiliser des modèles IA pour l’octroi de crédit, les banques semblent réticentes à utiliser ces techniques dans les modèles développés pour le calcul du capital, mettant en cause des obstacles réglementaires (“Machine learning in credit risk – 2nd edition summary report” – IIF(2019)).

Parmi les freins liés à la réglementation figure la question de l’explicabilité des techniques d’IA – moins transparentes que les techniques paramétriques traditionnelles – alors que la réglementation bancaire exige que les modèles produisent une mesure du risque de crédit qui soit intuitive. Par ailleurs, en cas d’utilisation de modèles, les banques doivent compléter l’analyse par un jugement humain – une tâche plus ardue avec les techniques d’IA dont le résultat est difficile à expliquer. La complexité de certaines techniques d’IA peut également poser des problèmes de gouvernance car la réglementation impose que la direction générale d’une banque ait une bonne compréhension de la conception et du mode de fonctionnement du modèle. Enfin, une dernière difficulté tient à la fréquence élevée de mise à jour de certains modèles utilisant des techniques d’IA, alors que la réglementation exige une autorisation préalable du superviseur avant de procéder à tout changement dans le modèle.

Pour faire avancer le débat, l’Autorité bancaire européenne a donc publié récemment un "discussion paper" (EBA, 2021) qui propose d’approfondir cette question des obstacles réglementaires à l’usage de techniques IA dans les modèles IRB en sollicitant les établissements européens sur certaines questions clés.

Notes : ce graphique compare le AUC "Area Under Curve" calculée à partir des modèles IA et celui calculé à partir d’un modèle traditionnel. Le AUC est un critère usuel de capacité prédictive dépendant du nombre de défauts correctement prédits et du nombre de défauts prédits à tort. Le AUC est une grandeur comprise entre 0 et 100 (capacité prédictive parfaite). Voir pour plus de détail Fraisse et Laporte (2022).Chaque boite représente le minimum (premier trait noir), le premier quartile (premier trait bleu), la médiane (trait vert), le troisième quartile (deuxième trait bleu) et le maximum (dernier trait noir) sur la population des 6 banques étudiées.

Notes : ce graphique représente l’écart d’indicateur de robustesse du système de notation entre les modèles IA et le modèle traditionnel. Cet indicateur rend compte de la différentiation des classes de risque du système de notation. Il est compris entre 0 et 100 (différentiation des classes de risque maximum). Voir Fraisse et Laporte (2022) pour plus de détails.Chaque boite représente le minimum (premier trait noir), le premier quartile (premier trait bleu), la médiane (trait vert), le troisième quartile (deuxième trait bleu) et le maximum (dernier trait noir) sur la population des 6 banques étudiées.

Mise à jour le 25 Juillet 2024