Changement climatique et marges de manœuvre de la politique monétaire

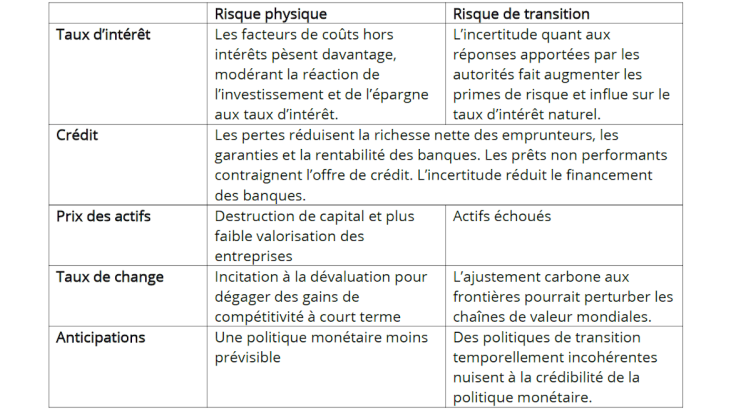

Le changement climatique peut influer sur la marge de manœuvre des banques centrales, c’est-à-dire sur la distance entre le taux d’intérêt naturel r* (taux compatible avec une inflation stable et une croissance à son potentiel) et le plancher effectif des taux, via son impact sur r*. Ces impacts sont incertains et plusieurs canaux sont à l’œuvre.

Certains facteurs, comme une plus forte demande à des fins d’investissement, pourraient avoir un impact positif sur r*. Parmi les facteurs négatifs, on peut citer une baisse de la productivité et une aversion accrue au risque. La croissance de la productivité peut être affectée aussi bien directement – la chaleur réduit la productivité au travail et la réorientation des ressources vers la reconstruction et l’adaptation freine l’innovation – qu’indirectement – des dommages accrus au stock de capital peuvent ralentir la croissance à long terme et les politiques de transition risquent de transformer en actifs échoués les investissements productifs. Le changement climatique et les politiques de transition vont de pair avec une plus forte incertitude, qui à son tour accroît l’aversion au risque, la propension à épargner et la demande d’actifs faiblement risqués, deux facteurs susceptibles de réduire r*.

Si r* diminue, les marges de manœuvre de la politique monétaire conventionnelle peuvent se réduire, rendant probablement nécessaire un recours plus actif et plus durable à des mesures non conventionnelles.

Risques climatiques et conduite de la politique monétaire

Le changement climatique entraînant typiquement des chocs d’offre, notamment via une hausse des prix de l’énergie durant la transition, la banque centrale sera confrontée au défi de stabiliser l’inflation sans perturber l’activité. De tels chocs étant susceptibles de devenir plus fréquents et plus sévères, « voir au-delà » de ces derniers pourrait progressivement devenir plus difficile pour les banques centrales.

En outre, le changement climatique devrait avoir des effets hétérogènes et asymétriques sur l’économie de la zone euro, rendant la formulation d’une politique monétaire unique plus difficile et son efficacité plus différenciée selon les pays. Les risques physiques sont plus hétérogènes entre pays membres qu’au sein d’une petite économie ouverte, et les politiques de transition auront des effets asymétriques, selon les différents niveaux d’émissions de gaz à effet de serre (GES) des pays.

Quantifier les défis posés par le changement climatique à la politique monétaire

Des analyses de scénarios peuvent aider les banques centrales à identifier et à quantifier les évolutions futures plausibles lorsque le changement climatique complique la conduite de la politique monétaire et altère sa capacité à garantir la stabilité des prix.

Leurs résultats montrent premièrement que les événements météorologiques extrêmes sont susceptibles d’exposer la zone euro à de nouveaux types de chocs, dont les conséquences économiques pourraient être importantes et imprévisibles. En supposant que les catastrophes, définies comme une série aléatoire de chocs d’offre et de demande, deviennent plus probables et soient récessionnistes, l’inflation moyenne pourrait devenir nettement inférieure à la cible de la BCE. Cette baisse serait encore plus prononcée dans l’hypothèse où le taux d’intérêt naturel diminuerait en raison d’une plus grande difficulté de la politique monétaire à contrer le choc. Une simulation de chocs plus fréquents liés à des catastrophes montre que, avec r* à 1 %, l’inflation baisserait en moyenne à 0,5 %, avec des épisodes plus fréquents et plus longs lors desquels les taux sont à leur plancher effectif (cf. figure 1, simulation réalisée à l’aide du New Area-Wide Model-II de Coenen et al., 2018).

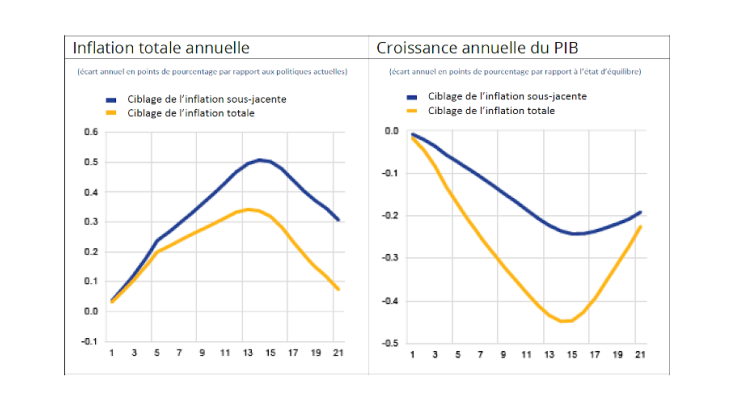

Deuxièmement, la transition vers une économie bas carbone est également susceptible d’influer sur l’inflation et sur la croissance de la production, et donc sur la réponse de politique monétaire optimale. En cas de transition désordonnée, caractérisée par une hausse brutale non anticipée du prix du carbone, et si la banque centrale « voit au-delà » de la variation des prix relatifs (ciblage de l’inflation sous-jacente), l’inflation totale annuelle pourrait probablement augmenter, jusqu’à 0,5 point de pourcentage au-dessus du niveau de référence. La croissance annuelle du PIB serait légèrement inférieure, d’un peu plus de 0,2 point de pourcentage la quatrième année (simulations menées à l’aide du modèle d’Adjemian et Darracq-Pariès, 2008). Si la banque centrale choisissait d’aller à contre-courant d’une hausse de l’inflation totale, l’inflation serait plus contenue, mais l’impact baissier sur la croissance du PIB serait exacerbé.

Les perturbations liées au changement climatique et aux politiques de transition pourraient ainsi affecter la capacité de la BCE à remplir au mieux son mandat de maintien de la stabilité des prix. Une transition désordonnée et insuffisamment ambitieuse pourrait réduire ses marges de manœuvre et provoquer des arbitrages entre croissance de la production et stabilisation des prix, susceptibles d’entraver sa capacité à répondre de façon optimale. Aussi, les gouvernements doivent émettre des signaux s’inscrivant sur le long terme et prendre des engagements crédibles et ambitieux permettant une transition ordonnée et prévisible.