Les Banques Centrales ont réagi avec détermination à la forte hausse de l’inflation aux États-Unis et dans la zone euro. En moins d’un an, la Fed a relevé ses taux directeurs 8 fois (450 points de base au total) et la BCE 5 fois (300 points de base au total), outre la sortie des mesures de politique monétaire non conventionnelles. Un des canaux de transmission de la politique monétaire consiste à influencer les anticipations d’inflation. Dans ce billet, nous montrons comment les annonces de politique monétaire de la BCE et de la Fed entre 2021 et 2023 ont affecté les anticipations d’inflation des marchés à différents horizons.

Les surprises de politique monétaire suite aux annonces de la BCE et de la Fed

Les banques centrales annoncent leurs décisions de politique monétaire lors de réunions régulièrement programmées. Les intervenants de marché ont leurs propres anticipations des décisions à venir, fondées sur leur interprétation de l’état de l’économie et leur compréhension de la fonction de réaction des banques centrales. Ces anticipations se reflètent dans les swaps OIS (overnight indexed swaps) à différents horizons, qui sont des contrats par lesquels deux contreparties échangent des paiements d’intérêts fixes et variables.

Si les décisions et la communication de politique monétaire correspondent aux anticipations, la variation de la courbe des rendements OIS qui en résulte devrait être minime. Si l’annonce diffère des anticipations, les marchés financiers peuvent être « surpris ». En conséquence, nous mesurons la surprise de politique monétaire via la variation quotidienne des taux des OIS à 2 ans avant et après l’annonce. Nous utilisons les taux à 2 ans afin de couvrir à la fois les modifications actuelles et attendues dans le futur de la politique monétaire.

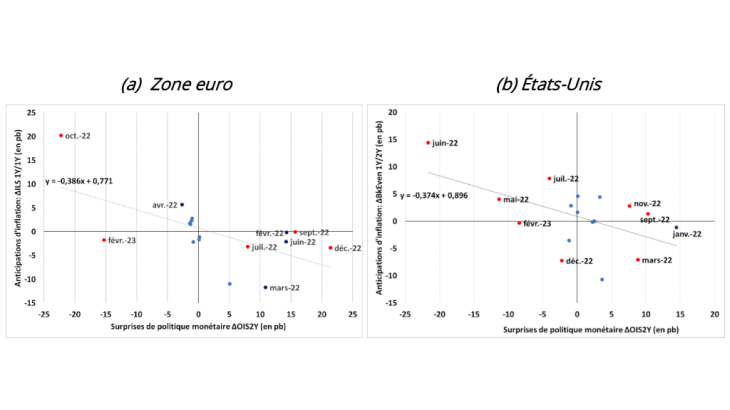

Nous remarquons que les hausses de taux d’intérêt ne sont pas toujours perçues par les marchés financiers comme des surprises allant dans le sens d’un resserrement monétaire. Par exemple, la décision de la BCE de relever les taux en octobre 2022 a plutôt été perçue comme une surprise « dovish » (conciliante). Alors que la hausse de 75 points de base était déjà intégrée, la conférence de presse a été reçue comme « dovish » et les anticipations de hausses futures de taux ont été révisées à la baisse, avec une diminution du taux OIS à 2 ans. On a observé le même phénomène après la décision largement attendue de la Fed de relever ses taux des fonds fédéraux de 75 points de base en juin 2022. Sa communication alors plus « dovish » que prévu sur la trajectoire future des taux directeurs a entraîné une surprise dovish.

Comme d’autres chercheurs, nous utilisons les « surprises » pour établir une causalité allant de la politique monétaire vers les anticipations d’inflation (et non l’inverse), mais il convient de toujours garder à l’esprit que ce sont les variations effectives de taux (et les anticipations de variations futures) qui influencent les anticipations globales (et, in fine, la production et l’inflation).

Les surprises de politique monétaire influencent significativement les anticipations d’inflation des marchés

Nous mesurons les anticipations d’inflation implicites par la variation quotidienne des swaps indexés sur l’inflation pour la zone euro (inflation-linked swaps, ILS - dérivés négociés sur les marchés fondés sur les taux d’inflation futurs). Pour les États-Unis en revanche, nous nous appuyons sur les points morts (« breakeven » rates), basés sur des instruments plus liquides. Les anticipations d’inflation sont mesurées à partir de 1 an, afin de prendre en compte les délais de transmission de la politique monétaire. Le graphique 2 présente nos surprises de politique monétaire mesurées par les taux OIS à 2 ans au regard des variations quotidiennes des anticipations d’inflation implicites tirées des marchés (ILS à 1 an dans 1 an pour la zone euro et point mort à 1 an dans 2 ans pour les États-Unis). Il existe une relation négative claire entre les deux : une surprise « hawkish » (agressive) provoque une baisse des anticipations implicites d’inflation tirées des marchés aux horizons spécifiés. Le coefficient de régression présenté dans le graphique s’élève à environ - 0,4 pour les deux juridictions. Bien que nous utilisions les surprises pour mesurer cet impact, nous pouvons également utiliser cette élasticité pour estimer l’effet des modifications annoncées. La hausse de 350 points de base des OIS à 2 ans observée depuis décembre 2021 a entraîné une baisse de 140 points de base des ILS à 1 an dans 1 an pour la zone euro, toutes choses égales par ailleurs.

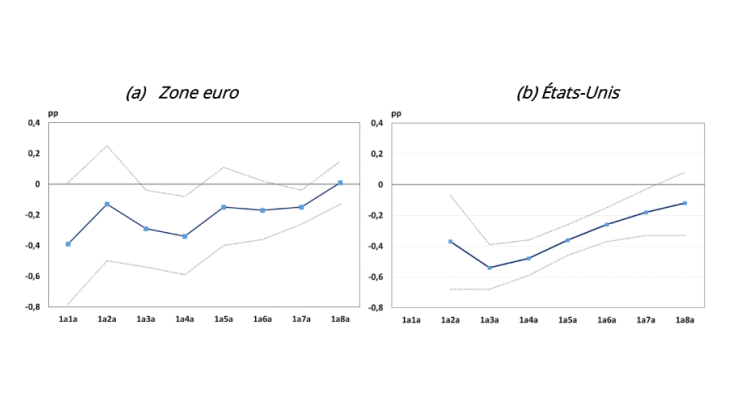

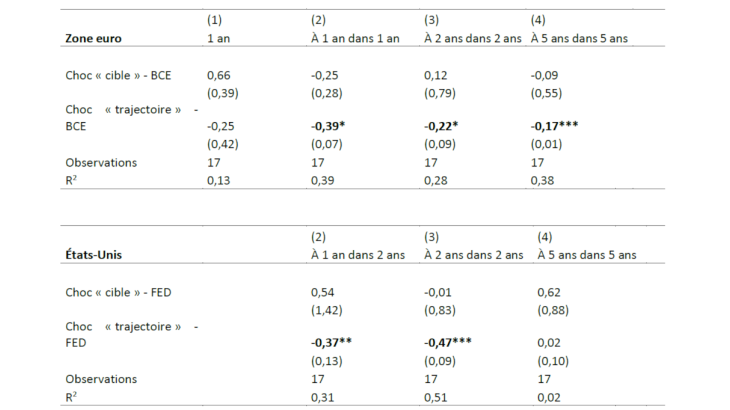

Le graphique 1 illustre la réaction des anticipations d’inflation sur différents horizons futurs aux surprises de politique monétaire définies précédemment sur la base du même type de régression linéaire. Dans les deux juridictions, la réaction des anticipations d’inflation aux surprises de politique monétaire tend à s’atténuer à mesure que l’horizon s’allonge. Un tel effet d’atténuation progressif est attendu si les anticipations d’inflation future à long terme sont solidement ancrées au niveau de leurs cibles respectives. L’effet semble légèrement plus fort aux États-Unis que dans la zone euro et statistiquement plus significatif.