- Accueil

- Interventions des sous-gouverneurs

- Comptes des banques centrales : le trou ...

Comptes des banques centrales : le trou d’air était attendu

Intervenant

Agnès Bénassy-Quéré, Seconde sous-gouverneure de la Banque de France

Mise en ligne le 28 Mars 2024

Tribune d'Agnès Bénassy-Quéré, Seconde sous-gouverneure de la Banque de France.

Mars 2024

Rappelez-vous l’année 2020. Nous étions périodiquement confinés, l’inflation était nulle, la croissance à -7,5%, le solde budgétaire à -9,2% du PIB. Cette année-là, toutefois, la Banque de France versait à l’État un impôt sur le bénéfice des sociétés de 1,6 milliards d’euros et un dividende de 1,9 milliards d’euros (voir le Rapport Annuel 2020).

Cette même année, certains s’étaient passionnés pour une idée choc consistant à « annuler » la dette publique détenue par la banque centrale de manière à dégager des moyens budgétaires pour financer la transition écologique. Les auteurs reconnaissaient que l’annulation causerait une perte pour la banque centrale, dont le passif (les billets, les réserves des banques commerciales) ne serait pas effacé pour autant. Mais selon eux, cette perte serait sans importance, une banque centrale pouvant parfaitement fonctionner même avec des fonds propres négatifs.

C’était oublier que l’État est, en France comme dans la plupart des pays européens, l’actionnaire unique de la banque centrale. Or, appauvrir la banque centrale ne saurait enrichir son actionnaire. Très concrètement, une Banque de France faisant des pertes n’aurait pas versé 3,5 milliards d’euros à son actionnaire-percepteur en 2020. L’État aurait dû trouver cette ressource ailleurs, en augmentant les impôts, en coupant dans les dépenses ou en empruntant sur les marchés. Passer par la banque centrale pour financer des dépenses est interdit. Même si c’était autorisé, cela ne permettrait pas, hélas, d’échapper à la mécanique impitoyable des finances publiques. Mais cela entacherait durablement la capacité de la banque centrale de lutter contre l’inflation (voir Bénassy-Quéré, 2020).

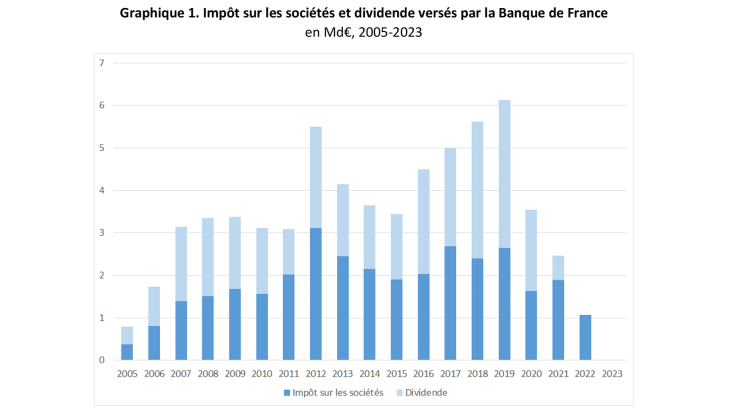

Entre 2015 et 2022, la Banque de France a versé à l’État un total cumulé de près de 32 Md€ au titre de l’impôt sur les sociétés et des dividendes (Rapport annuel 2022). Le détail par année montre que le maximum a été atteint en 2019, à plus de 6 Md€ (graphique 1). Les bénéfices réalisés cette année-là résultent directement de la politique d’assouplissement quantitatif menée par l’Eurosystème depuis 2015 pour lutter contre la menace de déflation : entre fin 2014 et fin 2019, le bilan de la Banque de France a doublé, de 578 Md€ fin 2014 à 1142 Md€ fin 2019. Or, en 2019, l’actif était constitué de prêts et titres portant un intérêt positif, tandis que le passif contenait essentiellement des réserves des banques commerciales rémunérées à un taux négatif ! Le profit de la banque de France venait donc essentiellement d’un coût des ressources négatif, alors que le rendement des prêts aux banques et des titres acquis dans le cadre de la politique monétaire était positif, le tout appliqué à un bilan doublé par rapport à 2015.

Le bénéfice de la Banque de France a diminué à partir de 2019 car les titres à l’actif étaient de moins en moins rémunérés (la baisse des taux de la politique monétaire s’étant progressivement transmise à l’ensemble du stock d’actifs détenus) tandis que le taux d’intérêt sur les réserves bancaires, lui, cessait de diminuer. À partir de fin 2022, le taux de rémunération des réserves est redevenu positif, alors que la rémunération moyenne des actifs en portefeuille, elle, continuait de s’éroder. La Banque de France n’a pas distribué de dividende en 2022, et elle n’a pas versé d’impôt sur les sociétés en 2023, du fait d’un résultat net nul (après reprise de son fonds pour risques généraux).

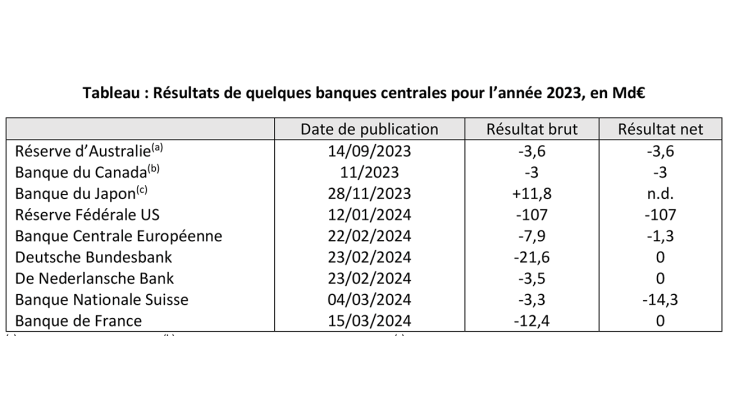

Cette évolution n’est en rien spécifique à la Banque de France. Les pertes brutes (avant mobilisation des réserves) annoncées par la Bundesbank pour l’année 2023 sont presque deux fois supérieures à celles de la Banque de France, et la BCE comme la Banque Nationale des Pays-Bas ont également publié des pertes (tableau). Certes, 20% seulement des gains et pertes sur les portefeuilles de titres achetés dans le cadre des différents programmes d’assouplissement quantitatif sont partagés au sein de l’Eurosystème. Cependant la politique monétaire est la même dans toute la zone euro et les rendements de marchés sont très proches. En conséquence, les résultats des banques centrales nationales évoluent très largement de conserve, avec des conséquences inégales sur les fonds propres selon les réserves de précaution préalablement accumulées.

Hors de la zone euro, la Réserve fédérale américaine a annoncé une perte d’environ 116 Md$ (107 Md€) et la Banque Nationale Suisse a pour sa part publié une perte de 3,2 milliards de francs suisses (3,3 Md€), auxquels il faut ajouter une dotation à la provision pour réserves monétaires de 10,5 MdFS (14,2 MdFS). En septembre dernier, la Réserve d’Australie avait publié une perte de 5 milliards de dollars australiens (3,6 Md€) de juin 2022 à juin 2023, avec en outre des fonds propres négatifs de 17,7 milliards de dollars (107 Md€) au 30 juin 2023. En novembre, la Banque du Canada avait, de son côté, annoncé une perte de 4,4 milliards de dollars canadiens sur les neuf premiers mois de l’année 2023 (environ 3 Md€). Parmi les principales économies avancées, seule la Banque du Japon tire son épingle du jeu, son taux d’intérêt directeur étant resté négatif à -0,1% en 2023.

Source : banques centrales. Le résultat brut correspond ici au résultat financier avant reprise de provisions et mobilisation des réserves.

La Banque de France aborde cette période dans une situation relativement favorable, construite au cours des années passées. Elle peut en effet puiser dans son fonds pour risques généraux (16,4 Md€ à fin 2022) pour couvrir une perte brute de 12,4 Md€ au titre de 2023. Elle dispose en outre de réserves de réévaluation mobilisables pour les années qui viennent, pour au moins 18 Mds€.

La disparition de profits n’est ni une surprise ni un drame. Rappelons que l’objectif d’une banque centrale est de combattre l’inflation comme la déflation, non de réaliser des profits. Pour atteindre cet objectif, l’Eurosystème a assoupli considérablement les conditions monétaires dans les années 2010 avant de les resserrer rapidement à partir de 2022. Cette politique active a eu pour conséquence la forte augmentation puis la disparition de ses bénéfices qui pourrait durer quelques années.

Comptes des banques centrales versus comptes nationaux

Il reste que la Banque de France ne versera ni impôt sur les sociétés ni dividende au titre de l’année 2023. Cette disparition des versements au budget de l’État nous rappelle opportunément qu’il n’y a pas de monnaie magique : lorsque la banque centrale enregistre des pertes, certes elle ne risque pas la faillite (car elle ne dépend pas de financements extérieurs), mais elle cesse de verser un impôt sur les sociétés et des dividendes. Dans certains pays (notamment la Suède), la banque centrale doit même être recapitalisée. Non seulement la Riksbank ne verse rien au budget public au titre de 2023, mais ledit budget doit trouver environ 40 milliards de couronnes (environ 3,5 Md€) pour recapitaliser la banque centrale en raison des pertes sur l’exercice 2022, qui ont fait chuter les fonds propres en-dessous du niveau réglementaire (Riksbank, 2023, Riksbank 2024).

Même en l’absence de réserves suffisantes, les banques centrales de la zone euro n’auraient pas besoin d’être recapitalisées : il leur suffirait de reporter leurs pertes vers l’avant jusqu’à ce que la rémunération de leur actif repasse au-dessus de celle de leur passif, leur permettant alors de ré-engranger des profits et d’augmenter elles-mêmes leurs fonds propres. C’est d’ailleurs ainsi que procède la banque centrale d’Australie dont les fonds propres sont négatifs.

Au plus fort de la crise sanitaire, l’Eurosystème a renforcé son risque de duration (maturité différente à l’actif et au passif) en acquérant des titres de toutes maturités résiduelles, tandis que son passif est constitué de billets et de réserves à court terme. Cette politique a contribué à réduire les taux d’intérêt à moyen et long termes, et donc à soutenir la demande agrégée de biens et services et, in fine, l’inflation qui, rappelons-le, était nulle en 2020 (+0% sur un an en décembre 2020 pour l’indice harmonisé, voir Insee, 2021). Elle a aussi bénéficié à l’État qui a pu s’endetter à moindre coût. D’une certaine manière, la politique d’assouplissement quantitatif mise en œuvre à partir de 2015 a transféré de l’État à la banque centrale un risque de duration, sans effet sur les comptes consolidés de la banque centrale et de son actionnaire public.

Le succès ou l’échec d’une banque centrale ne se mesure pas à ses résultats comptables, fussent-ils inter-temporels. Il faut notamment se demander comment l’économie de la zone euro se serait comportée si les banques centrales, et notamment la BCE, étaient demeurées passives durant la longue période de très faible inflation (années 2010), durant la pandémie (2020-2021) et durant la crise énergétique (2022-2023). Nous n’avons bien sûr que des réponses partielles à cet exercice contrefactuel, mais il est très probable que l’économie aurait successivement connu la déflation, puis un délitement de son tissu productif, et enfin une inflation persistante, et donc finalement une grande instabilité de l’inflation. Or, la valeur de cette stabilisation macroéconomique est d’un ordre de grandeur supérieur aux gains et pertes des banques centrales. Rappelons que chaque point de pourcentage de PIB vaut 26 Md€ en France, et que chaque point d’inflation non compensé par une hausse équivalente des rémunérations abaisse de 16 Md€ le pouvoir d’achat du revenu disponible brut des ménages (voir Insee, comptes nationaux 2022). En 2022 et 2023, l’Eurosystème, comme de nombreuses banques centrales dans le monde, n’a pas hésité à remonter rapidement ses taux directeurs en sachant très bien que cela allait détériorer les comptes de toutes les banques centrales de la zone euro. À l’heure où les monnaies privées exercent une certaine force de séduction, il est utile de rappeler que seule une banque centrale indépendante est capable de suivre l’intérêt général plutôt que l’intérêt financier de ses actionnaires.

Un transfert vers le privé ?

La lutte contre l’inflation aurait-elle bénéficié excessivement aux banques privées ? C’est ce qu’ont suggéré Paul de Grauwe et Yuemei Ji dans différentes tribunes, la remontée rapide de la rémunération des réserves bancaires ayant, selon ces auteurs, entraîné un transfert de ressources des banques centrales vers les banques commerciales, donc hors du compte consolidé de l’État avec la banque centrale. En pratique, durant la période d’assouplissement quantitatif, les banques ont vendu aux banques centrales de la zone euro des obligations souveraines à long terme leur appartenant ou, le plus souvent, appartenant à des banques hors zone euro et à des clients non bancaires. Elles ont accumulé en échange des réserves à la banque centrale (et leurs clients ont accumulé des dépôts dans leurs comptes). À partir de juillet 2022, les banques commerciales ont bénéficié de la hausse du taux de rémunération des réserves à un rythme plus rapide que la rémunération des autres actifs.

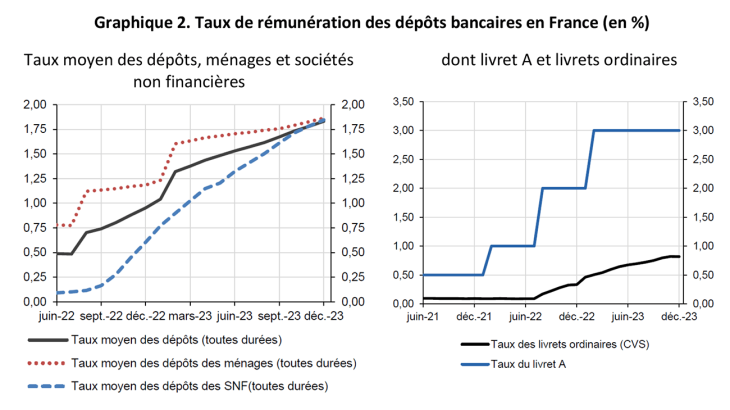

Il faut toutefois se garder de regarder la seule photographie de 2023, mais plutôt revoir tout le film depuis 2015. La rémunération des réserves excédentaires des banques est demeurée négative de 2015 à 2022. Après cette date, l’augmentation de la rémunération des réserves bancaires, à l’actif des banques commerciales, s’est accompagnée d’une hausse de la rémunération des dépôts des ménages et des entreprises, à leur passif. Le renchérissement du passif a été particulièrement rapide en France du fait des règles de rémunération du livret A. Avant sa stabilisation à 3% à l’été 2023, le taux de ce livret d’épargne a lui-même tiré les taux des dépôts à terme, et les déposants ont transféré vers ces produits rémunérés une part substantielle de leurs dépôts à vue (graphique 2).

Taux de rémunération des dépôts bancaires Déc 2023

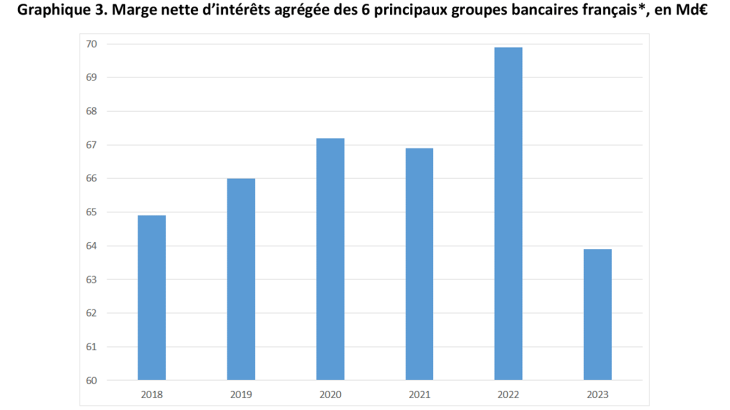

Pendant ce temps, les banques françaises bénéficiaient peu de la hausse des taux sur leurs prêts à l’économie, du fait de la part très importante des crédits à taux fixe en France (quasi 100% pour le crédit à l’habitat, et 78% du crédit aux entreprises) : dans un premier temps, la hausse des taux a eu peu d’impact sur la rémunération moyenne du stock de crédit. Ainsi, leurs marges nettes d’intérêt (écart entre les intérêts perçus à l’actif et les intérêts versés au passif) ont diminué en 2023, partant déjà d’un niveau relativement bas par rapport aux autres pays avancés (voir HCSF, Rapport annuel 2023 et graphique 3). L’impact sur le résultat annuel varie selon la part de l’épargne réglementée et du crédit immobilier dans les bilans des groupes bancaires.

Finalement, il ne faut pas perdre de vue que ce qui compte pour la politique monétaire, c’est la capacité des banques commerciales à transmettre les impulsions de la politique monétaire sans pour autant ajouter à l’instabilité macroéconomique une instabilité financière. La solidité du système bancaire, renforcée depuis la crise financière mondiale par une hausse très substantielle des ratios de capitalisation et de liquidité, vient à l’appui de la transmission de la politique monétaire. Du côté des banques centrales, les cycles de hausse et de baisse des résultats comptables sont une bonne nouvelle : ils témoignent de politiques monétaires actives et prouvent que les banques centrales sont bien indépendantes des gouvernements. Il n’y a pas lieu de s’en inquiéter mais au contraire de s’en réjouir.

Mise à jour le 25 Juillet 2024