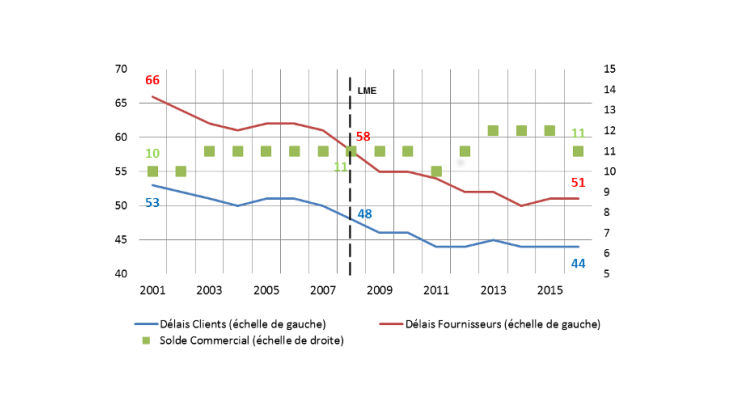

Note : champ, Entreprises non financières telles que définies par la loi de modernisation de l’économie (LME). Moyennes non pondérées des ratios individuels : délais clients et solde du crédit interentreprises (ou solde commercial) exprimés en jours de chiffre d’affaires ; délais fournisseurs exprimés en jours d’achats.

La mise en place de la LME a permis une réduction des délais clients et fournisseurs mais des retards persistent

Les délais de paiement clients et fournisseurs ont un impact sur la trésorerie des entreprises. Ils traduisent bien souvent un rapport de force entre les partenaires commerciaux. Le crédit interentreprises a fait l’objet, avec la mise en place de la LME en 2008, de dispositions réglementaires contraignantes, visant à définir un cadre législatif commun à l’ensemble des entreprises. Ce dispositif prévoit, pour l’essentiel, l’instauration de délais de paiement plafond à 60 jours (ou à 45 jours fin de mois par dérogation). Le graphique 1 montre que la LME a eu un impact significatif avec une réduction sensible des délais de paiement clients et fournisseurs depuis sa mise en œuvre.

Cependant, si sur la période récente les délais de paiement se sont stabilisés à des valeurs en moyenne inférieures au seuil légal, cette situation dissimule de nombreux retards (Boileau et Gonzalez, 2018).

En effet, près d’un tiers des entreprises subissent des paiements tardifs de la part de leurs clients en 2016. Cette proportion, stable depuis 5 ans, confirme le sentiment qu’un plafond a été atteint. Ces retards affectent notamment les entreprises les plus fragiles. Selon nos calculs, une application stricte de la LME permettrait un gain de trésorerie pour les petites et moyennes entreprises (PME) de l’ordre de 16 milliards d’euros, susceptible de renforcer leur solidité voire de favoriser leur développement.

Les retards de paiement subsistent alors même que la législation a été renforcée avec l’instauration de pénalités de retard, d’une indemnité forfaitaire pour les clients retardataires ainsi que par des amendes administratives en cas de manquements à la loi constatés par la direction générale de la concurrence et de la répression des fraudes (DGCCRF, cf. rapport de l’observatoire des délais de paiement 2017).

Ainsi, tout se passe comme si, malgré un arsenal juridique complet, le modèle coercitif ne suffisait plus à convaincre certaines entreprises d’aller plus loin dans la réduction des délais de paiement. Une étape supplémentaire ne pourra alors être franchie que si les entreprises prennent la mesure de l’intérêt commun à adopter des pratiques plus favorables en matière de relation client/fournisseur.

Au niveau individuel, la stagnation des retards montre que les entreprises ont des réticences à renoncer à une partie des ressources que constitue le crédit interentreprises. Pourtant, il est possible de réduire les délais fournisseurs tout en préservant les équilibres financiers.

Réduire les délais de paiement et préserver la structure financière : deux objectifs conciliables

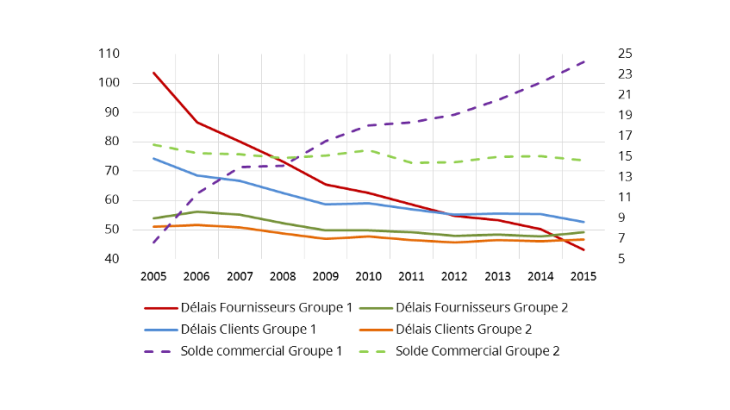

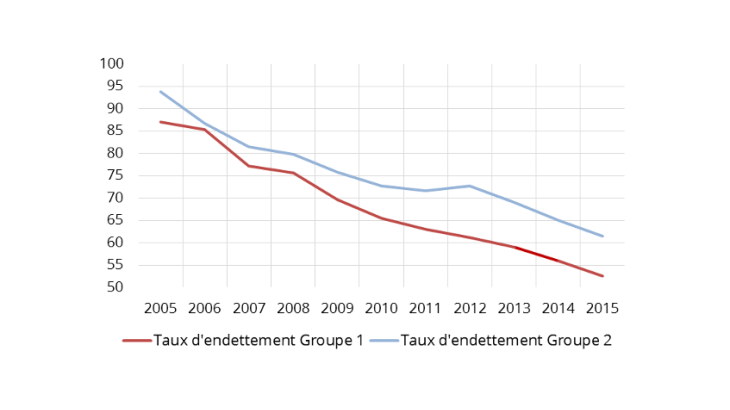

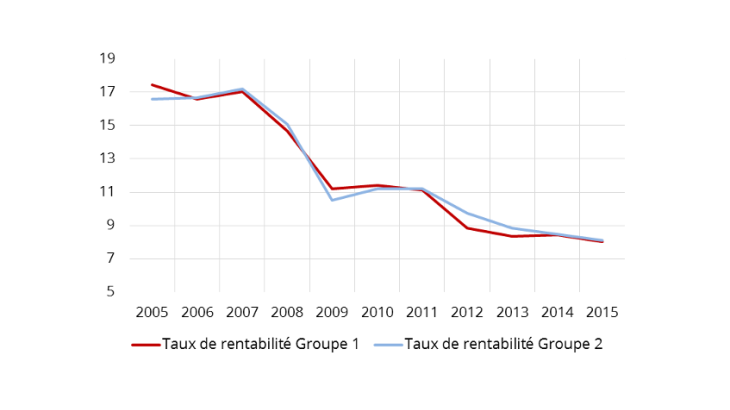

Pour réaliser cette analyse, les entreprises ont été réparties en deux groupes: le premier (dit groupe 1) est composé par les 10 % des entreprises ayant le plus réduit leurs délais de paiement fournisseurs sur la période 2005-2015 et le second (groupe 2) par le reste des entreprises. L’objectif est d’identifier les conséquences de cette réduction sur le compte de résultat, l’équilibre bilanciel et la politique d’investissement dans ces deux groupes.

Le principal levier utilisé pour financer une baisse importante des délais fournisseurs est intuitif, il s’agit d’une meilleure maitrise du poste clients. Toutefois, le rythme de la réduction des délais fournisseurs a été plus élevé que celui des délais clients. Ceci a entrainé une hausse du solde commercial (cf. graphique 2) des entreprises du groupe 1.