La rentabilité des banques dépend en grande partie de leur capacité à percevoir plus d'intérêts sur leurs actifs qu'elles n'en versent sur leurs passifs. La marge nette d’intérêt (MNI) qui en résulte est importante pour la stabilité financière, puisqu'elle détermine la capacité des banques à absorber les pertes et à accumuler du capital via les bénéfices non distribués. Dans cet article, nous présentons un modèle actif-passif conçu pour projeter la MNI agrégée du secteur bancaire sous différents scénarios financiers et de politique monétaire, en utilisant les informations disponibles sur la structure des actifs et des passifs (régime de taux d'intérêt, échéances, etc.).

Le modèle, appelé MAP (Modèle Actif-Passif) se distingue par son caractère « mécanique » et par sa capacité à tester une grande diversité de scénarios. Il s’appuie sur des principes comptables simples pour projeter le bilan agrégé des banques, en tirant parti du caractère quasi-fermé du système bancaire dans son ensemble. Il projette explicitement l'expiration et le remplacement des actifs et des passifs existants, ainsi que les engagements financiers entre les établissements de crédit et les banques centrales. Les scénarios sont définis hors du modèle et peuvent être utilisés pour étudier l’incidence sur la MNI des variations des taux d'intérêt, de l’évolution du volume des prêts, des décisions de politique monétaire ou de la structure des coûts des dépôts des banques.

Le document comprend une application du modèle au secteur bancaire de la zone euro, dont la taille du bilan agrégé est de plus de 25 000 milliards d'euros à fin 2022, et dont les revenus d’intérêt nets annuels sont d’environ 300 milliards d'euros. Le champ d'application couvre les plus grands établissements bancaires (établissements importants tels que définis par les autorités de supervision européennes), soit environ 85 % du total des bilans bancaires de la zone euro. Les résultats donnent un aperçu des tendances des revenus trimestriels sur un horizon de cinq ans.

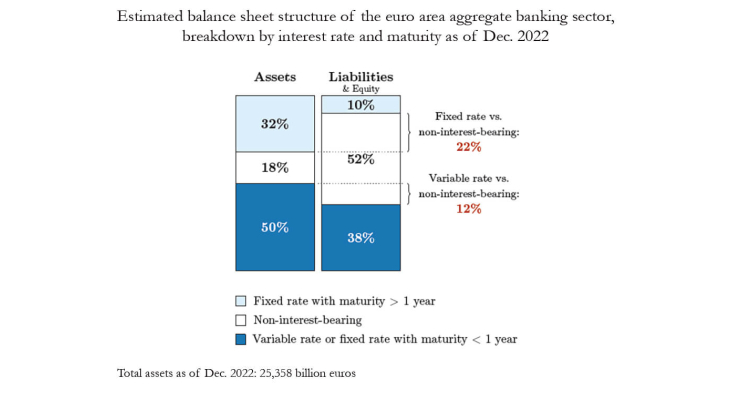

Le bilan agrégé de la zone euro, tel qu’il est structuré en entrée du modèle, fournit une décomposition des postes par type de taux d'intérêt et par échéance. À fin 2022, en tenant compte de la sensibilité partielle des dépôts de la clientèle aux taux d'intérêt, cette décomposition structurelle indique une détention nette positive de produits rémunérés : l'excédent d'actifs longs à taux fixe (22 %) et l'excédent d'actifs courts ou à taux variable (12 %) sont tous deux financés par des passifs non rémunérés. Cette configuration crée une sensibilité positive à la hausse des taux d'intérêt.

Conformément à la structure du bilan, dans un scénario de hausse des taux d'intérêt, le modèle prévoit une augmentation des revenus nets d'intérêt du secteur bancaire de la zone euro au cours des cinq prochaines années. En outre, l'approche analytique du modèle MAP fournit une décomposition détaillée des revenus nets d'intérêts projetés en quatre catégories d'opérations, à savoir les banques centrales, les autres banques, les clients et les titres.

La fiabilité des projections de la MNI, du bilan, et de leurs composantes, peut être évaluée par une méthode de rétrocontrôle utilisant des dates passées comme points de départ, et des données observées comme scénario. Pour le secteur bancaire de la zone euro, les résultats de cet exercice de rétrocontrôle sur la période 2016-2023 témoignent de la robustesse du modèle. Bien qu’il soit conformé à la situation actuelle des banques de la zone euro, le modèle MAP est construit de façon modulaire et peut être aisément modifié, soit pour l'adapter à un secteur bancaire différent, soit pour tenir compte d'éventuels changements futurs dans le système financier (par exemple, l'émission de monnaies numériques par les banques centrales).