Au cours de la dernière décennie, les activités des banques centrales ont connu des changements considérables, marqués par des expansions substantielles des bilans grâce à plusieurs programmes d'assouplissement quantitatif (QE). Ces mesures ont consisté en des achats d'actifs à grande échelle qui ont joué un rôle crucial dans la stabilisation des économies en période de crise en renforçant la liquidité et la résilience économique. Des outils politiques non conventionnels similaires pourraient être nécessaires pour gérer les chocs futurs, en particulier si les taux d'intérêt retombent à des niveaux bas. Les banques centrales réduisent donc leurs avoirs en actifs financiers afin d'assurer la flexibilité nécessaire à de futures mesures de relance monétaire. Cependant, alors que plusieurs études ont examiné les implications macroéconomiques de l'assouplissement quantitatif, les effets de son dénouement, appelé resserrement quantitatif (QT), restent largement inexplorés.

Cet article comble cette lacune en étudiant les effets macroéconomiques de QE et QT à l'aide d'un cadre théorique, en se concentrant en particulier sur le rôle de la dépendance à la situation économique et de l'hétérogénéité des ménages. Pour ce faire, il présente un modèle néo-keynésien avec deux types de ménages (emprunteurs et épargnants, c'est-à-dire un modèle néo-keynésien à deux agents, ou modèle TANK) dans lequel les opérations sur le marché des actifs de la banque centrale affectent l'économie réelle par le rééquilibrage des portefeuilles des ménages entre les obligations d'État à court et à long terme. Une borne inférieure limitant les taux d’intérêt à zéro traduit l'idée de différents états de l'économie dans lesquels la banque centrale réduit son bilan par rapport à ceux dans lesquels elle l'accroît.

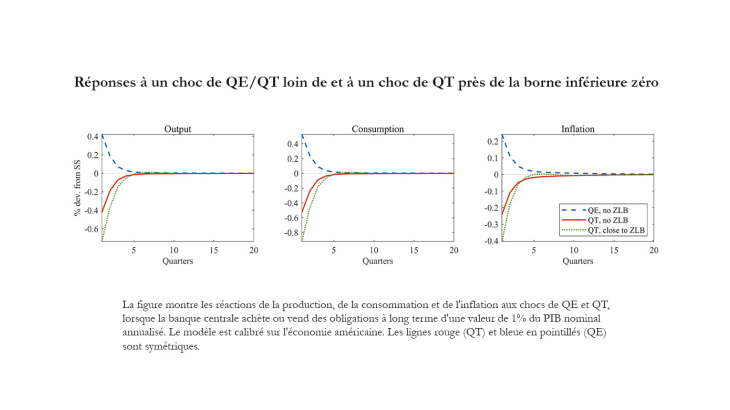

L'analyse du modèle révèle plusieurs points essentiels. Premièrement, une borne inférieure contraignante amplifie l'impact des opérations sur le marché des actifs de la banque centrale sur les variables agrégées. Dans les graphiques ci-dessus, l'impact négatif de QT sur la production, la consommation et l'inflation est plus prononcé lorsque l'économie est proche de la borne inférieure (ligne verte en pointillés) que lorsqu'elle en est éloignée (ligne rouge). Cela signifie que, face au risque d'une trappe à liquidité, le relèvement du taux directeur avant le début du resserrement quantitatif peut atténuer les coûts économiques de la normalisation de la politique monétaire. Cela suggère également que les ventes d'actifs ont un impact plus faible sur l'économie agrégée que les achats d'actifs mis en œuvre à la borne inférieure, ce qui implique une asymétrie dans leurs effets. Deuxièmement, l'influence des ménages hétérogènes dans la propagation des chocs de QE ou QT dans ce contexte dépend considérablement de la situation économique. L'hétérogénéité des ménages ne renforce pas les effets macroéconomiques des opérations sur le marché des actifs lorsque l'économie est éloignée de la limite inférieure. Cependant, dans une trappe à liquidité, elle implique une amplification substantielle au niveau agrégé et élargit l'asymétrie révélée entre les effets de QE et QT.

Mots-clés : politique monétaire non conventionnelle, resserrement quantitatif, assouplissement quantitatif, agents hétérogènes, borne inférieure zéro

JEL classification: E21, E32, E52, E58