Qu’est-ce que l’hyperinflation et pourquoi s’en préoccupe-t-on?

Dans ses travaux de référence, Philip Cagan (1956) a défini un épisode d’hyperinflation comme une période durant laquelle le taux d’inflation dépasse 50 % en rythme mensuel. Il s’agit d’un taux extrêmement élevé, qui signifie que le niveau général des prix double en moins de 50 jours.

Par leur ampleur, les épisodes d’hyperinflation bouleversent les systèmes économiques et financiers des pays et perturbent la stabilité sociale et politique. En particulier, avec la chute de la valeur de la monnaie, les salaires des ménages et leur épargne – accumulée parfois durant des décennies – perdent leur pouvoir d’achat en quelques semaines. Par exemple, durant la période d’hyperinflation en Allemagne en 1922-1923, la dévaluation du mark a été si rapide qu’il était utilisé comme jouet plutôt que comme moyen de paiement ou réserve de valeur (figure 1).

Des taux d’inflation plus élevés tendent également à être plus volatils. Dans un environnement économique plus incertain, il est plus difficile pour les ménages et les entreprises de prendre des décisions en matière de consommation, d’investissement et de projets de recrutement actuels et futurs. Par conséquent, les épisodes passés d’hyperinflation ont généralement conduit à des niveaux de chômage élevés. Incontrôlées, les difficultés financières et économiques ont in fine entraîné une instabilité politique. Là encore, l’exemple le plus frappant de ce type de problème est l’hyperinflation allemande de 1922‑1923, dont on pense qu’elle a contribué à l’ascension du parti nazi.

Mécanismes et causes de l’hyperinflation ?

L’intersection entre la demande et l’offre de monnaie détermine sa valeur ou pouvoir d’achat. Quand leur patrimoine et/ou leur revenu augmentent, les ménages souhaitent détenir plus de monnaie, ce qui leur permet d’acheter davantage de biens et services. La demande de monnaie diminue quand les gens anticipent une dévaluation dans le futur et une augmentation des prix. Dans ces situations, il est préférable qu’ils échangent leur argent contre des biens et services tant que quelqu’un d’autre l’accepte.

Les autorités monétaires ou les banques centrales approvisionnent généralement l’économie en monnaie. Par le passé, cela s’est parfois transformé en une source de revenus commode pour l’État. En particulier, pendant la période qui nous intéresse ici, l’offre de monnaie était essentiellement constituée de pièces et de billets de banque. Un billet de banque représentait une valeur nominale, par exemple de 100 livres, mais était beaucoup moins coûteux à produire. La différence entre les coûts de production du billet et sa valeur nominale, ce que les économistes appellent le « seigneuriage », constituait un gain financier pour l’État. Ainsi, les pays s’appuyaient parfois sur le seigneuriage pour financer les dépenses, dans la mesure où il était généralement plus facile et plus rapide d’imprimer de la monnaie plutôt que d’augmenter les impôts ou de réduire les dépenses. Toutefois, quand les citoyens anticipaient que l’État essaierait de gagner de l’argent en augmentant son offre au-delà du niveau qu’ils demandaient, ils échangeaient la monnaie contre des biens et services. Ces actions en riposte aggravaient le décalage entre l’offre et la demande de monnaie et généraient parfois un cercle vicieux avec pour résultat de nouvelles baisses du pouvoir d’achat de la monnaie.

L’idée selon laquelle les objectifs budgétaires, tels que le financement d’une guerre, deviennent plus importants que les cibles monétaires, telles que la stabilité des prix, est appelée dominance budgétaire. Dans ces situations, combattre l’inflation est impossible ou devient très difficile. Par conséquent, même si la plupart des gens considèrent l’inflation comme un phénomène monétaire, les actions de l’autorité budgétaire, c’est-à-dire un déséquilibre significatif et persistant entre les recettes de l’État et ses dépenses, ont généralement été l’élément déclencheur des épisodes d’hyperinflation. À l’inverse, la dominance monétaire implique que l’autorité budgétaire ajuste les impôts et les dépenses afin de s’assurer que son budget global est soutenable à long terme. Dans de telles situations, les banques centrales peuvent se concentrer efficacement sur la réalisation de la stabilité des prix (Villeroy de Galhau, 2022). De plus, un pays qui s’est engagé de manière crédible à maintenir un budget en équilibre sur le long terme peut temporairement augmenter son offre de monnaie dans une large mesure sans risquer une hyperinflation (Bordo et White, 1991). L’histoire le confirme.

La perspective historique : France versus Angleterre

Durant une grande partie de leur histoire antérieure au XXe siècle, la France et l’Angleterre ont été en guerre. Ce conflit perpétuel a atteint son point culminant lors des Guerres françaises (1793-1815). À leur début, les chances étaient du côté de la France, le pays était plus grand, plus riche et doté d’une armée importante et efficace. Toutefois, le Royaume-Uni a non seulement gagné la guerre, mais également la paix. Contrairement à la France, il a financé ce conflit extrêmement coûteux sans effet désastreux sur son système financier, établissant son hégémonie militaire et économique pour le siècle à venir (cf. également Leçons historiques des fortes augmentations de la dette publique).

Pour financer ces guerres, les deux pays ont expérimenté une innovation monétaire, un papier-monnaie non convertible en un certain montant de métaux précieux auprès de la banque centrale. Toutefois, seule la France a connu le premier épisode d’hyperinflation de l’époque moderne.

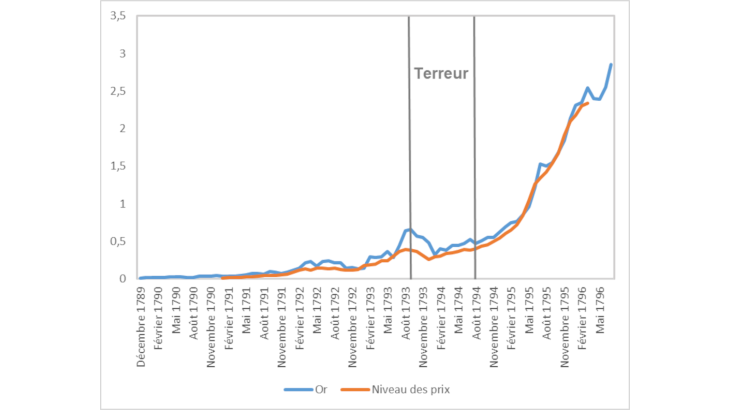

La figure 2 présente les évolutions de la valeur d’échange des assignats, le papier‑monnaie français tristement célèbre, par rapport à l’or ainsi qu’un indice des prix plus large. Durant la première phase des assignats (délimitée par la ligne verticale à gauche) allant de 1790 à la fin de l’été 1793, l'inflation est restée modérée. Afin de rembourser l’endettement excessif hérité de l’Ancien Régime, des recettes publiques ont été dégagées en vendant aux enchères les actifs confisqués à l’Église. Ainsi, durant la première phase, le nouveau papier-monnaie émis était garanti par les ventes de terres réalisées par le gouvernement, qui constituaient un nouveau flux de revenus. Avec la déclaration de guerre à l’Empire allemand et à l’Autriche en avril 1792, les remboursements de la dette ont été suspendus pour une durée indéterminée et l’inflation a augmenté. Pour contrer cela, la Terreur a imposé la parité des assignats avec les métaux précieux et contrôlé les prix des céréales, les salaires ainsi que les prix à la consommation et à la production avec la loi dite du Maximum général. Le parti Jacobin a été renversé à l’été 1794. Avec la disparition de l’appareil de restrictions juridiques, l’assignat est devenu une véritable monnaie à cours forcé coupée de tout adossement à des espèces ou à des flux de recettes publiques. Le gouvernement n’étant pas en mesure de dégager de recettes alternatives, l’inflation a fortement augmenté en 1795-1796 (Sargent and Velde, 1995). L’épisode d’hyperinflation a pris fin après un défaut des deux tiers de la dette publique en 1797 et les recettes fiscales ont augmenté progressivement sous Napoléon.