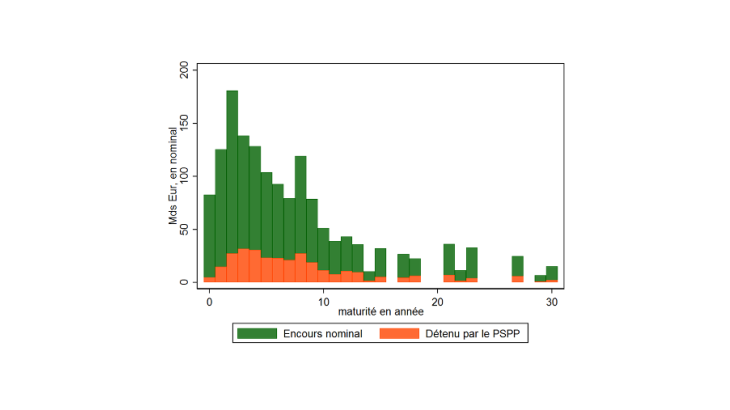

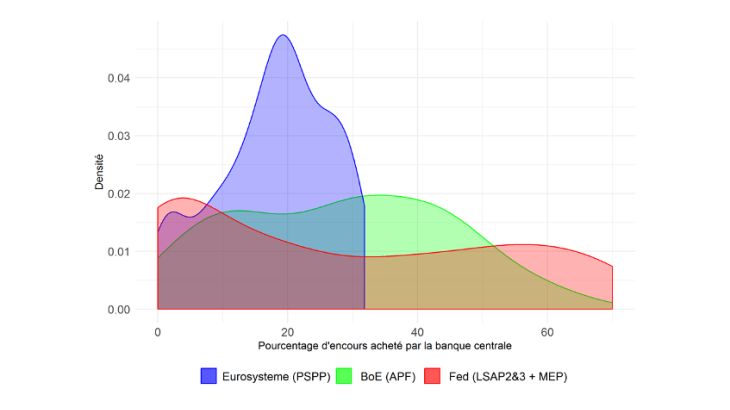

Note : Les distributions donnent la répartition de la part détenue par la banque centrale dans l’univers éligible de titres. Pour l’Eurosystème, cette distribution est resserrée autour de 20% et est limitée à droite par la règle des 33%. Achats du PSPP en France, Allemagne, Italie et Espagne, à fin mars 2018.

L’exécution des achats par l’Eurosystème vise à limiter les distorsions de prix…

La négociation et l’exécution des transactions tiennent compte de la liquidité comme de la demande ponctuelle sur certaines obligations spécifiques par les participants de marché (titres livrés dans les contrats futures, titres fortement demandés sur le marché du prêt de titres, etc.). Par ailleurs, les transactions ont lieu tout au long de la journée et tous les jours afin de lisser les achats dans le temps. Enfin, les gérants s’abstiennent d’intervenir sur certaines zones de la courbe des taux autour des émissions primaires.

… complété d’une facilité de prêt de titres visant à soutenir la liquidité de marché

Lorsque la banque centrale achète des titres, elle les retire du marché. Cela accroît leur rareté qui, en l’absence de parfaits substituts, les rend plus chers à acheter et à emprunter. Une solution éprouvée par la Federal Reserve et la Bank of England pour réduire les distorsions potentielles liées à cette rareté consiste à en reprêter une partie aux participants de marché, qui peut en avoir temporairement l’utilité pour livrer un contrat future ou couvrir une position de short selling.

La facilité de prêt de titres mise en œuvre par l’Eurosystème permet ainsi aux contreparties d’emprunter un actif détenu au titre du PSPP contre un autre titre moins précieux ou, dans certains pays comme en France, contre espèces. Lorsqu’apparaissent des tensions sur le marché monétaire, devenues usuelles en fin de trimestre ou d’année, les facilités de l’Eurosystème ont constitué un outil pour soutenir la liquidité de marché. La Banque de France a ainsi mis en place une facilité de prêts de titres par enchères, offrant au marché une fenêtre d’emprunt quotidienne de l’ensemble de son portefeuille PSPP.

Un papier récent de la Banque de France (Arrata, Nguyen, Rahmouni-Rousseau, Vari (2018)) montre que la mise en place de la facilité de prêt de titres de l’Eurosystème a coïncidé avec une amélioration des conditions sur le marché du repo depuis 2017, et s’est accompagnée d’une normalisation des coûts parfois très élevés à emprunter certains titres des pays les plus sûrs de la zone euro. Cet outil aurait également contribué à limiter les tensions de fin d’année sur le marché du prêt de titres.

Neutralité de marché et efficacité des achats de titres

Si la neutralité de marché vise à limiter les distorsions involontaires de prix qui seraient préjudiciables au fonctionnement des marchés, cela ne veut pas dire que le QE n’a pas d’impact sur les prix. Un important canal de transmission réside dans l’extraction du risque de duration par la banque centrale : dans ce mécanisme, les taux varient en fonction de la quantité de risque total supporté par les agents privés qui demandent une compensation pour la détention de ce risque.

À fin 2017, l’Eurosystème a absorbé près de 20% du risque de duration du marché obligataire souverain de la zone euro et a permis de réduire l’exposition au risque de la quasi-totalité des investisseurs. Cela participe au maintien d’une politique monétaire accommodante après la fin des achats nets, tant qu’une fraction de ce risque de duration est absorbée dans le bilan de la banque centrale.

Enfin, une partie de l’effet des programmes d’achats de titres provient du signal envoyé par la banque centrale sur sa détermination à maintenir dans la durée son orientation accommodante. Ce signal mobilise aussi d’autres instruments, comme la communication d’une trajectoire de taux d’intérêt future (forward guidance).