Relever les taux avec un excédent de liquidité important : un nouveau défi pour l’Eurosystème

Les hausses de taux directeurs depuis le mois de juillet sont intervenues dans un contexte radicalement différent par rapport aux précédents cycles de relèvements des taux dans la zone euro, marqué par un large excédent de liquidité (environ 4 500 milliards d’euros actuellement, contre seulement 30 milliards environ en 2011). Cet excédent résulte des achats d’actifs de l’Eurosystème – qui ont contribué à réduire la quantité d’actifs sûrs détenus par le public – et des opérations de refinancement à plus long terme ciblées (TLTRO).

Dans de telles conditions, les hausses de taux des banques centrales peuvent se transmettre de façon incomplète aux taux du marché monétaire (auxquels les banques et autres intermédiaires financiers prêtent et empruntent des liquidités sur des périodes très courtes, généralement un jour et pas plus d’un an).

À des niveaux aussi élevés d’excédent de liquidité, les taux du marché monétaire se rapprochent du taux de la facilité de dépôt (i.e. taux de rémunération des réserves que les banques placent auprès de leur banque centrale). Depuis plusieurs années, les taux d’intérêt à court terme se situent même à des niveaux légèrement inférieurs au taux de la facilité de dépôt : l’€STR (taux de référence pour les opérations de prêt en blanc au jour le jour) s’est régulièrement établi 8 à 10 points de base au-dessous du taux de la facilité de dépôt. Une situation analogue s’est également produite aux États-Unis, mettant en doute la capacité de la Réserve fédérale à relever les taux du marché (Bech et Klee (2011). De même, Duffie et Krishnamurthy (2016) documentent une transmission imparfaite aux taux du marché monétaire lors du cycle de resserrement de la politique monétaire de 2015 aux États-Unis.

Une plus faible transmission dans le compartiment des opérations sécurisées

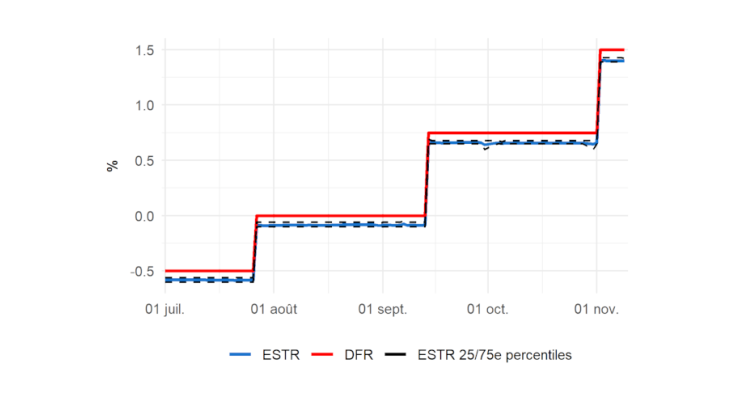

Rien n’indique une transmission plus faible au marché non sécurisé : l’€STR a augmenté presque parfaitement, en ligne avec les taux directeurs, à la fois en juillet, en septembre et novembre. Si l’on examine la moyenne des cinq jours ouvrés précédant et suivant le relèvement des taux, les taux des opérations en blanc ou « non sécurisées » dans la zone euro ont augmenté de 49,5 points de base en juillet (contre un relèvement des taux directeurs de 50 points de base) et de 74,3 et 74,6 points de base respectivement en septembre et novembre (contre des hausses de 75 points de base). Dans ces trois cas, la transmission s’élève à 99 %.

La distribution des transactions autour de l’€STR est restée remarquablement inchangée (graphique 1), tout comme l’écart de 8 à 10 pb au-dessous du taux de la facilité de dépôt.

Toutefois, la grande majorité des transactions du marché monétaire n’intervient pas sur le compartiment non sécurisé, mais sur le compartiment sécurisé, où les transactions sont garanties par un collatéral (l’emprunteur de liquidités remet des titres en garantie au prêteur), par exemple des obligations d'État.

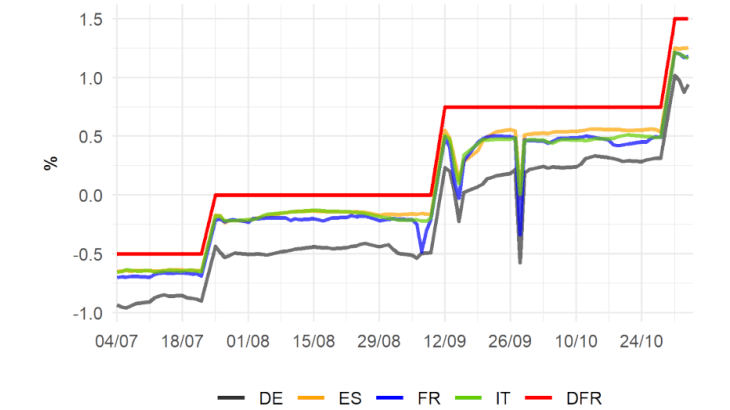

Les données relatives aux transactions indiquent que la transmission à ce compartiment a été incomplète en juillet, notamment dans le cas du collatéral allemand, et plus encore en septembre et novembre (graphique 2). La comparaison du taux repo allemand moyen au cours des cinq jours précédant et suivant la hausse des taux directeurs montre une augmentation de seulement 38,7 pb (de -87,9 à -49,2 pb) en juillet, soit une transmission de 77 %. Pour les taux repo contre collatéral français, italien et espagnol, la transmission a été plus forte, entre 87 % et 91 %.

En septembre, la transmission a été plus élevée et l’hétérogénéité moindre d’un pays à l’autre, au moins initialement, mais la volatilité des taux repo s’est accentuée au cours des jours suivants. Le premier jour suivant le relèvement de 75 pb, les taux repo de la maturité la plus classique (1 jour, « Spot-Next ») ont augmenté de 72 pb en Allemagne, de 70,4 pb en France, de 71,9 pb en Espagne et de 70,1 pb en Italie, soit une transmission comprise entre 94 % et 96 %. Cependant, quatre jours après la hausse, les taux repo accusaient un repli, à hauteur de 51,8 pb dans le cas de la France. Par la suite, les taux repo se sont progressivement rétablis à des niveaux proches mais inférieurs à ceux constatés après le relèvement de 0,75 %. Ils ont ensuite de nouveau diminué le 30 septembre, avant de rebondir immédiatement – un phénomène régulièrement observé le dernier jour du trimestre, ces dernières années. Ce profil est lié à la volonté des banques de réduire la taille de leur bilan (évitant ainsi d’emprunter) le dernier jour du trimestre.

Selon les dernières données disponibles (sur une fenêtre symétrique de quatre jours), le relèvement des taux en novembre (annoncé le 27 octobre) a entraîné une hausse des taux repo s’échelonnant de 64 pb (Allemagne) à 71 pb (France), soit une transmission de 86 % à 95 %.