- Accueil

- Publications et statistiques

- Publications

- Évolution du pouvoir d’achat immobilier ...

Évolution du pouvoir d’achat immobilier par tête en zone euro

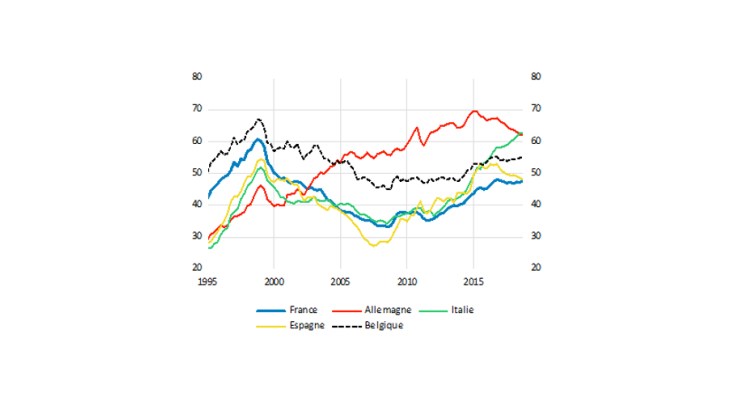

Billet n°148. Ce billet propose une mesure du pouvoir d’achat immobilier, en calculant pour une personne seule disposant du revenu moyen la surface accessible en m2 par le crédit immobilier (hors apport personnel), dans les principaux pays de la zone euro. Après une chute au cours des années 2000 du fait de la hausse des prix immobiliers (à l’exception notable de l’Allemagne), la surface accessible a augmenté depuis la crise de 2008, notamment grâce à la baisse des taux d’intérêt.

Note : La surface accessible en France est passée de 37m² au T1 2010 à 47m² au T4 2018 (pour une personne seule disposant du revenu disponible moyen, sous l’hypothèse d’un taux d’effort d’un tiers du revenu disponible et d’une durée d’emprunt de 20 ans)

La surface accessible comme mesure explicite du pouvoir d’achat immobilier

Usuellement, le ratio des prix de l’immobilier sur le revenu disponible (ou price-to-income, PTI) est l’indicateur privilégié du pouvoir d’achat immobilier. Cet indicateur permet d’évaluer les tensions sur le marché de l’immobilier : si ce ratio croît, les prix immobiliers évoluent alors plus rapidement que les revenus des ménages et diminuent le pouvoir d’achat. Néanmoins, Dujardin, Kelber et Lalliard (2015) ont souligné les limites de cet indicateur :

- Il ne prend pas en compte les conditions financières auxquelles les ménages financent leur achat immobilier : à prix immobilier donné, le pouvoir d’achat immobilier peut augmenter dans un environnement de baisse des taux d’intérêt.

- Le PTI a souvent recours à des séries de prix en indice si bien que les comparaisons internationales sont imparfaites car le point de référence temporel (c’est-à-dire la date à laquelle on impose aux indices d’être égaux à 100 pour tous les pays) reflète des positions hétérogènes dans le cycle des prix immobiliers : les pays en creux de cycle verront probablement leur indice évoluer au-delà de 100 et ceux en haut de cycle en deçà de 100. Ainsi, les comparaisons d’indices ne sont pas informatives sur le niveau absolu des prix.

Il est possible de développer un indicateur de pouvoir d’achat immobilier permettant de pallier ces carences, en utilisant des séries de prix exprimées en euros/m², et en intégrant les taux d’intérêt associés aux prêts immobiliers souscrits par les ménages (Lalliard, 2017 ; Bricongne, Turrini et Pontuch 2019). Cet indicateur représente la surface accessible à crédit (hors apport personnel) pour une personne seule disposant d’un revenu disponible (i.e. après prélèvements et transferts) égal à la moyenne nationale par habitant, en supposant une durée d’emprunt moyenne de 20 ans et un taux d’effort (part des dépenses liées à l’habitation principale dans les revenus) à l’octroi égal à 1/3 du revenu disponible.

Cet indicateur est donc une mesure stylisée et moyenne du pouvoir d’achat immobilier, hors financement par un apport personnel. Son évolution dans chaque pays dépend de celles du revenu disponible moyen par habitant, du prix moyen des logements et du taux d’intérêt des crédits immobiliers. Pour autant, cet indicateur ne tient notamment compte ni de la dispersion des maturités des emprunts (et du fait que celles-ci ont évolué au cours du temps), ni de l’hétérogénéité des prix immobiliers selon les régions et les villes au sein d’un même pays. C’est un indicateur lisible, complémentaire au PTI, mais qui demeure simplifié. En réalité, les pratiques d’emprunt sont hétérogènes dans la zone euro : le type de taux d’intérêt (fixe ou variable), la maturité des emprunts ou le régime juridique des sûretés garantissant l’emprunt diffèrent d’un pays à l’autre.

Cet indicateur ne doit pas être interprété comme représentant le pouvoir d’achat immobilier du ménage moyen : d’une part, il ne tient pas compte de l’apport personnel ; d’autre part, le revenu disponible du ménage moyen est supérieur au revenu disponible moyen par habitant.

Le pouvoir d’achat immobilier par tête augmente dans les grands pays de la zone euro

Depuis la fin des années 1990, l’indicateur de pouvoir d’achat immobilier évolue de façon similaire dans les grands pays de la zone euro, à l’exception notable de l’Allemagne (graphique 1) :

- entre 1995 et 1999, la surface accessible dans ces pays a augmenté rapidement : elle a presque doublé en Espagne sur cette période, du fait notamment de la contraction des taux d’intérêt, et de la stagnation des prix nominaux ;

- hors Allemagne, le début des années 2000 a ouvert une période de baisse continue du pouvoir d’achat immobilier en raison d’une hausse des prix malgré la baisse des taux d’intérêt et la hausse du revenu ;

- depuis la crise de 2008, la surface accessible est dopée par la baisse des taux et tend vers les niveaux proches de ceux des années 2000.

En Espagne ou en Italie, la surface moyenne accessible a dépassé celle de la France depuis 2010. En Italie, le pouvoir d’achat immobilier a connu une forte hausse avec un pic à 63m² au T4 2018. La hausse du revenu par tête, la baisse des coûts d’emprunt, et surtout l’absence de rebond des prix immobiliers ont fortement soutenu le pouvoir d’achat immobilier. En Espagne, le dynamisme de la surface moyenne accessible s’est essoufflé depuis fin 2016, revenant au T4 2018 au niveau de la France. En France et en Belgique, les niveaux actuels de pouvoir d’achat sont légèrement inférieurs au point haut de la fin des années 1990 mais sont proches de ceux de 1996-1997, avec des surfaces accessibles s’élevant respectivement à 48m² et 55m² au T4 2018.

L’Allemagne est l’exception : le pouvoir d’achat immobilier y augmente presque continûment depuis 1995. Alors que le revenu moyen par tête en 1995 permettait d’acheter en moyenne 31m², soit moins qu’en France ou en Belgique, la surface accessible atteint plus de 69m² en 2015. Depuis lors, la surface accessible en Allemagne reflue légèrement, avec une baisse de 8m² sur la période 2015-2018.

Toutefois, ces comparaisons ne prennent pas en compte l’effet de la structure démographique des pays : un population plus jeune aurait un revenu moyen plus faible et donc un pouvoir d’achat immobilier amoindri.

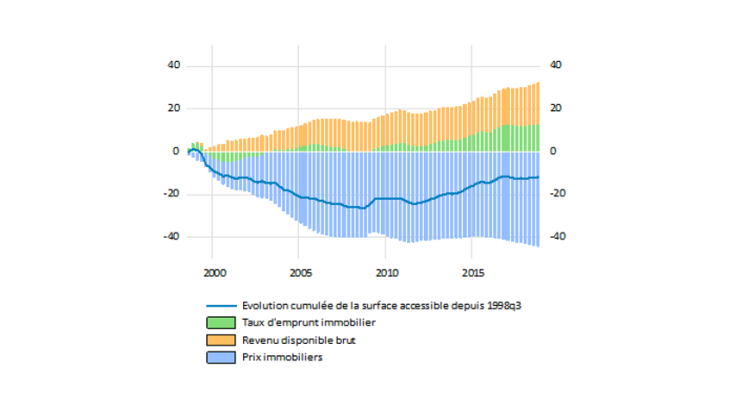

Un pouvoir d’achat immobilier soutenu par la baisse des taux d’emprunt depuis 2008

En France, les prix immobiliers ont connu une forte croissance sur la période 2000-2007, puis présentent un profil plus heurté sur la décennie 2010. Leur contribution cumulée, proche de -40m² depuis 2007 (cf. graphique 2), est donc majoritairement acquise lors de la première période. Elle a été partiellement compensée par la hausse de revenu disponible puis, surtout à partir de 2008, par la baisse des taux d’emprunt dont la contribution cumulée passe de 1m² début 2009 à 13m² fin 2018. Pour rappel, l’effet de l’allongement de la maturité des emprunts n’est pas pris en compte, celle-ci étant supposée fixe.

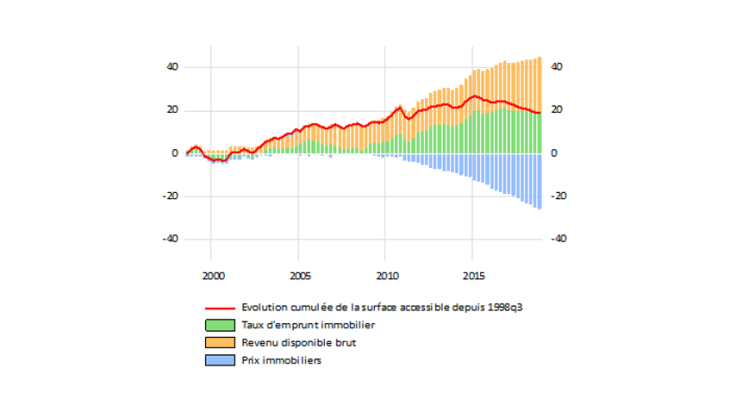

En Allemagne, la stabilité des prix immobiliers sur la décennie 2000 combinée à la hausse du revenu disponible a soutenu le pouvoir d’achat immobilier des ménages. Les prix ont connu un regain de dynamisme à partir de 2010, compensé d’abord par la baisse des taux d’emprunt qui ont continué à maintenir la surface accessible, avec une contribution cumulée atteignant 20m² en 2015. Depuis cette date, la contribution positive des taux d’emprunt ne permet plus de compenser la hausse des prix immobiliers, impliquant une légère érosion du pouvoir d’achat immobilier depuis 2015.

Ainsi, la surface accessible pour une personne seule en Allemagne a bénéficié d’une hausse des prix immobiliers plus tardive qu’en France. Le revenu disponible croit de manière constante sur la période d’étude. Enfin, la baisse des taux d’emprunt à partir de 2008 a permis de soutenir substantiellement le pouvoir d’achat immobilier sur la dernière décennie.

Note : Ce graphique présente la variation cumulée du pouvoir d’achat immobilier depuis 1998, et sa décomposition selon les effets cumulés relatifs aux évolutions du revenu disponible, du taux d’emprunt et des prix immobiliers. La surface accessible en France a perdu 20m² fin 2004 relativement à fin 1998, avec une contribution cumulée de -32m² attribuable aux prix immobiliers, de +10m² attribuable au revenu disponible et de +2m² attribuable aux taux d’emprunt

Mise à jour le 25 Juillet 2024