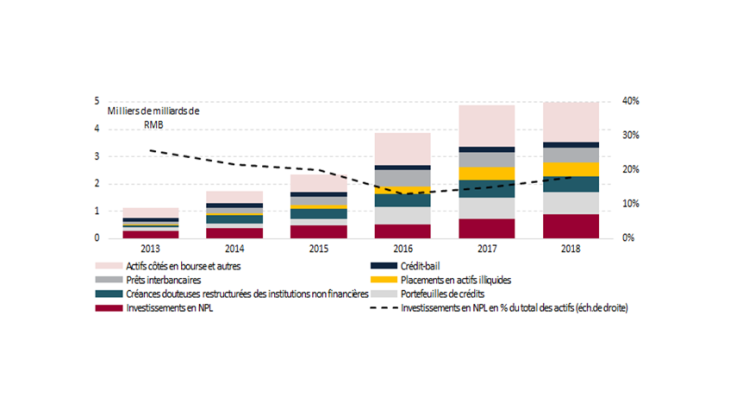

Au milieu des années 2000, des évolutions réglementaires ont permis aux AMC de devenir des conglomérats financiers à part entière. Une fois leur mission de défaisance des NPL jugée accomplie, elles ont été autorisées à acquérir des NPL aux conditions du marché et à développer de nouvelles activités. Au début des années 2010, le modèle d’activité des AMC avait changé et par la suite l’expansion de leurs bilans (cf. graphique 2) a résulté essentiellement d’autres activités plus rentables comme la banque d’investissement.

La structure de financement et de gouvernance des AMC a également changé. Les AMC étaient initialement financées par des crédits de la Banque centrale de Chine et par des obligations à dix ans détenues par les banques publiques. Par la suite, leur développement a été largement financé par des emprunts sur le marché domestique ainsi que par le refinancement sur dix ans de leurs obligations initiales. Malgré l’entrée en bourse de Cinda en 2013 et de Huarong en 2015, les quatre grandes AMC restent majoritairement contrôlées par l’État.

À compter de 2012, des AMC ont été créées au niveau régional et sont devenues un important instrument de politique économique, tirant parti des liens établis avec les acteurs locaux.

L’expérience des AMC chinoises fournit de précieux enseignements, notamment pour les économies émergentes caractérisées par une forte présence étatique dans le secteur financier et les entreprises. Elle montre qu’un coût budgétaire important est inévitable, mais susceptible d’être réduit via a) une reconnaissance des pertes en amont ; b) des mandats transparents pour les AMC ; c) le développement parallèle d’un marché secondaire des NPL. Si les AMC chinoises ont, pour l’essentiel, rempli leur objectif initial, des insuffisances sur ces aspects cruciaux mettent en doute leur adéquation face aux besoins actuels de réduction des NPL.

Le marché des NPL chinois aujourd’hui

Partant d’un niveau bas, le ratio officiel des NPL en Chine devrait continuer d’augmenter en raison de facteurs tant macroéconomiques que réglementaires (certaines expositions étant reclassées en NPL). Les principales banques présentent des ratios de NPL gérables, mais le problème est probablement plus aigu dans certaines provinces et pour des banques plus petites ; et il pourrait se généraliser en cas de récession.

Jusqu’ici relativement peu utilisée, la titrisation des NPL pourrait contribuer à résoudre le problème des créances douteuses en Chine. Elle doit répondre aux meilleures pratiques, c’est-à-dire porter sur un gisement de prêts diversifié, les banques conservant une exposition résiduelle, et inclure une obligation de restructuration des entreprises en difficulté mais viables (Daniel et al., 2016).

Le marché secondaire chinois des NPL peut potentiellement devenir le plus important du monde avec un montant estimé de 9 700 milliards de renminbis (1 400 milliards de dollars) de NPL à juin 2018. Pour faciliter l’assainissement des bilans, ce marché a besoin d’acheteurs. Or, il demeure plutôt fermé aux investisseurs privés. L’évolution du marché reflète une ouverture très progressive des NPL aux capitaux étrangers, dans des conditions fixées par le gouvernement chinois. Aussi, les entités contrôlées par l’État devraient continuer de jouer un rôle dominant à court terme.

Le rôle futur des AMC

En 2017, l’évaluation par le FMI du secteur financier chinois soulignait que le dispositif actuel, accordant un rôle dominant aux quatre AMC opérant au plan national, facilite la cession des actifs bancaires posant problème. Toutefois, le rôle futur des AMC dépendra de l’ampleur de l’assainissement requis. En l’absence de ralentissement macroéconomique plus sévère, les grandes banques devraient parvenir à gérer leurs NPL en combinant reclassements internes, cessions et recourt aux AMC internes que certaines banques ont créées. Les banques de petite et moyenne taille dépendront davantage des cessions de NPL.

En dépit de leur transformation, les quatre grandes AMC font désormais partie intégrante du système financier chinois, ce qui ouvre la possibilité d’un retour à leur mission initiale, conformément aux orientations récentes des autorités. Aujourd’hui plus qu’auparavant elles exercent leur activité aux conditions du marché, mais demeurent soumises à l’influence de l’État, ce qui pourrait conduire à une participation accrue aux interventions dans le secteur bancaire. Les AMC régionales, qui représenteraient presque la moitié des acquisitions de NPL en 2017 et 2018, ont également un rôle à jouer. À l’avenir, la contribution des AMC à la résolution systémique des NPL sera tributaire de leurs capacités d’achat, relativement au stock global de créances douteuses, mais aussi de la préférence de l’État chinois pour des solutions centralisées.