- Accueil

- Publications et statistiques

- Publications

- Enquête mensuelle de conjoncture – Début...

La Banque de France publie des enquêtes de conjoncture : un diagnostic sur l’économie française, sous la forme d’indicateurs de climat des affaires et de prévisions à court terme. L’enquête mensuelle de conjoncture, chaque début de mois, décrit la situation conjoncturelle du mois précédent et prévoit le PIB trimestriel, grâce aux réponses de 8 500 dirigeants d’entreprise.

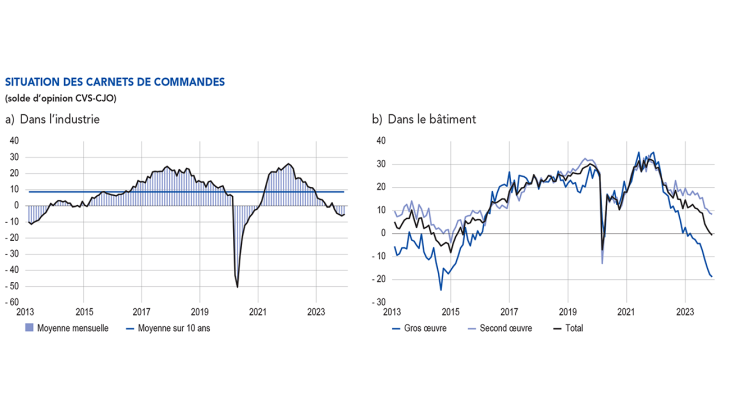

Selon les chefs d’entreprise participant à notre enquête (environ 8 500 entreprises ou établissements interrogés entre le 20 décembre et le 5 janvier), l’activité a progressé en décembre dans l’industrie, les services marchands et le second oeuvre du bâtiment, et s’est stabilisée dans le gros oeuvre. D’après les anticipations pour janvier, l’activité progresserait dans l’industrie et les services, mais sur un rythme plus ralenti, et se contracterait dans le bâtiment. Les carnets de commandes continuent de se dégrader dans le bâtiment. Dans l’industrie ils se regarnissent légèrement mais leur niveau est cependant toujours jugé bas, à l’exception notable de l’aéronautique.

La modération des prix de vente se poursuit. Selon les industriels, les prix des matières premières se stabilisent tandis que les prix des produits finis progressent peu.

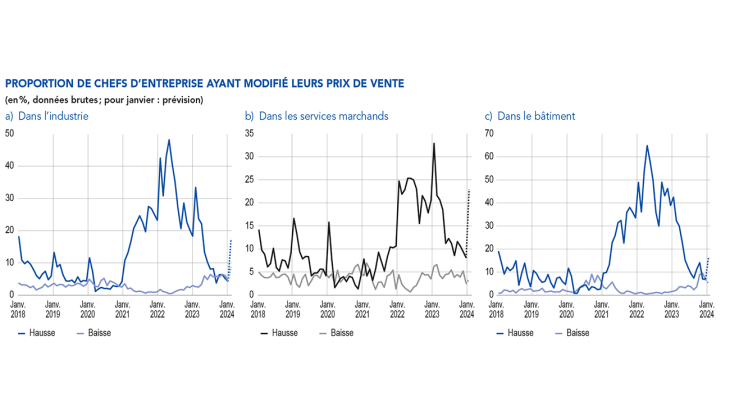

Dans l’industrie et les services marchands, la proportion d’entreprises ayant augmenté leurs prix continue de baisser en décembre, et elle se stabilise dans le bâtiment.

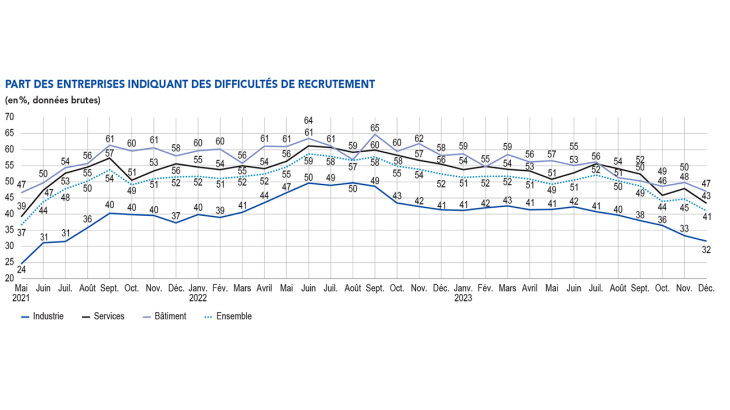

Les difficultés de recrutement repartent sensiblement à la baisse et concernent 41 % des entreprises (après 45 % en novembre).

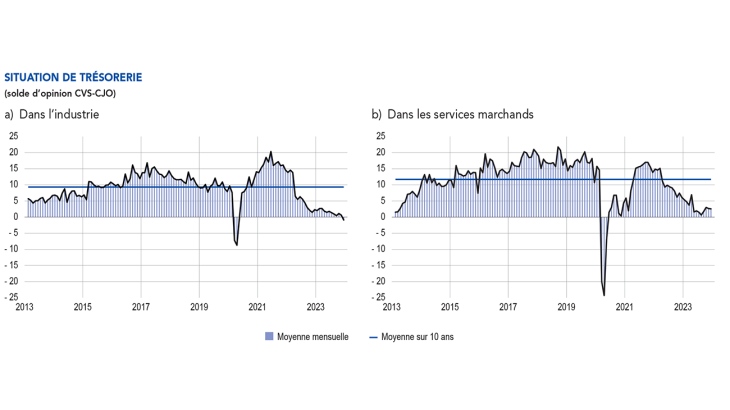

L’indicateur d’incertitude est revenu à un niveau proche de son niveau pré‑Covid dans l’ensemble des grands secteurs. La situation de trésorerie se détériore à nouveau dans l’industrie et se stabilise dans les services. Elle est jugée dégradée dans de nombreux secteurs d’activité.

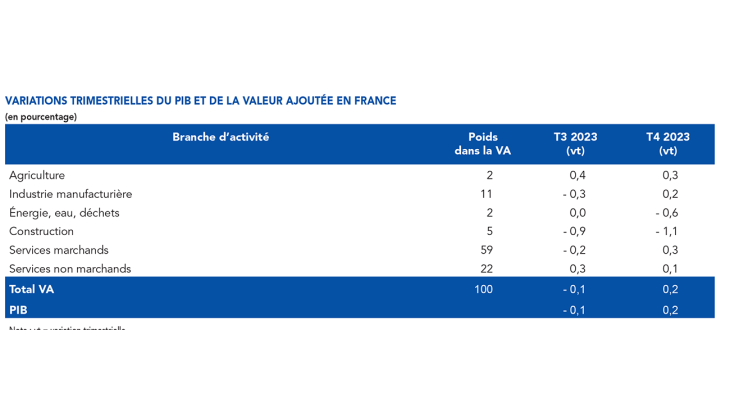

Sur la base des résultats de l’enquête, complétés par d’autres indicateurs, la hausse du PIB au quatrième trimestre serait un peu plus élevée que notre estimation de + 0,1 % du mois dernier et approcherait + 0,2 % (après une baisse de – 0,1 % au troisième trimestre), soutenue par les services marchands ainsi que, dans une moindre mesure, par l’industrie manufacturière.

1. En décembre, l’activité continue de progresser dans l’industrie, les services marchands et le second oeuvre du bâtiment

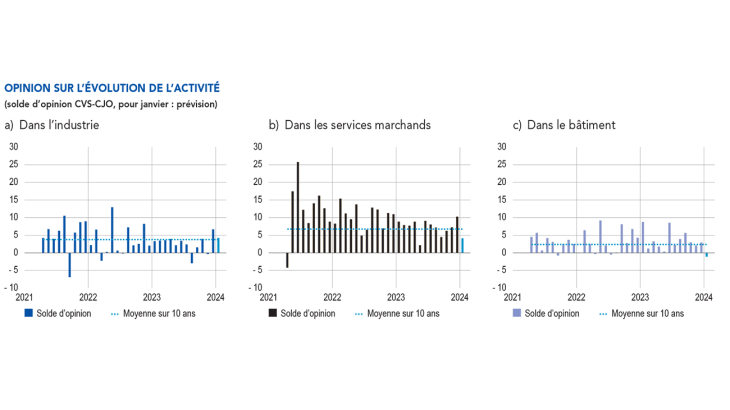

En décembre, l’activité progresse nettement dans l’industrie, alors que les chefs d’entreprise s’attendaient le mois dernier à un tassement de leur activité. Cette « surprise » positive concerne l’ensemble des secteurs, hormis l’aéronautique, dont les bons résultats sont conformes aux anticipations.

Elle est particulièrement marquée dans la chimie, la pharmacie, l’automobile et la métallurgie. Dans le caoutchouc‑plastique et le textile‑habillement‑chaussures, l’activité se replie, mais à un rythme moindre que celui prévu par les chefs d’entreprise le mois dernier.

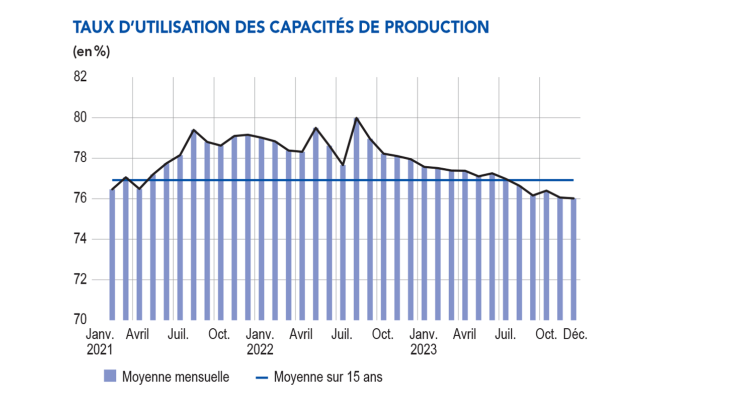

Le TUC (taux d’utilisation des capacités de production) reste constant, à 76 %, niveau qui reste cependant le plus faible enregistré depuis trois ans et significativement en‑dessous de sa moyenne sur 15 ans (76,9 %). L’indicateur progresse dans l’aéronautique et la métallurgie (+ 1 point) mais recule dans le caoutchouc‑plastique et l’habillement-textile-chaussures (– 1 point).

Note de lecture : Le solde d’opinion sur l’évolution de l’activité (qui mesure la différence entre les proportions d’entreprises ayant déclaré une hausse de l’activité et celles ayant déclaré une baisse au cours du mois passé) s’établit pour décembre à + 7 points dans l’industrie. Pour janvier (barre bleu clair), les chefs d’entreprise dans l’industrie anticipent un ralentissement de l’activité (+ 4 points).

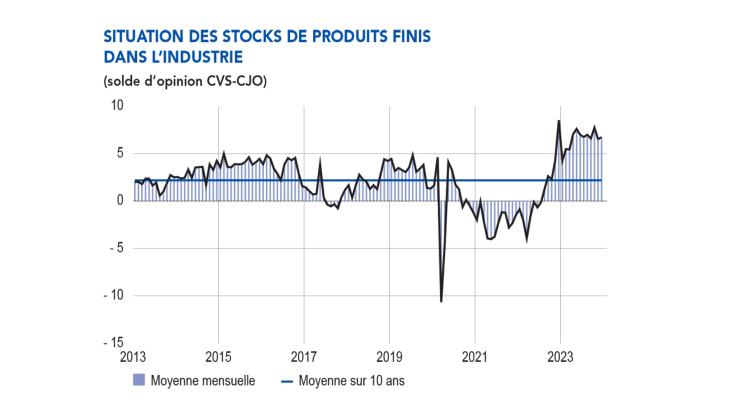

Du fait de livraisons plus dynamiques en décembre, la production amenée à être stockée a pu être moindre qu’au cours des mois précédents : les stocks de produits finis demeurent ainsi stables en décembre. Ils restent cependant à des niveaux jugés élevés et supérieurs à leur moyenne de long terme dans l’ensemble des secteurs, à l’exception des machines et équipements, de l’habillement‑textile‑chaussures et de l’aéronautique.

Dans les services marchands, l’activité continue de progresser, à un rythme supérieur à celui anticipé par les chefs d’entreprise le mois dernier. Ce surcroît d’activité concerne principalement, pour les services aux particuliers, l’hébergement, la restauration, la location et la réparation automobile, ainsi que l’intérim pour les services aux entreprises. Ce dernier a notamment bénéficié d’une demande accrue dans les secteurs de l’agro‑alimentaire, du transport‑entreposage et de la grande distribution.

Dans le bâtiment, l’activité continue de progresser dans le second oeuvre et se stabilise dans le gros oeuvre.

Les soldes d’opinion sur la situation de trésorerie se dégradent une nouvelle fois dans l’industrie. La trésorerie est jugée satisfaisante dans l’aéronautique et la pharmacie, mais particulièrement basse dans le bois‑papier‑imprimerie, l’habillement‑textile‑chaussures ainsi que dans le caoutchouc-plastique. Dans les services marchands, elle est stable en décembre. Elle est jugée satisfaisante dans l’édition, les

activités d’architecture et d’ingénierie, et l’intérim. Elle est jugée très faible dans la réparation automobile, la publicité et les études de marché.

2. En janvier, selon les anticipations des entreprises, l’activité progresserait sur un rythme plus ralenti dans l’industrie et les services, et se contracterait dans le bâtiment

Pour le mois de janvier, selon les chefs d’entreprise de l’industrie, l’activité continuerait de progresser, mais à un rythme plus faible et avec une certaine hétérogénéité entre secteurs. Ainsi, cette progression serait plus marquée dans l’aéronautique et l’agro‑alimentaire. À l’inverse, dans le bois‑papier‑imprimerie, le caoutchouc‑plastique et les machines et équipements, l’activité connaîtrait un léger repli.

Dans les services, l’activité ralentirait. Dans les services aux particuliers, les chefs d’entreprise anticipent un dynamisme de l’activité dans l’hébergement, la restauration, la location automobile et l’édition. Dans les services aux entreprises, les dirigeants tablent également sur une croissance soutenue de l’activité dans le conseil de gestion, les services techniques et les services d’information. L’activité diminuerait en revanche dans l’intérim et les services à la personne.

Enfin, dans le bâtiment, l’activité se stabiliserait dans le second oeuvre et se contracterait nettement dans le gros oeuvre.

L’opinion sur la situation des carnets de commandes dans l’industrie cesse de se dégrader en décembre. La plupart des secteurs bénéficient de cette dynamique, plus particulièrement visible dans l’aéronautique, dont les carnets de commandes, déjà élevés, progressent significativement. Dans le reste de l’industrie, le niveau des carnets est dans l’ensemble jugé bas.

Dans le bâtiment, le niveau des carnets de commandes continue de se détériorer. Dans le gros oeuvre, il atteint son plus bas niveau depuis septembre 2014. Dans le second oeuvre, le niveau des carnets diminue à nouveau, creusant l’écart avec sa moyenne de long terme.

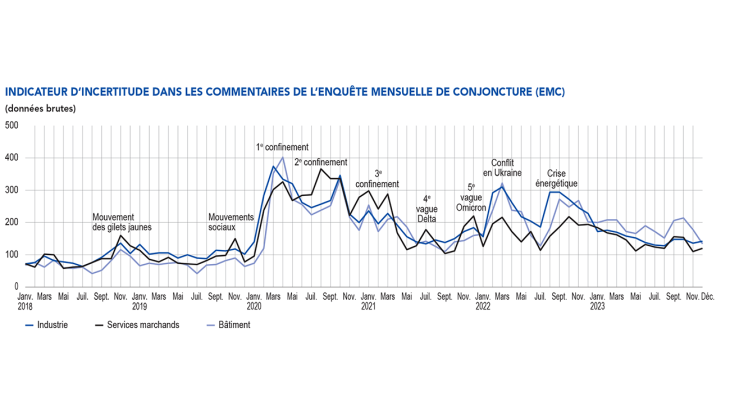

Notre indicateur mensuel d’incertitude, construit à partir d’une analyse textuelle des commentaires des entreprises interrogées, se situe à des niveaux redevenus homogènes entre le bâtiment, les services et l’industrie, et un peu au‑dessus de ceux de la période pré‑Covid.

Note : la valeur de référence est fixée à 100 et correspond à la valeur autour de laquelle fluctue l’indicateur en période normale.

3. La modération des prix de vente se poursuit

En décembre, les difficultés d’approvisionnement n’évoluent pas dans l’industrie (14 % des entreprises les mentionnent, comme en novembre) et reculent dans le bâtiment (7 %, après 10 %).

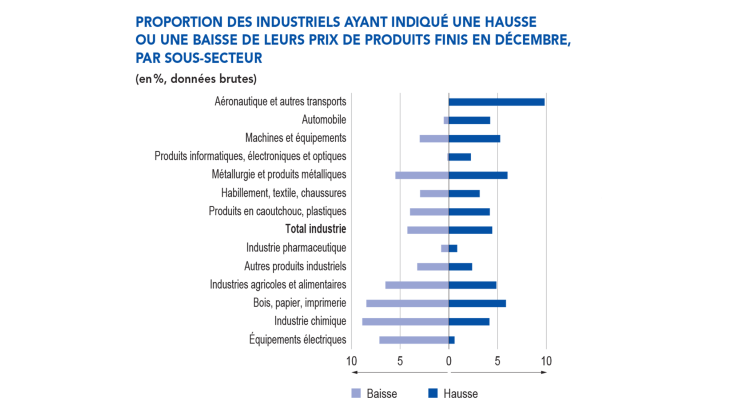

Dans l’industrie, les prix des matières premières se stabilisent selon les chefs d’entreprise, tandis que ceux des produits finis progressent peu.

Note de lecture : La barre bleu clair représente la proportion d’entreprises indiquant une baisse de leurs prix ; par exemple, 7 % des entreprises fabriquant des équipements électriques indiquent avoir baissé leurs prix en novembre tandis que 1 % des industriels de ce secteur indiquent avoir augmenté leurs prix au cours du mois.

De façon plus détaillée, la proportion des industriels déclarant avoir augmenté leurs prix de vente en décembre se maintient à 5 %, à comparer à 19 % en décembre 2022. Par ailleurs, 4 % des industriels déclarent avoir baissé leurs prix de vente en décembre, à comparer à 3 % en décembre 2022. Les baisses de prix de produits finis sont les plus répandues dans la chimie (9 %), le bois‑papier‑imprimerie (9 %), l’agro‑alimentaire (7 %), et les équipements électriques (7 %) ; dans tous ces secteurs, les proportions d’entreprises ayant baissé leurs prix sont supérieures à celles ayant relevé leurs prix.

Dans le bâtiment, 7 % des entreprises ont augmenté leurs prix en décembre (à comparer à 39 % en décembre 2022), tandis que 6 % des entreprises du secteur ont baissé leurs prix.

Dans les services, la proportion d’entreprises indiquant une hausse de leurs prix en décembre s’établit à 8 %, à comparer à 21 % il y a un an. Et 3 % des entreprises ont baissé leurs prix.

À l’approche de la période des révisions de tarifs de début d’année, la proportion de chefs d’entreprise prévoyant de relever leurs prix en janvier atteint 18 % dans l’industrie, à comparer à 34 % en janvier 2023. À l’inverse, 9 % des industriels prévoient de baisser leurs prix, une proportion qui atteint même 12 % dans l’agro‑alimentaire, dans un contexte d’avancement du calendrier des négociations commerciales.

Dans le bâtiment, 16 % des entreprises prévoient d’augmenter leurs prix (à comparer à 42 % en janvier 2023) et 23 % dans les services (à comparer à 33 % en janvier 2023).

Les chefs d’entreprise ont également été interrogés sur leurs difficultés de recrutement, qui repartent à la baisse en décembre : 41 % des entreprises interrogées en font état dans l’ensemble des secteurs, après 45 % en novembre.

4. Nos estimations suggèrent que l’activité serait en hausse au quatrième trimestre

Sur la base des informations de l’enquête mensuelle de conjoncture de la Banque de France, complétées par d’autres données disponibles (indices de production et enquêtes de l’Insee ainsi que données à haute fréquence), nous estimons que le volume du PIB connaîtrait une légère hausse, jusqu’à + 0,2 % au quatrième trimestre, après un repli de – 0,1 % au trimestre précédent. Cette prévision est revue en légère hausse par rapport à celle du mois précédent (+ 0,1 %) en raison, à la fois, de résultats de l’EMC en décembre meilleurs qu’anticipé par les entreprises le mois dernier et d’un indice de production manufacturier en hausse en novembre.

L’activité serait portée ce trimestre par les services marchands, grâce notamment à l’information-communication, l’hébergement-restauration et les services aux entreprises.

Dans l’industrie manufacturière, la valeur ajoutée rebondirait après la baisse du troisième trimestre. L’enquête signale en effet un bon niveau d’activité dans cette branche en décembre, à quoi s’ajoute le rebond de l’indice mensuel de production industrielle en novembre. Le secteur de l’énergie connaîtrait un repli de sa valeur ajoutée, en lien avec les températures clémentes observées cet automne. Enfin, la valeur ajoutée dans la construction diminuerait de nouveau, en cohérence avec la tendance baissière des mises en chantier.

Télécharger la version PDF du document

Mise à jour le 25 Juillet 2024