En 2022, le resserrement de politique monétaire en réponse à la résurgence de l’inflation s’est répercuté sur les rendements des actifs financiers et immobiliers, le coût du crédit et les comportements de placement des ménages. Ces profonds changements par rapport au régime de taux bas et de faible inflation qui prévalait auparavant n’ont pas entamé la solidité des assureurs et fonds de pension français.

D’une part, l’assurance vie a continué d’attirer une partie de l’épargne des ménages. En effet, la collecte de l’assurance vie a bien résisté face à la concurrence notamment des livrets d’épargne réglementée, dont la collecte exceptionnelle en 2022 a été stimulée par la hausse de leurs rendements, de 0,5 % à 2 % au cours de l’année par exemple pour le livret A et le livret de développement durable et solidaire (LDDS) (Banque de France, Rapport annuel sur l’épargne réglementée). La collecte brute s’est élevée à 124 milliards d’euros en 2022, après 129 milliards en 2021. Après la prise en compte des rachats et des sinistres, en légère hausse, la collecte nette s’est inscrite en retrait mais est restée positive à 8 milliards d’euros, contre 18 milliards en 2021. Cette résistance pourrait s’expliquer à la fois par l’horizon de long terme des produits d’assurance vie (alors que la collecte de l’épargne réglementée s’est faite principalement au détriment des instruments en numéraires et dépôts à vue), et par la politique d’offre des assureurs, qui a favorisé les supports en unités de compte (UC) par rapport aux supports en euros ces dernières années (les premiers offrant des rendements potentiellement supérieurs en contrepartie d’un risque de marché supporté essentiellement par les épargnants). Pour les fonds de pension, la collecte nette a été évaluée à 4 milliards d’euros et le taux de rachat moyen du marché est resté faible (1 %). En effet, les contrats des fonds de pension étant souvent des contrats collectifs retraite proposés par des entreprises, le risque de rachat est apparu plus limité que pour des contrats individuels d’assurance vie.

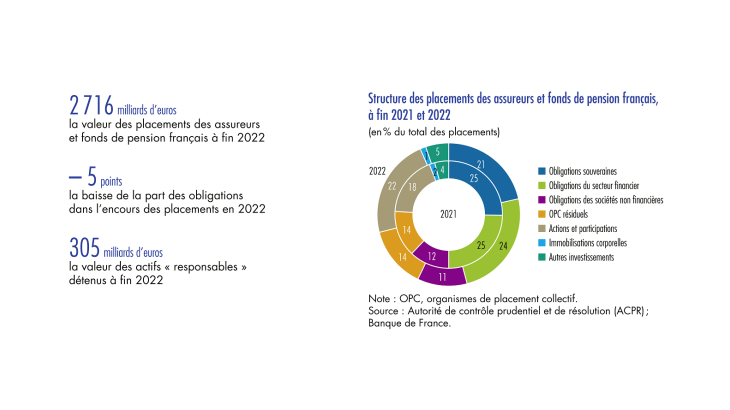

D’autre part, même si les assureurs et fonds de pension sont fortement exposés au marché obligataire, leur stratégie d’investissement et de couverture contient les risques liés à la baisse du prix des actifs.

[Pour lire la suite, télécharger l'article]