- Accueil

- Publications et statistiques

- Publications

- Comprendre la croissance du bilan des ba...

Billet n°209. Les bilans des banques centrales ont fortement augmenté, sous l’effet des politiques monétaires "non conventionnelles" mises en place face à la crise de 2008, puis à celle de la Covid-19. En raison des programmes d’achats nets d’actifs en place, ils sont encore en expansion. Toutefois, à plus long terme, leur taille pourrait se stabiliser, puis se replier graduellement, lorsque l’inflation sera durablement revenue au voisinage de l’objectif. L’ajustement de la taille de leur bilan devrait néanmoins demeurer dans la boîte à outils des banques centrales.

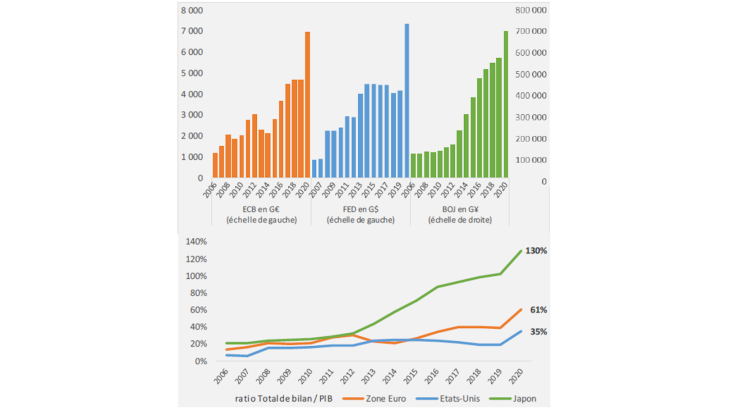

Note : Cartouche du haut : montant en milliards d’euros (G€), de dollars (G$), et de yens (G¥). Cartouche du bas : en % du PIB.

Le bilan des banques centrales a fortement augmenté

Depuis 2007 le bilan des banques centrales a très fortement progressé. Celui de l’Eurosystème (c’est-à-dire le bilan consolidé de la Banque Centrale Européenne et des Banques Centrales Nationales) a été multiplié par plus de 4, et ceux de la Banque du Japon (BoJ) et de la Réserve Fédérale américaine (FED) par environ 6 et 8 respectivement sur cette période. La taille du bilan de l’Eurosystème a dépassé 7 000 Milliards d’euros au début de 2021, soit plus de 60% du PIB dans la zone euro (Graphique 1).

Cette forte croissance résulte de la mise en œuvre des politiques monétaires "non conventionnelles" conduites depuis la crise de 2008 par les banques centrales. Ces politiques ont notamment consisté à acquérir des titres de dette publique et privée, et à servir massivement les demandes de refinancement de la part des banques. Leur objectif a été de rendre plus favorables les conditions de financement de l’économie, dans un contexte où la marge de baisse des taux d’intérêt "directeurs" était devenue faible ou nulle. Et ainsi d’atténuer l’effet des chocs macroéconomiques ayant affecté la zone, et de faire converger l’inflation vers le niveau souhaité.

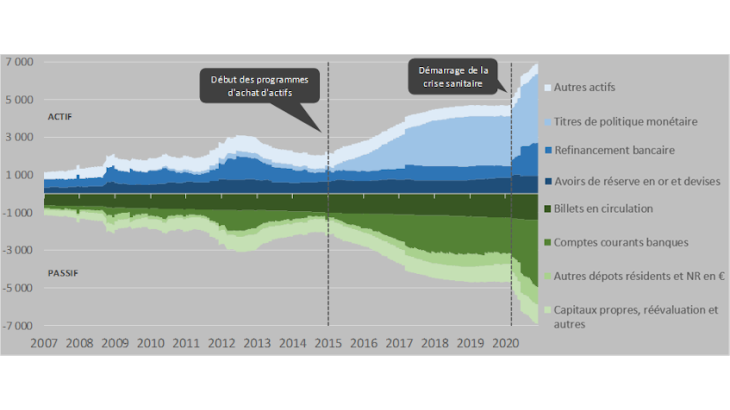

Soutenue sur la période 2007 à 2014 avec une hausse moyenne annuelle de l’ordre de 8,5 %, la croissance du bilan de l’Eurosystème s’est ainsi fortement amplifiée de 2015 à 2019 (+16 % en moyenne annuelle) avec la mise en place des programmes d’achats d’actifs destinés à lutter contre le risque de déflation (Graphique 2). Une nouvelle phase d’expansion du bilan, d’une ampleur inédite, a débuté en mars 2020 avec la mise en place des mesures d’urgence visant à contrer les impacts de la crise de la Covid-19 (voir Odhendal et al. (2020)). En moins d’un an, le bilan de l’Eurosystème a crû de 2 200 Milliards d’euros sous l’effet notamment du nouveau programme d’achat de titres, le PEPP (Pandemic Emergency Purchase Programme), et des opérations de refinancement de long terme ciblées, les TLTRO III.

L’actif de l’Eurosystème est actuellement constitué à 53% de titres de dette détenus à des fins de politique monétaire. Ce portefeuille contient principalement des obligations émises par les États de la zone euro. Des obligations émises par les entreprises ou des titres adossés à des financements accordés par le secteur bancaire aux acteurs privés (covered bonds) composent l’essentiel du reste du portefeuille. Les encours de refinancement bancaire s’élèvent quant à eux à 26 % du total de l’actif. Au passif, la contrepartie de ces actifs est principalement (à hauteur de 50 %) la monnaie "banque centrale" détenue par les banques commerciales, également appelée "réserves" (Graphique 2). Les billets en circulation demeurent une composante significative du passif, mais avec une part relative en recul (21 % fin 2020 contre 54 % début 2007).

Quelles limites ?

En théorie et sur le plan comptable, il n’existe pas de limites directes à la taille du bilan d’une banque centrale. Le niveau de 130% du PIB atteint par le bilan de la Banque du Japon en est une illustration. Contrairement aux autres acteurs économiques, la banque centrale peut ajuster sans limite immédiate le niveau de son actif, en émettant des réserves pour financer ses achats de titres ou la fourniture de refinancements (Barthelemy et Penalver (2020)).

Pour autant, la croissance du bilan d’une banque centrale ne constitue pas un objectif en soi. Elle reflète la mise en œuvre de politiques au service d’un objectif : dans l’Eurosystème, le retour à une inflation proche de 2%. Les achats d’actifs et les paramètres des opérations de fourniture de liquidités sont calibrés en fonction de cet objectif de stabilité des prix.

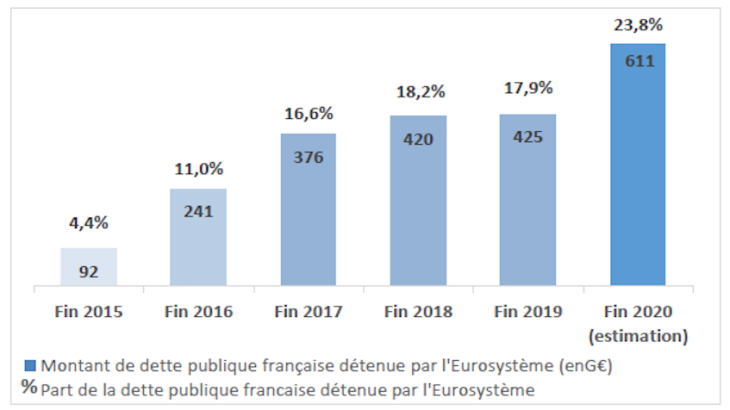

Les programmes d’achats d’actifs sont par ailleurs définis, comme les autres actions de politique monétaire de l’Eurosystème, en prenant en compte des considérations de proportionnalité. Des limites dites d’emprise sont fixées à l’échelle de l’Eurosystème de manière à éviter, pour une émission de dette donnée, que la fraction détenue par les banques centrales interfère avec le bon fonctionnement du marché ou crée un risque tangible de financement monétaire. L’interdiction par les traités européens du financement monétaire des États par les banques centrales conduit aussi à prohiber les achats de titres sur le marché primaire. La part des dettes publiques détenue par les banques centrales de l’Eurosystème, si elle s’inscrit en forte croissance depuis le lancement de l’Asset Purchase Programme (APP) en 2015, demeure ainsi à des niveaux contenus. Le graphique 3 présente à titre d’exemple l’évolution de la fraction de la dette publique française détenue par l’Eurosystème à des fins de politique monétaire.

Note : la plus grande part de la dette publique française détenue par l’Eurosystème l’est par la Banque de France, et dans des proportions limitées par la BCE.

Une autre limite possible est le risque de perte pour la banque centrale en cas de dégradation de la solvabilité des émetteurs des titres détenus, ou de celle d’établissements bénéficiant de refinancements bancaires. Ce risque est toutefois très encadré : i) le périmètre des programmes d’achats est restreint à des actifs jugés peu risqués ; ii) en pratique, les titres sont détenus jusqu’à maturité, soustrayant l’Eurosystème aux risques liés aux fluctuations des cours obligataires et iii) les opérations de refinancement sont soumises à une politique de prise de garanties (collatéral). Par ailleurs, une contingence envisageable serait une hausse des taux directeurs qui pourrait réduire les profits, voire occasionner des pertes pour l’Eurosystème en raison de son impact immédiat sur la rémunération des passifs (réserves), tandis que l’Eurosystème porte des actifs longs dont les taux sont fixes (titres détenus jusqu’à leur échéance et refinancements long terme). Pour faire face à ces risques de pertes, les banques centrales constituent des provisions. En dernier ressort, elles pourraient être recapitalisées par les États. Les banques centrales pourraient même en principe temporairement fonctionner avec des fonds propres négatifs, mais en pratique ceci nuirait à leur crédibilité et à leur indépendance risquant de déclencher une perte de confiance dans la monnaie et in fine une inflation non contrôlée (Barthelemy et Penalver (2020)).

Quelles perspectives ?

La taille du bilan de l’Eurosystème devrait durablement demeurer à des niveaux élevés. D’une part, une partie importante des actifs achetés sont des titres de maturité longue, D’autre part, l’Eurosystème a annoncé le réinvestissement des titres arrivés à échéance, au moins jusqu’à la fin 2023 s’agissant du PEPP, et aussi longtemps que nécessaire pour maintenir un degré élevé de soutien monétaire dans le cas de l’APP. À plus long terme cependant, le bilan de l’Eurosystème devrait se stabiliser, puis graduellement décroître lorsque l’inflation sera durablement revenue au voisinage de son objectif. Par ailleurs, une taille de bilan élevée n’empêcherait pas la banque centrale, si elle le jugeait nécessaire, de relever ses taux d’intérêt directeurs : au travers du taux d’intérêt rémunérant les réserves excédentaires des banques commerciales, qui demeure un plancher pour le taux d’intérêt interbancaire malgré l’abondance de liquidités, elle en assurerait la transmission aux taux de marché.

Sans préjuger du niveau moyen du bilan souhaitable à long terme, il reste que les "politiques de bilan" ont trouvé leur place dans la boîte à outils des banques centrales. Si persiste un environnement où les marges de manœuvre à la baisse sur les taux d’intérêt sont limitées, les ajustements de la taille du bilan demeureront un instrument possible dans le futur pour répondre à d’éventuels chocs négatifs sur l’inflation (voir CGFS (Potter et Smets, 2019), ou Bernanke (2020)).

Mise à jour le 25 Juillet 2024