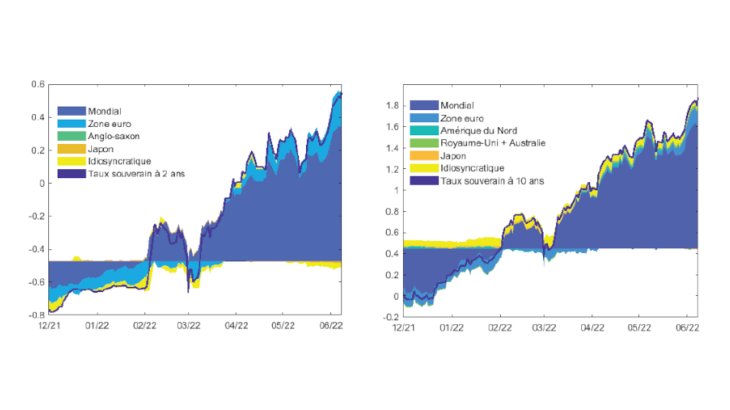

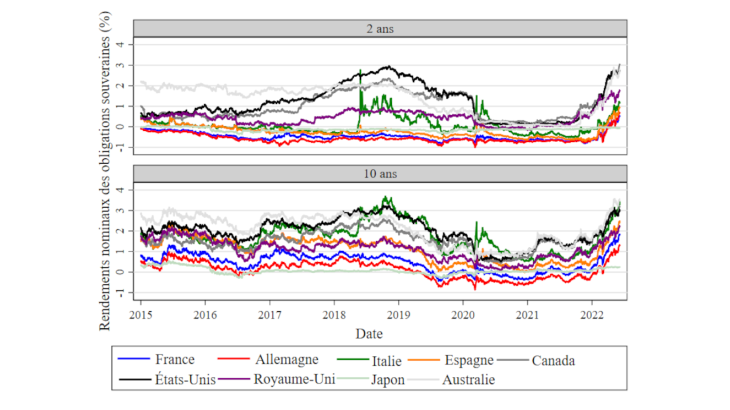

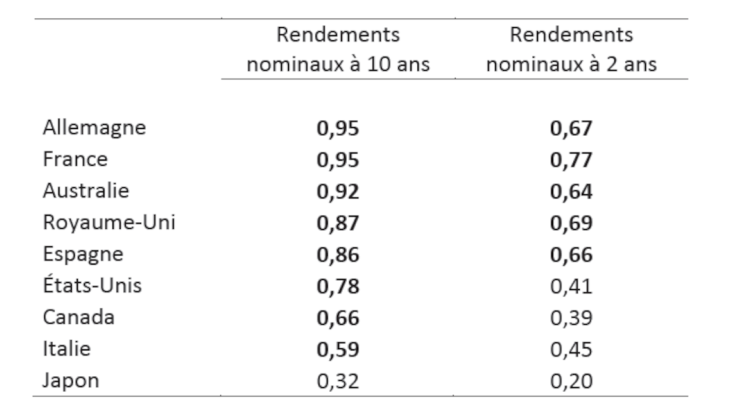

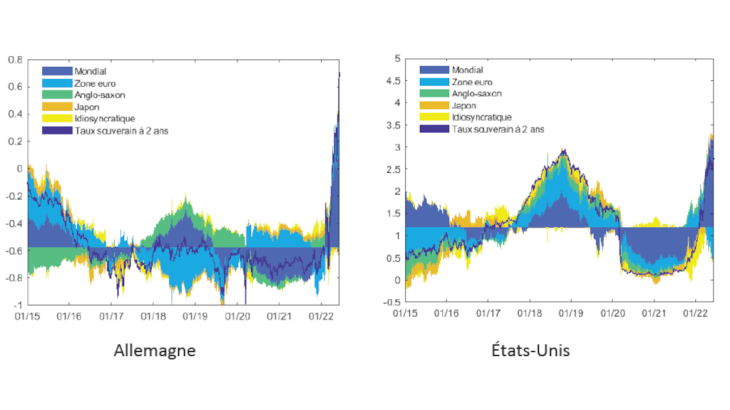

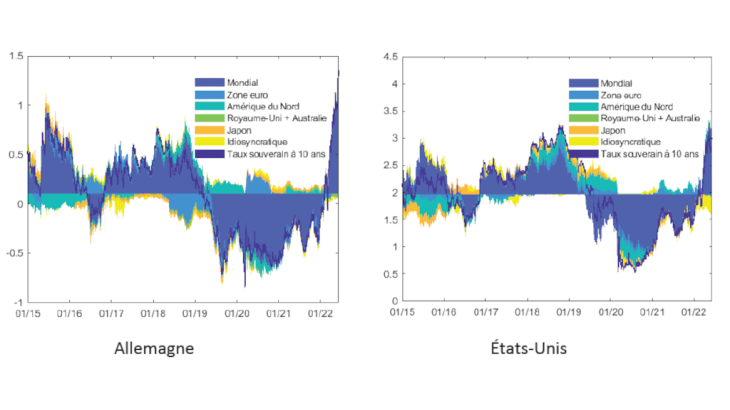

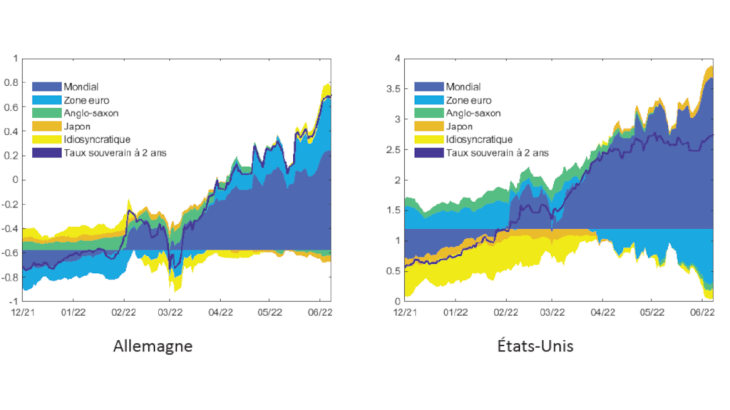

Notre première étape consiste à identifier un facteur mondial commun à tous les rendements pour chaque maturité. Techniquement, il constitue la première composante principale et est représenté en bleu dans la figure 1 pour les rendements souverains français. Par construction, il est commun à toutes les séries temporelles des rendements pour l’ensemble des neuf pays. Nous construisons ensuite, pour chaque pays, une série constituée de la part de leurs rendements qui ne peut pas s’expliquer par le facteur mondial. Les pays affichant des dynamiques de rendements similaires sont alors regroupés (France, Allemagne et Espagne d’une part, et Australie, Canada, Royaume-Uni et États-Unis, d’autre part) afin d’identifier respectivement un facteur "zone euro" et un facteur "anglo-saxon". L’Italie ne fait pas partie du groupe utilisé pour identifier le facteur zone euro en raison de sa faible corrélation avec le reste du groupe. Le Japon constitue un facteur à lui seul. Pour les rendements à 10 ans, nous constatons qu’il est nécessaire de diviser les pays "anglo-saxons" entre Amérique du Nord et Australie/Royaume-Uni. Pour estimer le facteur zone euro, nous recherchons à nouveau un facteur commun expliquant le co-mouvement des résidus des rendements de ces pays après prise en compte de la contribution du facteur mondial. Nous faisons de même pour le facteur anglo-saxon. Enfin, nous régressons les rendements de chaque pays sur l’ensemble de ces facteurs pour établir l’importance de chaque facteur pour chaque rendement. Le résidu que nous ne sommes pas en mesure d’expliquer est appelé facteur idiosyncratique. Nous obtenons une décomposition de chaque rendement comme illustré dans la figure 1 pour le cas français.

Un facteur mondial, et non américain

Il est parfois soutenu que les marchés américains déterminent un cycle financier mondial (Miranda-Agrippino and Rey, 2021). Dans ce cas, nous devrions constater que la corrélation la plus élevée est celle entre les rendements aux États-Unis et le facteur mondial. Ce n’est pas le cas. Les résultats présentés dans le tableau 1 montrent que la corrélation des États-Unis est même inférieure à la médiane pour les deux maturités.