Billet n°338. Les Credit Default Swaps (CDS) sont des produits dérivés permettant de s’assurer contre le défaut d’un émetteur de dette. Ils sont échangés à des fins d’arbitrage, de couverture ou de spéculation. Entre 2016 et 2021, la couverture représente 19% des achats de CDS par les investisseurs considérés dans cette étude. Ces derniers vendent plus de CDS sur les expositions en dette les plus concentrées de leur portefeuille.

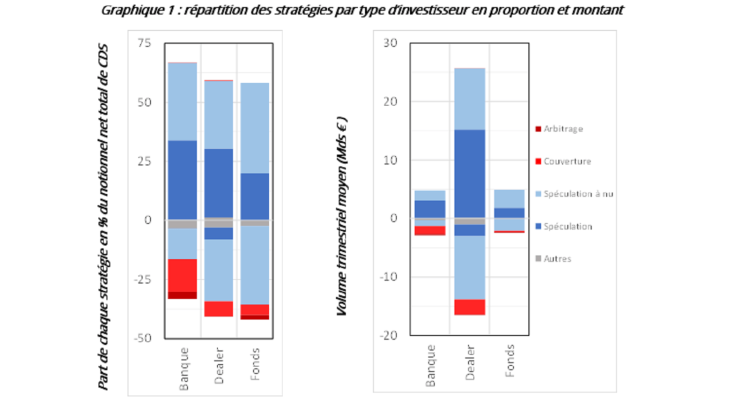

Notes: Les valeurs négatives correspondent à des achats de CDS. La catégorie « autres » représente les positions pour lesquelles aucune stratégie n’est identifiée. Montants trimestriels moyens entre le T1-2016 et le T4-2021.

Les Credit Default Swaps (CDS) sont des produits dérivés permettant de s’assurer contre le défaut d’un sous-jacent (entreprise ou souverain). L’acheteur verse une prime au vendeur, qui s’engage à le rembourser dans le cas d’un tel défaut. Les CDS sont également un instrument de dette synthétique, permettant au vendeur de prendre une position équivalente à une détention de dette. Leur utilisation réalloue l’exposition au risque de crédit, initialement portée uniquement par les prêteurs ou détenteurs d’obligations, entre les institutions financières, car l’achat d’un CDS transfère du risque de crédit de l’acheteur vers le vendeur.

Pour identifier les stratégies d’échanges de CDS et comprendre leurs implications pour la réallocation du risque de crédit, nous nous appuyons sur une méthodologie originale détaillée dans notre document de travail Henricot et Piquard, 2022. Pour ce faire, nous considérons dans cette étude une population particulière d’investisseurs définie en appariant les données de détention de dette et de CDS, d’une part pour les expositions de l’ensemble des institutions financières françaises sur toutes les sociétés non financières (SNF) au niveau mondial, et d’autre part pour les expositions de l’ensemble des banques et fonds d’investissements de la Zone Euro sur les SNF françaises. Nous utilisons pour cela les collectes réglementaires disponibles à la Banque de France entre 2016 et 2021 sur les détentions de titres, prêts et CDS. Les groupes ayant plusieurs activités sont décomposés en fonction de leur périmètre prudentiel, ce qui permet de séparer les activités bancaires, assurantielles et de gestion d’actifs. Nous distinguons trois stratégies en fonction des signes relatifs des positions en dette et CDS et du calendrier d’entrée et sortie de ces positions :

- L’arbitrage. Cette stratégie vise à tirer profit de la différence de prix entre CDS et titres de dette, en général en détenant ces derniers et achetant un CDS. Cette différence de prix peut correspondre à une prime d’illiquidité, dans le cas fréquent où les CDS sur des SNF sont plus liquides que les titres de dette d’un même émetteur (Oehmke et Zawadowski, 2015) ;

- La couverture. Cette stratégie permet à l’acheteur de diminuer son exposition au risque de crédit, que ce soit pour faire face à un choc ou, dans le cadre d’une relation bancaire, en octroyant un crédit sans conserver l’ensemble du risque associé ;

- La spéculation. Cette stratégie permet d’amplifier une exposition initiale en dette ou d’acquérir une exposition au risque de crédit sans détenir la dette associée. On parle alors de spéculation à nu. La spéculation peut survenir à l’achat comme à la vente de CDS.

La couverture représente une part minoritaire des achats de CDS

Le graphique 1 présente la répartition des différentes stratégies par type d’investisseur en pourcentage du notionnel net total de CDS, et en montant. Les investisseurs sont répartis entre banques, dealers et fonds d’investissement. Les dealers sont les principales banques d’investissement. Ils jouent un double rôle de banques et de teneurs de marché, en tant qu’intermédiaires des transactions demandées par les autres institutions financières. L’étude ne couvre pas les assureurs compte tenu du faible nombre d’observations dans l’échantillon.

Les stratégies d’arbitrage sont minoritaires dans notre échantillon et ne représentent que 2% des achats de CDS. La couverture représente en moyenne 19% des achats de CDS (en rouge clair sur le graphique). Les achats de CDS correspondent donc majoritairement à de la spéculation pour « parier » sur l’évolution à la hausse du risque de crédit de l’entité de référence du CDS acheté.

Les banques sont les investisseurs achetant le plus de CDS à des fins de couverture. Celle-ci représente 42% des achats de CDS pour les banques, comparé à 18% pour les dealers et 11% pour les fonds d’investissement. Les banques peuvent être plus fortement incitées à la couverture car l’achat d’un CDS permet de diminuer l’exposition comptabilisée dans les exigences de fonds propres. Bien qu’étant aussi des banques, les dealers achètent moins de CDS à des fins de couverture. Cela peut provenir de l’importance relative de leur activité de teneur de marché, qui entraîne la création de positions en CDS à l’achat comme à la vente en miroir de la demande de leurs clients.

Une analyse statistique nous permet également de montrer que les banques et les dealers ont tendance à davantage couvrir leurs expositions les plus concentrées : une hausse de 1 point de pourcentage (pp) de la part d’une exposition à une SNF dans le portefeuille de dette de l’investisseur entraîne une hausse de la probabilité de couvrir cette exposition de respectivement 31pp et 113 pp pour les banques et les dealers. Ces résultats découlent à la fois des coûts fixes associés à toute transaction, et des incitations plus fortes au partage de risque sur les expositions relativement plus importantes (Atkeson et al, 2015).

Les CDS sont utilisés par les spéculateurs vendeurs en complément de la dette

Environ la moitié de la spéculation à la vente a lieu sur des expositions en dette préexistantes (valeurs positives en bleu foncé sur le graphique 1). Deux raisons peuvent théoriquement conduire les investisseurs à vendre des CDS. Les CDS peuvent servir de substitut à la dette afin de profiter de la meilleure liquidité des CDS. Dans ce cas, les investisseurs vendent plus de CDS sur les références pour lesquelles ils détiennent peu de dette (Oehmke et Zawadowski, 2015). Au contraire, ils peuvent vendre des CDS en complément de la dette pour prendre des positions plus marquées sur le risque de crédit de certains sous-jacents (Che et Sethi, 2014). Les CDS augmentent la capacité d’investissement des acteurs en mobilisant moins de liquidité et de capital qu’une position similaire en dette (on parle aussi de levier synthétique). Ils permettent alors de s’exposer à moindre frais à une entité de référence sur laquelle l’investisseur a des convictions fortes. Les analyses suggèrent que les CDS sont utilisés en complément de la dette : les banques et les fonds d’investissement vendent plus de CDS sur les SNF auxquelles ils sont très exposés.

La spéculation à nu (valeurs positives en bleu clair sur le graphique 1), sans détenir de dette sous-jacente, permet par définition de diversifier l’ensemble des entités de référence auxquelles un investisseur est exposé. Nous trouvons cependant que les banques et dealers ont davantage tendance à vendre des CDS à nu sur les entreprises de pays et niveaux de risques auxquels ils sont déjà les plus exposés.

Les investisseurs échangent des CDS sur les entités de référence les plus risquées

Enfin, nous montrons qu’à investisseur donné, la probabilité d’échanger des CDS est plus importante sur les sous-jacents ayant un risque de crédit et donc une prime de CDS plus élevé. Ce résultat vaut pour tous les types d’investisseurs et toutes les stratégies considérées. Quatre raisons peuvent expliquer ce résultat : les « désaccords » entre investisseurs sur le niveau de risque d’une entité de référence pourraient augmenter avec ce risque, favorisant l’échange de CDS. Les incitations à la couverture sont également plus importantes pour les expositions les plus risquées. Troisièmement, l’avantage comparatif des CDS sur la dette en termes d’exigences de marge pourrait augmenter avec le risque de l’entité de référence. Enfin, les positions en CDS sont plus opaques que les détentions de dette, car elles sont portées hors-bilan et avec une valeur de marché initiale nulle, ce qui peut augmenter l’attrait des CDS pour la prise de risque.

Télécharger la version PDF de la publication

Mise à jour le 25 Juillet 2024