Les anticipations d'inflation sont très importantes pour les banques centrales. Elles sont considérées à la fois comme une mesure de la crédibilité de la politique monétaire à atteindre son objectif de stabilité des prix et comme un canal de transmission de la politique monétaire. Toutefois, la façon dont le canal des anticipations d'inflation fonctionne en pratique reste floue lorsqu'on étudie les données d’anticipations. En particulier, les ménages semblent être mal informés sur l'inflation actuelle et future : ils sont en profond désaccord sur ce sujet, une fraction importante des personnes interrogées a en particulier des anticipations qui dépassent largement la fourchette des réalisations d'inflation observées ces dernières années. On peut donc se demander si les anticipations d’inflation des ménages sont réellement importantes pour leurs décisions économiques et donc pour la transmission de la politique monétaire. Dans cet article, nous montrons que c’est le régime global d'inflation anticipée par les ménages -- plutôt que le taux d'inflation précis – qui importe pour leurs décisions de consommation.

Nous utilisons des données individuelles provenant d'une enquête auprès des ménages français interrogeant environ 2 000 individus chaque mois depuis janvier 2004. Cette enquête fournit des informations qualitatives et quantitatives détaillées sur l'inflation perçue et anticipée, mais aussi sur la situation économique et financière individuelle des ménages et la situation macroéconomique, leurs choix de consommation de biens durables et leurs caractéristiques socio-économiques.

Nous commençons par documenter quatre nouveaux faits sur la façon dont les ménages forment leurs anticipations en matière d'inflation :

(i) Une grande partie des ménages (plus de 30 %) anticipent que les prix "restent à peu près les mêmes" au cours de l'année à venir.

(ii) Cette part fluctue beaucoup dans le temps et de manière cohérente avec l'inflation réalisée. En particulier, nous montrons que les fluctuations de la part des ménages qui s'attendent à une inflation positive au lieu de prix stables - marge extensive - représentent près de 75 % de la variance de l'anticipation agrégée moyenne d'inflation.

(iii) La part des ménages qui s'attendent à des prix stables diminue lorsque l'inflation réalisée diminue. Cette corrélation est plus forte lorsque l'inflation réalisée est faible (moins de 2 %).

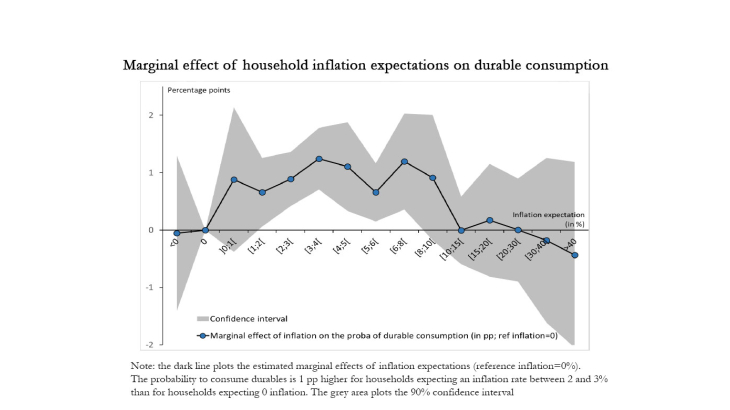

(iv) Les ménages qui s'attendent à une inflation positive au cours de l'année prochaine ont une probabilité plus élevée d'acheter des biens durables que les ménages anticipant des prix stables (figure A). En revanche, les ménages ayant des anticipations positives d’inflation mais potentiellement différentes ont la même propension à acheter des biens durables. Ce résultat est valable pour différentes mesures de la consommation usuelles dans la littérature et pour tous les types de ménages.

Pour obtenir ce lien entre les anticipations d'inflation et les décisions de consommation, nous soulignons l'importance des variables de contrôle. En particulier, contrôler de la consommation individuelle anticipée et de la situation financière future du ménage est important pour obtenir un effet positif de l'inflation anticipée sur la consommation de durables. Sinon, l'effet peut être négatif, car les ménages anticipent qu'une inflation plus importante s'accompagne d’une détérioration de leur situation financière. Nos résultats sont robustes si l'on prend en compte la courte dimension de panel de l'enquête et si on étudie cette relation inflation anticipée/consommation à partir d’une enquête similaire menée en Allemagne et dans l'enquête du Michigan aux États-Unis.

Nos résultats ont des implications importantes pour l'utilisation des anticipations d'inflation dans l’élaboration de la politique économique. La grande dispersion observée des anticipations d'inflation des ménages ne signifie pas qu'elles ne sont pas informatives : une composante importante et informative de cette dispersion est la part des ménages qui anticipent des prix stables. En outre, nos conclusions ont des implications pour l’effet des politiques macroéconomiques. Premièrement, la capacité à stimuler la demande agrégée en affectant les anticipations d'inflation est plus limitée que dans les modèles où les anticipations d'inflation réagissent aux nouvelles économiques en continu. Pour être efficaces, les politiques de type Forward Guidance doivent convaincre les ménages de passer d'un régime de "prix stables" à un régime d'inflation positive. Deuxièmement, les anticipations d'inflation peuvent être désancrées même si leur moyenne reste positive et éventuellement élevée. Cela se produirait lorsqu'une part importante et stable des ménages anticipent des prix stables. Cela aurait un effet négatif et persistant sur la demande agrégée. Pour ré-ancrer les anticipations, il faudrait alors convaincre une part importante des ménages qu'ils doivent passer à un régime d'inflation positive. Nous illustrons ces implications politiques en utilisant un modèle néo-keynésien simple avec des croyances hétérogènes des ménages.