Toutes les six semaines environ, le Conseil des Gouverneurs de la Banque Centrale Européenne se réunit pour décider de la politique monétaire en zone euro et en particulier du niveau des taux directeurs (taux des opérations principales de refinancement, taux des facilités de prêt marginal et de dépôt). Ces derniers influencent l’ensemble des taux d’intérêt courts de la zone euro, qui eux-mêmes ont des répercussions, via les marchés financiers, sur les taux longs. Ces taux d’intérêt longs jouent un rôle essentiel dans la transmission de la politique monétaire puisqu’ils interviennent directement dans les décisions économiques (pour consommer ou investir). Analyser les déterminants des taux longs permet de comprendre comment la politique monétaire et l’engagement à atteindre la cible d’inflation sont perçus et transmis par les marchés.

Les taux d’intérêt longs peuvent s’analyser comme la somme de deux composantes : une anticipation des taux d’intérêt courts futurs et des primes de risque (mais ces dernières ne sont pas traitées dans ce billet de blog). Pour lutter contre l’inflation, en général, les banques centrales augmentent leurs taux directeurs, ce qui conduit à une hausse des taux courts. En effet, une hausse des taux courts aura tendance à réduire la demande et limiter l’inflation. Ainsi, l’anticipation par les marchés financiers des taux courts futurs devrait naturellement dépendre de l’inflation anticipée mais aussi de la réactivité perçue de la politique monétaire à l’inflation. Ce billet de blog propose une approche simple pour séparer ces deux contributions.

Identifier la politique monétaire perçue par les marchés financiers

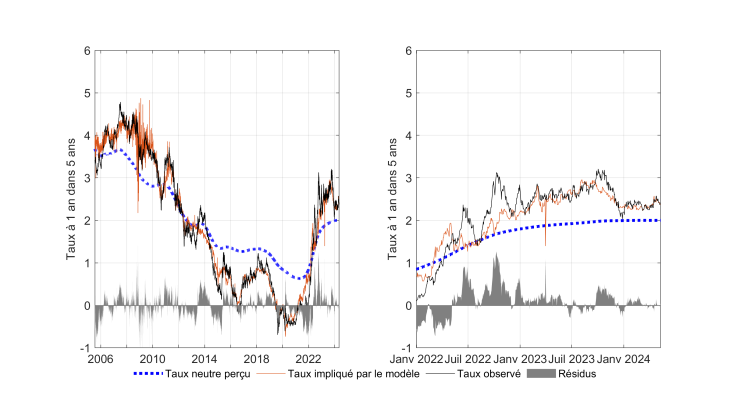

Pour réaliser cette décomposition et identifier comment les marchés financiers perçoivent la réactivité de la politique monétaire à l’inflation, les taux courts anticipés, déduits des swaps de taux d’intérêt, sont régressés sur l’inflation anticipée, déduite des swaps d’inflation. Le coefficient de la régression indique alors la réactivité perçue de la politique monétaire à l’inflation par les intervenants de marché chaque jour et à différents horizons. La constante de la régression peut s’interpréter comme le taux neutre perçu par les marchés financiers, c’est-à-dire le taux d’intérêt qui prévaudrait si l’inflation était à sa cible de 2%. Enfin, afin d’identifier d’éventuels changements dans la politique monétaire perçue, les coefficients sont autorisés à changer dans le temps suivant la technique décrite par Goulet Coulombe (2023). Des approches alternatives pour identifier les évolutions de la perception de la politique monétaire sont Bauer et al. (2022) et Cucciniello (2024).

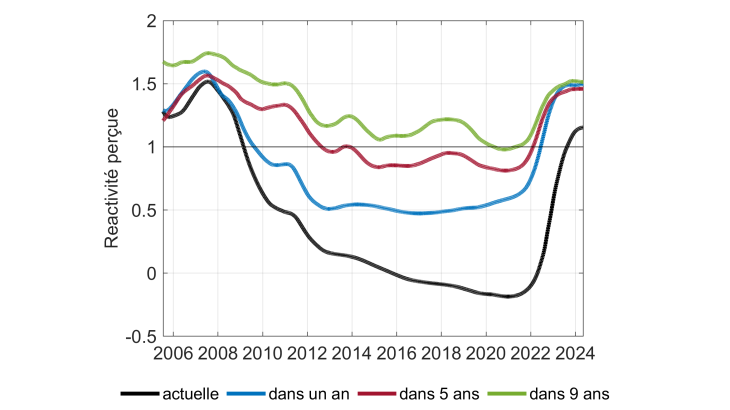

Le graphique 1 reporte la réactivité de la politique monétaire à l’inflation, telle que perçue par les marchés financiers, pour quatre horizons temporels différents : à un an (en noir), à un an dans un ans (en bleu), à un an dans cinq ans (en rouge) et à un an dans neuf ans (en vert). Un coefficient de 0 signifie que les marchés financiers ne s’attendent pas à un lien entre les taux d’intérêt et l’inflation. Un coefficient supérieur à 1 signifie que ces derniers s’attendent plutôt à ce que les taux d’intérêt augmentent davantage que l’inflation, c’est-à-dire que les taux réels augmentent avec l’inflation, ce qui est généralement considéré comme nécessaire à la stabilisation de l’inflation.

Comment la perception a-t-elle évolué ?

Le graphique 1 de la perception de la réactivité de la politique monétaire à l’inflation par les marchés financiers conduit à quatre remarques principales.

Premièrement, avant 2008, la réactivité perçue était supérieure à un à tous les horizons, suggérant que la BCE était perçue comme ayant un engagement crédible à l'égard de son mandat de stabilité des prix.

Deuxièmement, la réactivité perçue a diminué entre 2012 et 2022, en particulier aux horizons plus courts, où elle était pratiquement nulle. Cette réactivité plus faible est cohérente avec le fait que les taux se situaient alors à la limite inférieure des taux d’intérêt et avec le guidage prospectif des taux d’intérêt (« forward guidance » en anglais) par le Conseil des Gouverneurs de la BCE. Néanmoins, les taux courts anticipés à plus long terme ont continué à réagir à l'inflation anticipée durant cette période, ce qui suggère que les marchés financiers ont continué d’anticiper que l'Eurosystème réagirait à l'inflation à moyen et long terme.

Troisièmement, de la mi-2022 à la mi-2023, la réactivité perçue a augmenté à tous les horizons, pour atteindre des niveaux comparables à ceux observés avant 2008. Au cours de cette période, la BCE a relevé le taux d’intérêt sur la facilité de dépôt de 450 points de base. Mais d’un autre côté, la moindre remontée de la sensibilité à court terme pourrait s’expliquer par la nature spécifique du choc de 2022-2023. Les taux courts n’ont pas augmenté autant que l’inflation en raison de la nature transitoire et spécifique du choc. Cette politique monétaire a visiblement bien été comprise par les intervenants de marché comme la réponse à un choc inflationniste particulier et, au final, l’action de la BCE et la communication de l’Eurosystème ont permis de convaincre les participants de marché de l’engagement de l’Eurosystème à faire ce qu’il faut pour atteindre son objectif de stabilité des prix, tout en tenant compte de la spécificité du choc auquel la zone euro a été confrontée.

Quatrièmement, depuis la dernière hausse des taux d’intérêt en septembre 2023, la sensibilité estimée est restée stable à des niveaux élevés. Par conséquent, les variations récentes des taux d’intérêt de moyen-long terme sont donc vraisemblablement le résultat de changements dans les anticipations d’inflation plutôt que des changements dans la perception de la réactivité de la politique monétaire à l'inflation.

Qualité de l’estimation et limites de l’approche

Le Graphique 2 décompose les taux anticipés à un an dans cinq ans. La partie non-expliquée par le modèle (aire grise en bas du graphique) peut venir de la partie non-systématique de la politique monétaire, de la réponse de la politique monétaire à d’autres facteurs comme l’activité économique, mais aussi de l’évolution des primes de risque.