- Accueil

- Publications et statistiques

- Publications

- La dette de l’Union européenne, un nouve...

La dette de l’Union européenne, un nouvel actif de référence ?

Billet n°264. Avec près de 800 milliards d’euros de dette à émettre pour financer le plan de relance NextGenerationEU, l’Union européenne rejoint la catégorie des grands émetteurs publics de la zone euro. La dette européenne dispose de solides atouts pour s’imposer comme actif de référence mais elle doit encore atteindre une masse critique afin d’offrir une liquidité suffisante sur le marché secondaire.

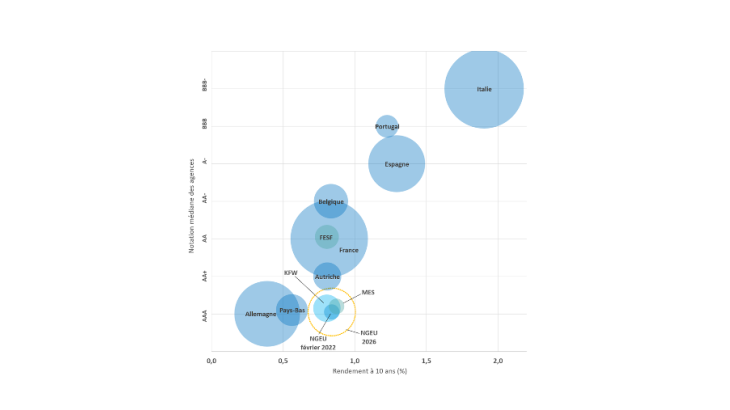

Note : les bulles bleues sont proportionnelles à l’encours actuel ; la bulle jaune correspond à l’encours NGEU à horizon 2026

Les obligations souveraines allemandes (Bund) et françaises (Obligations Assimilables du Trésor - OAT) sont aujourd’hui les actifs de référence pour les obligations libellées en euro : elles ont l’avantage de présenter une qualité de crédit élevée et une grande liquidité sur toute la courbe des taux. Ces dettes publiques nationales restent cependant sensibles à des chocs idiosyncratiques. Un actif sûr et liquide pan-européen offrirait un indice synthétique de référence pour le marché obligataire européen, et contribuerait à renforcer l’intégration financière de la zone euro. La dette de l’Union européenne remplit certaines conditions pour jouer un tel rôle, avec un objectif de financement de 800 milliards d’euros à horizon 2026, soit un montant comparable à l’encours actuel de la dette publique de l’Espagne (graphique 1).

Notation AAA et recours partiel au label vert : de solides atouts pour la nouvelle dette européenne

En 2019, l’offre d’actifs sûrs en Europe (obligations souveraines notées AAA/AA) représentait seulement 37 % du PIB contre 89 % aux États-Unis (Gossé et Mourjane, 2021), alors même que la demande des investisseurs pour ce type d’actifs est forte, en raison notamment du renforcement des exigences prudentielles. Les obligations NextGenerationEU (NGEU) offrent une opportunité de diversification pour les portefeuilles d’actifs sans risque, dans la mesure où la notation de l’Union européenne (AAA par Fitch et Moody’s, AA par S&P’s) l’inscrit dans la catégorie des émetteurs les plus sûrs de la zone euro (graphique 1).

Le faible risque associé à la dette européenne s’explique par son adossement au budget européen. L’Union européenne a en effet rehaussé le plafond annuel des ressources propres que la Commission peut appeler de la part des États membres à hauteur de 0,6 % du revenu national brut. Ce dispositif temporaire s’applique jusqu’à échéance des dernières obligations NGEU en 2058, en complément d’un plafond permanent de 1,4 % du revenu national brut. La Commission envisage également l’introduction de nouvelles ressources propres complétant le budget de l’Union : contributions sur les déchets d’emballages plastiques non recyclés, extension des quotas d’émission de C02, mécanisme d’ajustement carbone aux frontières, taxe numérique. Ce mécanisme de garantie dépend cependant de la capacité des États membres à contribuer au budget européen : en l’absence d’une capacité fiscale propre suffisante, la dette européenne reste vulnérable à une dégradation du crédit d’un ou plusieurs de ses États membres.

En outre, la part significative d’émissions vertes prévues par le plan de financement NGEU le distingue des programmes d’émission d’autres souverains de la zone euro. Avec un objectif de 30 % (240 milliards d’euros) de titres verts d’ici à 2026, l’Union européenne pourrait s’affirmer comme le premier émetteur mondial sur ce marché. Un actif européen vert, sûr et liquide répondrait ainsi à une forte demande des investisseurs de plus en plus incités à décarboner leurs portefeuilles, alors que seules 1,3 % des obligations souveraines en zone euro sont actuellement libellées "vertes" (voir également Bui Quang et al, 2019). L’intérêt des investisseurs pour ce nouvel actif s’est illustré à l’occasion de l’émission de la première obligation verte NGEU en octobre 2021, pour un montant record de 12 milliards d’euros et un livre d’ordres de 135 milliards d’euros. Afin de garantir l’attractivité de sa dette, la Commission a en effet mis en place un NGEU Green Bond Framework ambitieux, garantissant traçabilité et transparence dans l’usage des fonds.

La courbe des taux de la dette NGEU doit se développer pour offrir une liquidité comparable à celle des émetteurs de référence

Afin d’être pleinement attractive, la dette européenne doit présenter une bonne liquidité, associée à la possibilité pour les investisseurs d’acheter ou de vendre ces titres sur le marché secondaire sans risquer une forte variation de prix. Le volume d’obligations en circulation, la diversité des maturités et le nombre de transactions sur le marché secondaire sont essentiels pour construire une courbe des taux liquide.

La stratégie d’émission adoptée par la Commission européenne vise à développer une courbe obligataire complète en s’inspirant des méthodes d’émission des grands émetteurs souverains : calendrier d’émission régulier, recours à des adjudications en complément des syndications, constitution d’un réseau de spécialistes en valeurs du Trésor (primary dealers). À terme, la courbe des taux de la dette européenne devrait inclure un large choix de maturités à moyen et long termes (3 à 30 ans) et à court terme (maturités inférieures à un an). Parmi les grands émetteurs supranationaux de la zone euro, seuls le Mécanisme européen de stabilité (MES) et désormais l’Union européenne émettent des titres de maturité courte alors que ces titres sont largement utilisés par les grands émetteurs souverains. Cependant, le programme NGEU est aujourd’hui limité dans le temps avec un arrêt des émissions en 2026, ce qui constitue un facteur d’incertitude pour les investisseurs.

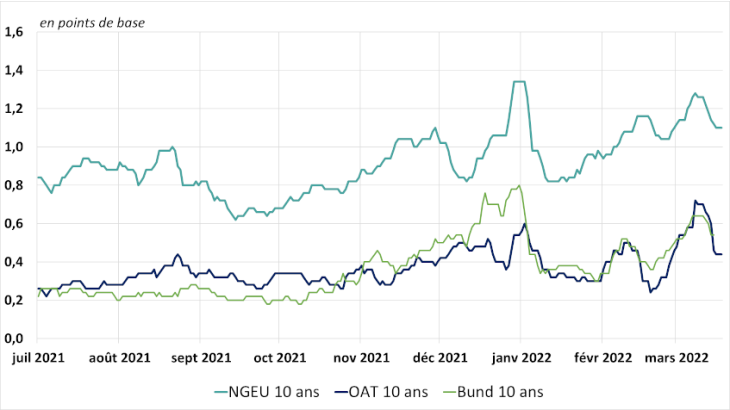

Par ailleurs, la liquidité des titres NGEU n’est pas encore équivalente à celle de grands émetteurs comme la France ou l’Allemagne, notamment parce que la constitution de la courbe des taux reste très récente. L’écart de taux entre les offres d’achats et de ventes sur le marché secondaire (bid-ask spread), indicateur permettant d’évaluer la liquidité d’un actif, est en moyenne de 0,9 point de base pour le benchmark 10 ans, alors qu’il est de 0,4 point de base pour l’OAT et le Bund de maturité équivalente (graphique 2).

Note : écart de taux en moyenne mobile sur une semaine en points de base

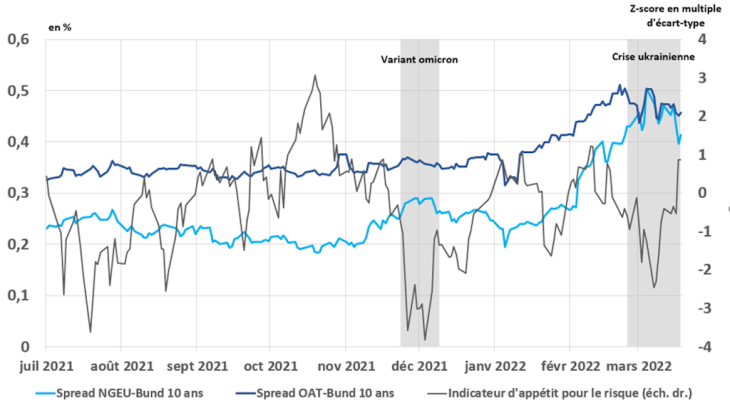

En outre, seuls 71 milliards d’euros ont été placés sur les marchés en 2021 (hors maturités de court terme), limitant de facto l’effet volume nécessaire pour garantir un actif très liquide. Cette prime de liquidité peut expliquer pourquoi les titres NGEU sont plus sensibles à un épisode d’aversion au risque que des actifs comme le Bund ou l’OAT, valeurs refuges pour les investisseurs. Face aux derniers épisodes d’aversion au risque (variant Omicron en novembre 2021, crise ukrainienne en février 2022), l’écart de taux NGEU-Bund a par exemple davantage réagi que l’écart de taux OAT-Bund (graphique 3), alors même que la notation de crédit de la dette européenne est supérieure à celle de la dette française.

Note : sur fond gris, mouvements d’aversion au risque (variant Omicron et crise ukrainienne)

À moyen terme, certains analystes de marché considèrent que le développement du marché de la pension livrée (repo) sur la dette européenne pourrait soutenir la liquidité en facilitant le rôle de fournisseur de liquidité sur le marché secondaire des primary dealers. À plus long terme, ils mentionnent également que le développement d’un contrat à terme (futures), comme il en existe pour la dette française ou allemande, pourrait améliorer la liquidité des obligations NGEU – à condition de répondre à une vraie demande du marché.

Mise à jour le 25 Juillet 2024