Des travaux ont montré que l’effet multiplicateur des dépenses publiques dépend de différents facteurs tels que le niveau de la dette publique, le régime de change, la position dans le cycle économique, le degré de développement et l'ouverture commerciale.

Dans cet article, nous montrons que la taille du multiplicateur budgétaire peut également dépendre de la devise dans laquelle est libellée la dette des entreprises domestiques et du degré de biais domestique. Notre démonstration théorique repose sur un modèle d'équilibre général dynamique stochastique réel à deux pays. Le modèle inclut des marchés financiers internationaux incomplets et imparfaits, un endettement en devise étrangère et des frictions financières dues à une asymétrie d'information entre prêteurs et emprunteurs. De ce fait, les entreprises doivent supporter une prime de financement externe qui dépend positivement de leur ratio dette/richesse nette. Tandis que la richesse nette des agents privés est supposée être intégralement constituée de biens nationaux, leur dette peut être – tout ou partie – composée de biens étrangers. Nous montrons que cette asymétrie (currency mismatch) peut être à l'origine d'un mécanisme d'accélérateur financier, qui influence in fine l'impact macroéconomique des chocs budgétaires.

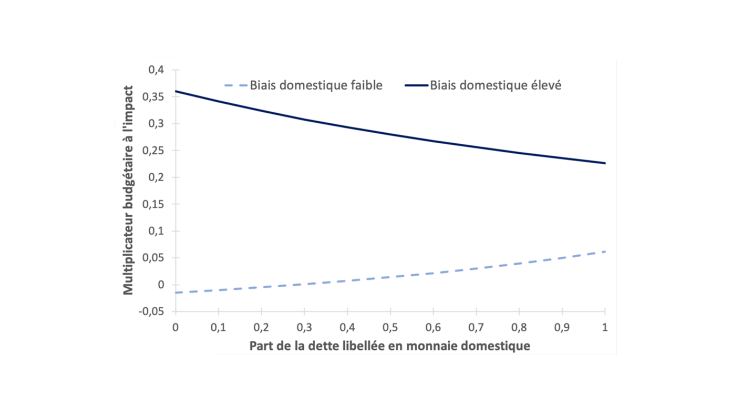

En effet, le graphique ci-joint montre la sensibilité de la valeur du multiplicateur budgétaire au degré de biais domestique et à la proportion de dette libellée en monnaie domestique.

D'une part, il apparaît qu’un faible biais domestique (trait discontinu) est associé à un faible multiplicateur budgétaire. Cela tient non seulement à l'habituelle augmentation de la demande intérieure de biens importés, mais aussi à des effets de bilan. En effet, lorsque le biais domestique est faible, nous montrons que les termes de l'échange se détériorent suite à un choc positif de dépenses publiques. Par conséquent, la structure du bilan des entreprises qui sont fortement endettées en devise étrangère se détériore. Les entreprises supportent alors une prime de financement externe plus élevée, ce qui déprime l'investissement privé. Les effets de bilan négatifs se conjuguent à l’habituel effet d'éviction pour atténuer l’effet multiplicateur. Dans cette configuration, plus la dette en devise étrangère est élevée, plus le multiplicateur budgétaire est faible. Il peut même être négatif lorsque la dette privée est essentiellement libellée en devise étrangère.

D’autre part, la courbe en trait continu sur le graphique révèle qu'être endetté en biens étrangers est bénéfique lorsque le biais domestique est fort. En effet, nous trouvons que les termes de l'échange s'améliorent à la suite d'une augmentation exogène des dépenses publiques dans un contexte de biais domestique élevé. Cela réduit la dette réelle des agents privés, qui bénéficient alors d'une baisse de leur prime de financement externe, ce qui in fine stimule l'investissement privé et contrecarre l'effet d'éviction. Ainsi, dans cette configuration, plus la dette en devise étrangère est élevée, plus l’effet multiplicateur est grand.

Ces résultats suggèrent que les politiques visant à restreindre l’endettement en monnaie étrangère ne sont pas nécessairement souhaitables du strict point de vue du multiplicateur budgétaire. Certes, elles peuvent atténuer l’effet d'éviction dans le cas d'un faible biais domestique. Mais elles peuvent aussi réduire le multiplicateur budgétaire lorsque le biais domestique est important. En définitive, ce sont les imperfections financières qui sont déterminantes : en l'absence de frictions financières, l'ampleur des effets des dépenses publiques n’est plus guère sensible à la proportion de l’endettement qui est libellé en devise étrangère.