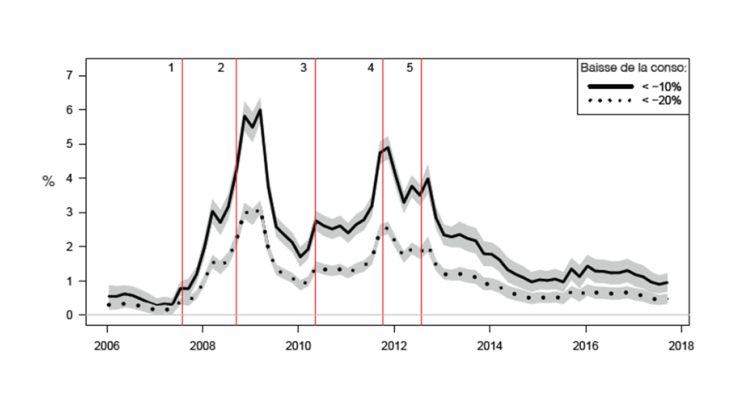

Notes : Probabilité d’une chute de la consommation supérieure à 10 % (ligne pleine) ou à 20 % (ligne en pointillés) au cours de l’année suivante. Les parties grisées correspondent aux intervalles de confiance à 95 %. (1) Paralysie des marchés interbancaires européens ; (2) Effondrement de Lehman Brothers ; (3) Mesures d’urgence pour protéger la stabilité financière ; (4) En Espagne et en Italie, vague de dégradations des notations ; (5) Engagement de faire "tout ce qu’il faudra" de Mario Draghi.

"Si les États portent assistance aux entreprises trop grandes pour faire faillite en situation de crise, ce n’est pas par favoritisme […], mais parce qu’ils sont conscients que les conséquences d’une faillite non contrôlée sont nettement plus dommageables pour l’économie au sens large que les coûts engagés pour éviter la faillite." (Ben Bernanke, 2010)

Fondée en 1600, la Compagnie des Indes orientales a d’abord exercé le commerce international de marchandises exotiques (épices, soie, thé et opium). Au milieu du XVIIIe siècle, elle était devenue la plus grande entreprise privée de l’histoire (même dans son acception actuelle), représentant environ un cinquième des exportations britanniques et la moitié du commerce mondial. Dans les années 1770, elle a frôlé la faillite et a été sauvée par un renflouement massif. La Compagnie des Indes orientales fut la première entreprise jugée « trop grande pour faire faillite ».

Durant la Grande récession, la question des effets liés à la faillite d’entreprises importantes et interconnectées pour l’ensemble du système économique est réapparue. Elle a conduit à la mise en place de mesures politiques et réglementaires (notamment les règles relatives aux établissements financiers d’importance systémique), destinées à stabiliser le système financier et à relancer la croissance économique. Soulignons que ces mesures ne concernaient pas exclusivement le secteur financier. Ainsi, le Troubled Asset Relief Program, instauré aux États-Unis en 2008, a consacré 20 % de ses fonds au sauvetage de l’industrie automobile américaine ; c’est dans le cadre de ce programme que General Motors et Chrysler ont reçu environ 80 milliards de dollars.

Toutefois, si de grandes entreprises venaient à faire faillite, quelles seraient les effets de cette défaillance systémique sur l’économie ?

Quantification des conséquences liées aux défauts systémiques

Pour tenter de répondre à cette question, Gourieroux, Monfort, Mouabbi et Renne (2019) ont créé un modèle qui définit le défaut systémique comme un défaut qui affecte négativement l’économie et qui est contagieux. Dans ce contexte, l’effet négatif d’un défaut systémique sur la consommation totale – une mesure couramment utilisée dans la littérature relative aux prix des actifs – peut entraîner d’autres défaillances, avec pour conséquence d’amplifier la chute initiale de la consommation et de conduire à des défauts en chaîne.

La rareté des défaillances systémiques constitue l’une des principales difficultés pour quantifier leurs implications macro-économiques. En revanche, les prix d’instruments financiers exposés au risque systémique peuvent permettre de comprendre comment les marchés financiers évaluent les implications de tels événements.

Le modèle établit dans un premier temps la relation entre les gains générés par les actifs exposés à une catastrophe potentielle et les facteurs qui déterminent la consommation. Une fois cette relation établie, le modèle prédit, entre autres, la prime de risque de crédit qu’exigeraient les investisseurs pour conserver un de ces actifs. Grâce à l’ancrage du modèle sur le taux de défaut moyen et à l’exploitation des fluctuations des cours des actifs, les paramètres du modèle peuvent ensuite être estimés. Cette approche nous permet de calculer l’effet sur la consommation d’un défaut systémique attendu par les marchés financiers.

Statistiques de marché fournissant des informations sur des événements catastrophiques

Les cours des options de vente far-out-of-the-money et des tranches senior intègrent les prévisions des investisseurs en matière d’événements catastrophiques et de risque systémique.

- Options de vente far-out-of-the-money sur des indices actions

Une option de vente confère à son acheteur le droit de vendre l’actif sous-jacent (ici, un indice boursier) à l’échéance à un prix prédéfini. Cette option est dite out-of-the-money lorsque le prix de vente prédéfini est sensiblement inférieur à la valeur courante de l’indice sous-jacent. Ces options génèrent donc un gain si l’indice sous-jacent s’effondre.

- Tranches de CDO (Collateralised Debt Obligations)

Associées à un portefeuille de référence (ici, un indice d’entreprise) les obligations structurées adossées à des emprunts (CDO) sont découpées en tranches correspondant chacune à un niveau de priorité, donc à une exposition différente au risque de crédit du portefeuille sous-jacent. L’acheteur du CDO reçoit des paiements lorsque le portefeuille de référence sous-jacent subit un montant prédéfini de pertes sur crédits. Les pertes sont tout d’abord imputées à la tranche la plus basse puis, progressivement, aux autres tranches, la tranche la plus senior assumant les pertes en dernier. En conséquence, l’acheteur du CDO réalise un gain sur la tranche senior uniquement à partir du moment où un nombre suffisamment important d’entreprises composant l’indice sous-jacent ont subi un événement de crédit (faillite ou défaut de paiement).

Un défaut systémique aurait des conséquences récessives

Gourieroux, Monfort, Mouabbi et Renne (2019) en déduisent des estimations de l’effet sur la consommation induits par des défauts systémiques.

Leur analyse empirique est basée sur des données européennes ; en l’occurrence, les sociétés d’importance systémique sont identifiées par celles qui composent l’indice iTraxx Europe. Cet indice regroupe de manière équipondérée 125 sociétés européennes parmi les plus liquides, notées dans la catégorie investment grade et issues de différents secteurs (automobile et industrie, consommation, énergie, télécommunications, médias et technologie, finance). Les composantes de l’indice iTraxx représentent une part importante des économies européennes : (i) leur capitalisation boursière cumulée s’élève à 5 000 milliards d’euros, (ii) elles emploient environ 12,5 millions de salariés et (iii) sont endettées à hauteur de 5 500 milliards d’euros.

Selon les résultats obtenus, un défaut systémique serait suivi d’une diminution de 3 % de la consommation totale au cours des deux années suivantes. À titre de comparaison, la consommation a chuté de 5,4 % aux États‑Unis pendant la Grande récession (2007-2009), pour un recul de 2,1% en moyenne de la consommation lors des autres récessions survenues depuis 1945 (Christiano, 2017). Ce résultat tient compte des effets de contagion : il intègre la survenance de trois autres défaillances systémiques dans un délai de deux ans suivant la défaillance d’une entreprise d’importance systémique.

L’analyse permet également d’élaborer les indicateurs de risque systémique suivants : (i) la probabilité d’observer le défaut d’au moins 10 entreprises d’importance systémique sur un horizon donné, et (ii) la probabilité que la consommation totale subisse une chute sensible de plus de 10 % au cours de l’année suivante. Les résultats suggèrent que la probabilité de connaître au moins 10 défauts systémiques au cours des deux années suivantes a atteint un pic après l’effondrement de Lehman Brothers (environ 7%) et au plus fort de la crise de la dette en Europe (environ 6%). De même, la probabilité d’une chute de plus de 10 % de la consommation au cours de l’année suivante est ressortie à 6 % et à 5 %, respectivement, aux mêmes périodes (cf. Graphique).

Enfin, l’effet récessif des défauts systémiques implique également que les instruments financiers dont le gain potentiel dépend de tels événements soient assortis de primes de risque de crédit élevées.