- Accueil

- Publications et statistiques

- Publications

- Choisir les décideurs de la politique mo...

Choisir les décideurs de la politique monétaire : trois leçons de la Fed

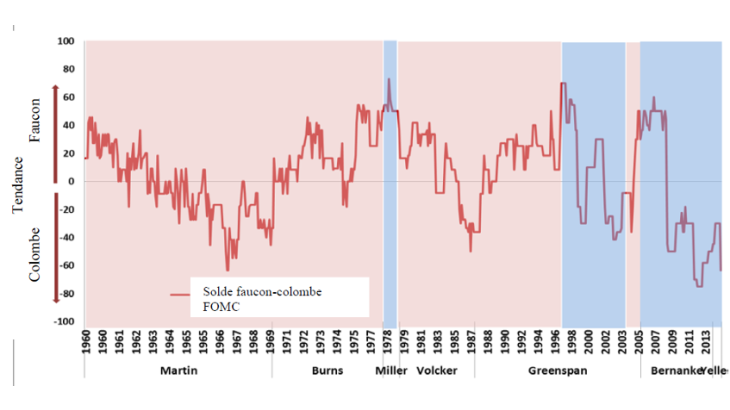

Billet n°67. De nos jours, la politique monétaire est généralement décidée par des comités. L’histoire du Comité fédéral de l’open market (FOMC) aux États-Unis montre que les convictions du président de la Fed en matière économique et le centre de gravité des préférences du Comité en matière de politique monétaire ont une importance dans la prise de décision.

Source : Istrefi (2018)

Notes : Le solde faucons-colombes correspond à la part de faucons moins la part de colombes lors d’une réunion donnée du Comité (à l’exclusion du président). La partie ombrée du graphique indique le profil du président, rouge = faucon et bleu = colombe.

Aujourd’hui, la politique monétaire est décidée par des comités

Selon un dicton populaire "Deux têtes valent mieux qu’une". Les groupes sont supposés prendre de meilleures décisions que les individus seuls en raison de la mise en commun des connaissances, de la diversité des opinions ou parce que le groupe constitue un rempart contre les extrêmes ou le pouvoir autocratique d’un seul individu. Conformément à cette thèse, les décisions de politique monétaire, de nos jours, résultent généralement de la délibération et du vote d’un comité, tel que le Comité fédéral de l’open market (FOMC) de la Fed, le Conseil des gouverneurs de la BCE ou le Comité de politique monétaire (MPC) de la Banque d’Angleterre.

Comme l’élaboration de la politique par un comité implique d’agréger des visions différentes du monde au sein d’une décision collective, les marchés prêtent une grande attention à la personnalité des membres de ces comités pour essayer de prévoir la trajectoire future de la politique. Il s’agit là d’un processus complexe, qui soulève plusieurs questions et incertitudes. S’agissant du choix des décideurs de la politique monétaire, de la dynamique des opinions au sein d’un comité et des implications en matière de politique monétaire, l’histoire de la Fed et du FOMC, le groupe qui décide de la politique monétaire aux États-Unis, est très instructive. Le FOMC se compose de 12 membres votants – les sept membres du Conseil des gouverneurs, le président de la Fed de New York en tant que membre votant permanent et quatre des 11 présidents de Fed régionaux, dont la rotation est annuelle.

1. Il existe différents types de décideurs, tels que les "faucons" ou les "colombes"...

À partir des enseignements tirés de l’histoire du choix du président de la Fed, Romer et Romer (2004) montrent que les documents narratifs (écrits, témoignages et discours) qui rendent compte des convictions économiques dudit président avant qu’il ne rejoigne la Fed fournissent des informations particulièrement intéressantes concernant ses opinions en tant que président de la Fed. Les auteurs affirment, par exemple, que les opinions économiques exprimées par William Mc Chesney Martin Jr, Paul Volcker et Alan Greenspan avant d’occuper le poste fournissent de bonnes indications des opinions qu’ils ont soutenues et des mesures pertinentes qu’ils ont prises durant leurs mandats. Les opinions de G. William Miller ont, elles aussi, fourni de bonnes indications des politiques et des résultats (majoritairement médiocres selon les auteurs) observés durant son mandat, mais elles n’ont guère reçu d’attention lors de sa confirmation au Sénat.

L’approche proposée par Romer et Romer (2004) est bien sûr l’activité quotidienne des analystes financiers et des observateurs de la politique monétaire qui suivent la Fed, avec comme objectif de prévoir la politique future. Pour résumer les convictions économiques et les penchants des uns et des autres quant à la stratégie à adopter, les analystes qui suivent la Fed utilisent souvent les termes de "faucon" et de "colombe", un faucon étant un banquier central pour qui la lutte contre l’inflation est une priorité, et une colombe, celui qui privilégie le soutien à la production et à l’emploi.

Istrefi (2018) collecte et quantifie les perceptions de faucons et de colombes au sein du FOMC. Ces perceptions sont établies à partir des informations recueillies dans les journaux américains et les rapports financiers concernant tous les membres du FOMC entre 1960 et 2015. Pour construire une mesure faucon-colombe, environ 20 000 articles ou rapports, tirés de plus de 30 journaux faisant référence à 130 membres, ont été lus (lecture humaine, sans recourir à un algorithme particulier d’extraction de données) afin de recueillir des citations donnant une indication des préférences de chaque membre en matière de politique monétaire. Ces citations sont quantifiées afin de dégager, pour chaque membre du FOMC, les perceptions d’une tendance à être faucon ou colombe. Les perceptions sont retracées année par année, sur l’intégralité du mandat d’un membre du FOMC.

La Fed a un double objectif de politique monétaire : le plein emploi et la stabilité des prix. Les perceptions en temps réel, telles qu’exprimées dans les médias, montrent que l’on s’attendait à ce que certains présidents de la Fed soient des faucons privilégiant la lutte contre l’inflation (Arthur Burns, Paul Volcker, Alan Greenspan et Ben Bernanke) et que d’autres soient davantage en faveur de la croissance et de l’emploi (G. William Miller et Janet Yellen). Par exemple, lorsque le président Reagan a nommé A.Greenspan à la place de P.Volcker, le New York Times (1987) l’a décrit ainsi : "[] comme Volcker, son objectif avoué est la lutte contre l’inflation ; il est convaincu que la croissance excessive de la masse monétaire est la principale cause d’inflation". Selon Istrefi (2018), sur l’intégralité de leur mandat au FOMC, Martin, Burns et Volcker ont été perçus comme des faucons et Miller, Bernanke et Yellen comme des colombes (cf. les zones ombrées rouges et bleues sur le graphique 1).

2. ....mais au fil du temps les décideurs peuvent changer de discours

Les perceptions du profil d’A.Greenspan ont changé au cours de son mandat. Il était initialement perçu comme un faucon, avant d’être considéré comme une colombe à partir de 1997 et de redevenir faucon en 2004. Il n’est pas le seul exemple d’inversion des perceptions. Cela a été le cas de près d’un quart des membres du FOMC en poste durant la période 1960-2015. Bordo et Istrefi (2017) montrent que d’importants changements de classification ont eu lieu durant la période de la Grande inflation dans les années 1970, au début des années 1990 au moment des débats sur les cibles d’inflation, et à la fin des années 1990 après l’opinion exprimée par A.Greenspan sur l’inflation et l’accélération de la productivité au milieu des années 1990. En 2002, par exemple, le Wall Street Journal écrit : "D’après d’anciens responsables de la Fed, les opinions de M. Kohn sont proches de celles de M. Greenspan, étiqueté 'colombe' ces dernières années en raison de sa volonté de voir à quelle vitesse l’économie pourrait croître sans alimenter l’inflation".

3. Le centre de gravité du comité importe....tout comme la gestion du comité

Le solde faucons-colombes au sein du FOMC montre que, très souvent, le centre de gravité des préférences n’a pas concordé avec celles du président de la Fed (graphique 1). Cette non‑concordance a été observée principalement durant les mandats de MM. Martin, Miller, Volker et Bernanke. Les documents narratifs de l’histoire de la politique monétaire depuis les années 1960 et l’évolution de l’inflation suggèrent que, à certains moments, ces différences ont été primordiales pour la politique monétaire.

Le plus important s’est produit dans les années 1960. Pour Meltzer (2005), la grande inflation trouve son origine essentiellement dans la personnalité du président de la Fed et dans les convictions économiques du FOMC à l’époque. Selon Meltzer, W.Martin semblait être la personne la moins susceptible de conduire la politique monétaire qui a finalement mené à la Grande inflation. W.Martin a été le président de la Fed le plus longtemps en place (1951-1970). Il était considéré comme un faucon de la lutte contre l’inflation et, sous sa présidence, la Fed a affiché un très bon bilan caractérisé par une inflation faible et stable. Mais W.Martin estimait que la politique monétaire devait être le fruit d’un consensus. Et durant la période 1963-1965, le FOMC a été fortement divisé, comme le montre le solde faucons-colombes dans le graphique 1. Les désaccords au sujet de la stratégie étaient nombreux, concernant jusqu’à cinq membres au cours d’une même réunion, en faveur aussi bien de politiques plus restrictives que de politiques plus souples. Face à la hausse de l’inflation et à un FOMC divisé, W.Martin a souvent attendu, estimant que les discussions, les événements et peut-être la collégialité permettraient de former un consensus. Pour Meltzer, cette situation a contribué à retarder une prise rapide de décisions pour contrer l’inflation.

Mise à jour le 25 Juillet 2024