- Accueil

- Interventions du gouverneur

- Présentation du rapport d’activité de l’...

Présentation du rapport d’activité de l’Autorité de contrôle prudentiel et de résolution pour 2022 Conférence de presse du 31 mai 2023

Intervenant

François Villeroy de Galhau, Gouverneur de la Banque de France

Mise en ligne le 31 Mai 2023

Présentation du rapport d’activité

de l’Autorité de contrôle prudentiel et de résolution pour 2022

Conférence de presse du 31 mai 2023

Discours de François Villeroy de Galhau,

gouverneur de la Banque de France Président de l’Autorité de contrôle prudentiel et de résolution

Mesdames, Messieurs,

Je suis heureux de vous accueillir pour notre rendez-vous annuel de présentation du rapport d’activité de l’Autorité de contrôle prudentiel et de résolution (ACPR), accompagné de Jean-Paul Faugère, Vice-Président de l’ACPR, d’Alain Ménéménis, Président de la Commission des sanctions, et de Nathalie Aufauvre, Secrétaire générale depuis janvier 2023.

Les événements de 2022 et de ce début d’année 2023 ont apporté de grands défis, mais aussi deux confirmations appréciables : celle de la solidité du secteur bancaire et assurantiel français (I), celle du modèle européen de réglementation et de supervision (II). Pour autant, nous devons mener des actions de renforcement à court et moyen terme (III).

I. Des défis importants qui confortent la robustesse de notre système financier…

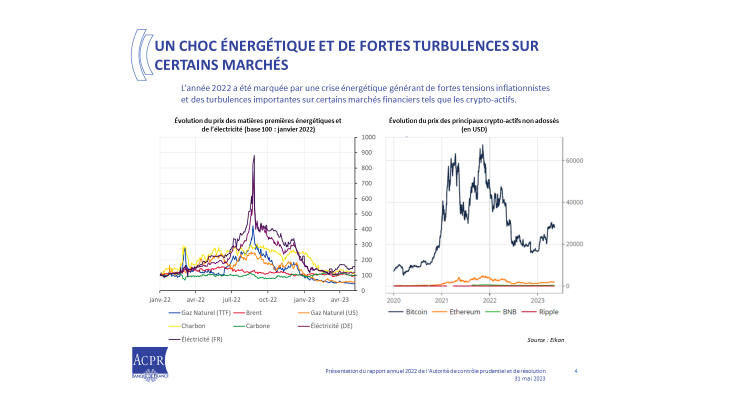

2022 restera bien sûr comme l’année de l’invasion russe de l’Ukraine. L’incertitude géopolitique s’est propagée dans le domaine financier, avec notamment la forte hausse des prix des matières premières et des appels de marge sur leurs dérivés. S’y sont ajoutées d’autres sources de volatilité, en particulier sur la dette souveraine britannique, et les défaillances sur plusieurs cryptoactifs.

Par ailleurs, l’inflation a changé de nature : elle s’est « internalisée » vers les services et les biens manufacturés, or c’est sur cette composante « sous-jacente » que la politique monétaire devait agir et a agi fortement. Mais il faut le redire : la hausse des taux d’intérêt bénéficie globalement aux banques françaises et européennes, grâce à un modèle d’affaire diversifié, une base de dépôts large et un portefeuille de crédits important. Le « modèle SVB » aux Etats-Unis, pénalisé par la hausse des taux, était une exception plutôt que la règle.

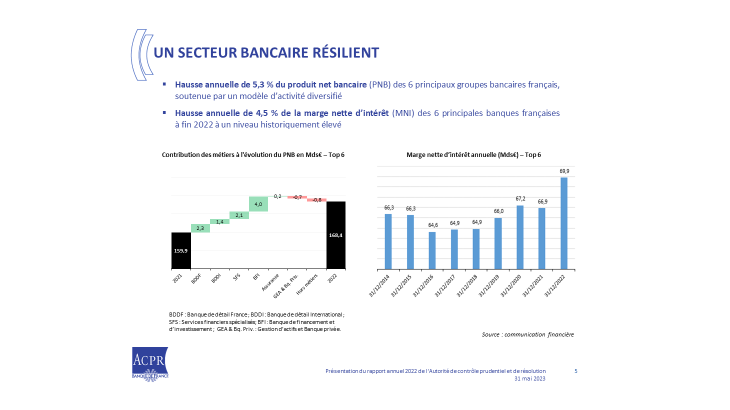

Les banques françaises ont confirmé leur solidité : leur produit net bancaire et leur marge d’intérêt ont progressé de 5,3% et 4,5% respectivement en 2022.

J’entends que les marges des banques françaises seraient, en relatif par rapport à leurs homologues européennes, pénalisées au passif par l’épargne réglementée, et à l’actif par les crédits immobiliers à taux fixe. Sur le premier sujet, le taux des livrets A doit et devra garder l’équilibre entre le bon financement du logement social et plus largement de l’économie française, et la juste rémunération de l’épargne : je note ici avec satisfaction que le Livret d’épargne populaire (LEP), rémunéré à 6,1%, « décolle » enfin, et dépasse les 9,6 millions de livrets à fin mars ; j’invite les banques à poursuivre ces progrès avec leurs clients. Sur les crédits immobiliers, les taux fixes – qui couvrent heureusement près de 98% des encours – sont une protection indispensable des emprunteurs, et donc à terme des banques en limitant leurs risques de défaut. Et de façon générale, soyez sûrs que nous ne prendrons jamais aucune décision prudentielle qui puisse accroître le risque de surendettement ou de non-remboursement du crédit immobilier.

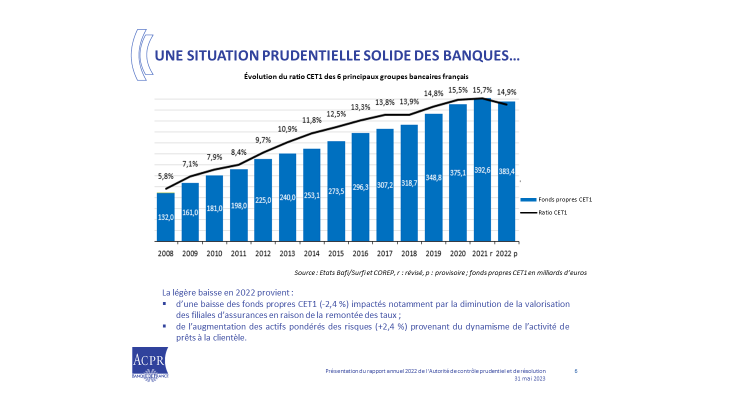

Le ratio moyen de solvabilité des six principaux groupes bancaires français atteint 14,9% à fin 2022, un niveau toujours élevé et largement au-dessus des exigences réglementairesi

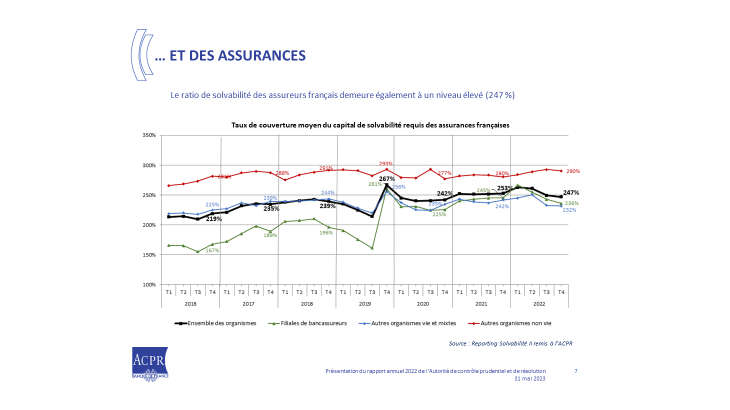

Je salue la publication hier du rapport de l’Observatoire du financement des entreprisesii, qui relève que de ce fait, leur accès au financement est resté favorable malgré les crises. Les groupes d’assurance français présentent également un niveau élevé de solvabilité, de l’ordre de 250%, du fait de la progression de leur activité comme de leurs résultats.

II. … et de notre modèle de régulation et de supervision

Il y a deux autres raisons pour lesquelles les crises bancaires américaines n’ont pas cette fois touché la zone euro – même si nous devons rester attentifs : notre régulation et notre supervision.

Sur la réglementation, Bâle III s’applique dans son intégralité à toutes les banques européennes, mais à 13 banques seulement aux États-Unis. Selon plusieurs estimations, dont la nôtre, le ratio de liquidité à court terme (LCR) de SVB, s’il lui avait été applicable, aurait été inférieur à l’exigence de 100 %, ce qui aurait constitué un signal d’alerte précoce – rappelons que l’ensemble des actifs liquides y sont bien comptabilisés à la juste valeur de marché. La priorité n’est donc pas à retravailler perpétuellement les exigences de Bâle – et ainsi à en retarder l’application, mais à les appliquer partout et vite. En résumé, plus de Bâle III maintenant, plutôt qu’un Bâle IV hypothétique et retardé.

Il y a cependant deux sujets de réflexion : la vitesse accrue des flux de sorties de dépôts – liée à la digitalisation et aux réseaux sociaux – soulève de nouveaux défis. Aucune des pistes de réflexion évoquées en la matière n’est évidente, mais aucune ne devrait être tabou. Par ailleurs, le manque de liquidité et l’opacité du marché des CDS mono-émetteurs ne doit plus entraîner de risques systémiques : la première étape doit être d’établir une meilleure compréhension des transactions, des intervenants et du risque de corrélation avec d’autres instruments financiers.

J’en viens maintenant à la supervision. Pourquoi Crédit suisse a-t-il échoué malgré le respect des exigences de Bâle III ? La réponse est claire : une bonne réglementation est nécessaire ; elle n’est jamais suffisante. Un Code de la route – la régulation -, fût-il le meilleur du monde, ne sera effectivement appliqué qu’avec une police de la circulation efficace – le superviseur. Les risques générés par des modèles d’activité spécifiques auraient normalement dû conduire à des exigences plus élevées. C’est précisément l’esprit du « pilier 2 » du cadre bâlois. La supervision peut et doit être réactive, intrusive – y compris avec des contrôles sur place –, exercée par des professionnels hautement qualifiés, forte dans l’exercice de ses pouvoirs. Ce n’est pas un vœu pieux : nous la mettons en pratique depuis des décennies au sein de l’ACPR, et depuis des années à présent au sein du MSU. Je tiens ici à rendre hommage au savoir-faire de l’ACPR, et au travail reconnu de ses 1050 hommes et femmes : c’est effectivement un certain modèle de « supervision à la française » qui a inspiré la supervision à l’européenne, autour de Danièle Nouy, première Présidente du MSU, et qui le fait vivre aujourd’hui autour d’Andrea Enria.

Cette supervision active constitue l’une des grandes réussites de notre Union bancaire européenne. Le MSU démontre les avantages de soumettre tous les acteurs concernés à une seule autorité principale, plutôt qu’à des superviseurs régionaux, avec des responsabilités et une coordination clairement définies. Cela permet aussi de faire des comparaisons et de procéder à des campagnes thématiques pour les missions sur place.

Ensuite, notre supervision active démontre l’intérêt fort des stress-tests de résistance réguliers, y compris sur les risques de taux d’intérêt, qui sont également appliqués aux établissements moins importants. L’Autorité bancaire européenne (ABE) réalise tous les deux ans un test de résistance bancaire à l’échelle de l’UE, en tenant compte des dernières évolutions macrofinancières : en 2023, les scénarios des tests de résistance sont typiquement fondés sur une forte hausse des taux d’intérêt à court et à long terme. De plus, conformément aux orientations de l’ABE sur le risque de taux d’intérêt du portefeuille bancaire (Interest Rate Risk of the Banking Book, IRRBB) – dans le cadre de l’application rigoureuse du processus du pilier 2 – publiées en 2018 et améliorées en 2022, les banques européennes sont tenues de réaliser des tests prudentiels réguliers afin de mesurer l’impact des variations de taux d’intérêt sur leurs marges d’intérêt et la valeur économique de leurs fonds propres ; les banques régionales américaines comme SVB ne sont pas soumises à cette obligation.

S’agissant de la réglementation des assurances, l’orientation générale adoptée en juin 2022 par le Conseil européen sur la révision de la Directive Solvabilité II répond à plusieurs objectifs de l’ACPR : neutralité globale des exigences quantitatives sur le marché français, soutien à l’investissement de long terme avec des exigences accrues en matière de finance durable, meilleur encadrement des activités transfrontières et meilleure application de la proportionnalité. Il est à présent très souhaitable que le Parlement européen vote le texte dans les meilleurs délais, afin qu’il entre en application rapidement et sans être affaibli.

III. Les axes de renforcement, à court et moyen terme

La résolution constitue une autre clé de voûte de l’Union bancaire. Toutefois, le fait que les autorités helvétiques aient opté pour une fusion dans le cas de Crédit Suisse a soulevé de nouvelles questions sur la manière de rendre la résolution plus opérationnelle et plus fiable. Permettez-moi de partager seulement deux réflexions à ce stade.

La première concerne la résolution des grandes banques, voire d’importance systémique. La fourniture d’un montant potentiellement significatif de liquidité en période de crise est une condition essentielle d’une résolution réussie. Le cadre permettant à la BCE de fournir une « liquidité de l’Eurosystème pour la résolution » reste à construire. L’autre priorité, à l’autre extrémité de l’échelle, est de passer de la résolution « pour une minorité » – une vraiment trop petite minorité de cas : deux au cours des neuf dernières années – à la résolution « pour la majorité » des cas, y compris les banques de petite et moyenne taille. La proposition de la Commission européenne relative à un cadre révisé pour la gestion des crises et l’assurance des dépôts constitue un pas dans cette bonne direction. Toutefois, une mutualisation accrue entre le Fonds de résolution et les systèmes de garantie des dépôts est sujette à discussion, de même que le fait que les grandes entreprises bénéficieraient potentiellement de la même protection que les dépôts moins importants des particuliers ou des petites et moyennes entreprises.

Cinq risques plus « thématiques » appellent par ailleurs des mesures d’encadrement plus fortes, qui pour certaines sont déjà actées. Sur la protection de la clientèle, et le bon contrôle des pratiques commerciales, Jean-Paul Faugère et moi avions clairement demandé une meilleure transparence – et modération – des frais sur unités de compte (UC) en assurance-vie. Le dialogue avec la profession s’est heureusement accéléré ces derniers jours pour mettre en place un système qui favorise davantage l’intérêt des clients. Notre objectif est de significativement renforcer la mécanique proposée en décembre dernier par France Assureurs pour mieux écarter des offres commerciales les UC à la fois trop chères et trop peu performantes ; les modalités devraient en être proposées publiquement par la profession d’ici la semaine prochaine.

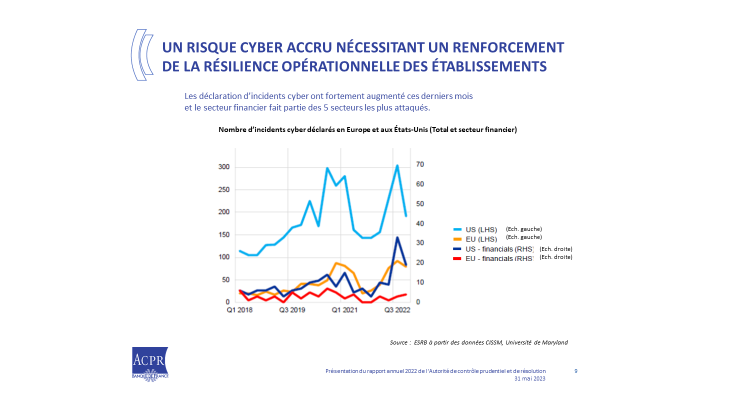

Le règlement européen DORA publié fin 2022, dont les décrets d’application sont en cours d’élaboration, va permettre une meilleure maîtrise du risque cyber, particulièrement prégnant depuis plusieurs mois.

En matière de lutte contre le blanchiment et de financement du terrorisme, la France a été classée au premier rang par le GAFI dans son rapport d’évaluation de mai 2022. Il faut poursuivre nos efforts, pour rester exemplaire et jouer un rôle de premier plan au niveau international et européen, en lien notamment avec la candidature française pour héberger la nouvelle autorité européenne (AMLA) en la matière.

S’agissant du risque climatique, malgré des avancées majeures en termes de transparence et de normes de publication, les premiers stress-tests dédiés – dont celui conduit de façon pionnière par l’ACPR – ont montré que la préparation aux risques physiques et de transition restait perfectible. Concernant les assurances, l’EIOPA a mené un premier test de résistance sur les organismes de retraite professionnelle supplémentaire européens. L’ACPR a poursuivi ses travaux avec les assureurs pour préparer un prochain exercice, qui se déroulera en 2023 et dont les résultats seront publiés au premier semestre 2024.

Enfin, et peut-être surtout, comme différents épisodes récents de volatilité de marché l’ont démontré, la finance non bancaire représente un risque systémique de plus en plus important et doit être mieux encadrée, tant au plan micro- que macroprudentiel, afin notamment de contrôler l’effet de levier et de contenir le risque de liquidité.

Nous venons de fêter les 25 ans de la BCE, et marquerons l’an prochain en son sein les 10 ans du MSU. L’heure n’est sûrement pas aux célébrations complaisantes ; elle reste à la vigilance active. Mais ces caps sont l’occasion d’un constat : celui, au travers d’années de crises internationales sévères, de la résistance croissante du système financier européen et singulièrement français. L’ACPR entend toujours davantage y contribuer. Je passe la parole à Jean-Paul Faugère, vice-président de l’ACPR, sur le secteur des assurances.

iLa légère diminution observée en 2022 résulte de la baisse des fonds propres de base impactés notamment par la diminution de la valorisation des filiales d’assurances en raison de la remontée des taux, conjuguée à l’augmentation des actifs pondérés des risques provenant du dynamisme de l’activité de prêts à la clientèle.

iiObservatoire du financement des entreprises, Le financement des entreprises dans un contexte de crises, 30 mai 2023

Mise à jour le 25 Juillet 2024