- Accueil

- Interventions du gouverneur

- Comment les banques centrales doivent fa...

Comment les banques centrales doivent faire face à l’instabilité et à la fragmentation

Intervenant

François Villeroy de Galhau, Gouverneur de la Banque de France

Mise en ligne le 12 Avril 2023

Macro Week 2023, Peterson Institute for International Economics –Washington, 12 avril 2023.

Discours de François Villeroy de Galhau, Gouverneur de la Banque de France.

Mesdames, Messieurs,

Je suis très heureux d’être ici en personne au Peterson Institute for International Economics. Je voudrais remercier chaleureusement Adam Posen pour cette invitation à m’exprimer à l’occasion de cette nouvelle édition de la Macro Week. Il y a deux ans, j’ai eu l’opportunité d’intervenir (en ligne) sur le thème « comment repenser le rôle des banques centrales et la stabilité financière ». Certaines de mes remarques feront sans nul doute écho à ces réflexions, dans un contexte cependant bien différent : une géopolitique en plein changement, le retour de l’inflation et des perturbations dans le secteur bancaire ont fait irruption depuis. Aujourd’hui, j’aimerais apporter une perspective européenne sur les risques d’instabilité et de fragmentation, en commençant d’abord par la conduite de la politique monétaire dans ce paysage économique instable (I), avant d’aborder les voies à emprunter sur une scène internationale fragmentée (II).

I. La politique monétaire face au risque d’instabilité des prix et d’instabilité financière

A. La BCE fait preuve de détermination afin de ramener l’inflation vers sa cible

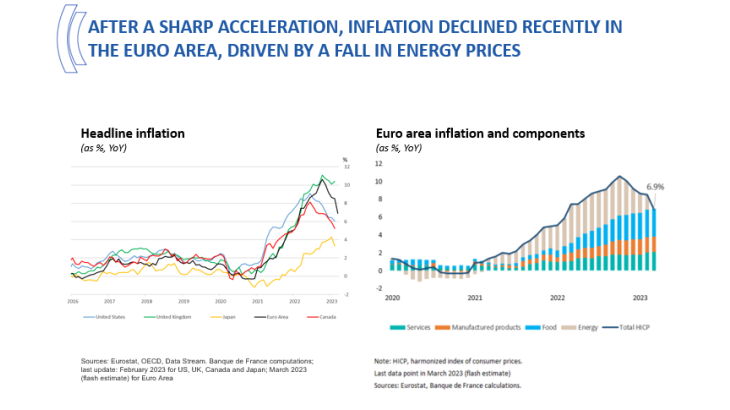

Dans le contexte de l’invasion de l’Ukraine, l’inflation en Europe s’est fortement accélérée l’année dernière en raison de l’envolée des prix de l’énergie et des matières premières. La symétrique est également partiellement vraie : l’accalmie des prix de l’énergie a entraîné au cours des derniers mois un recul de l’inflation totale, qui est revenue à 6,9 % en mars après un pic à 10,6 % en octobre.

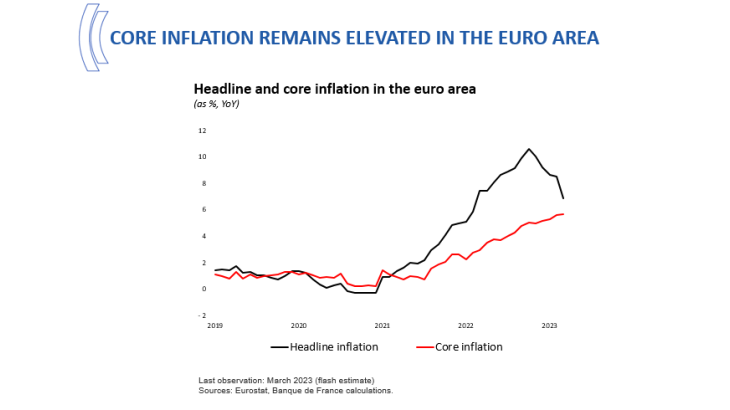

Partiellement, parce que la moins bonne nouvelle, c’est que l’inflation a changé de nature entre-temps. En effet, l’inflation sous-jacente (hors prix de l’énergie et des produits alimentaires), qui ne constitue pas moins de 70 % du panier de consommation, reste élevée et se montre plus rigide, à 5,7 %.

En d’autres termes, l’inflation s’est généralisée, comme le démontre également l’IPC aux États-Unis ce matin, et elle est devenue potentiellement plus persistante. Mais la bonne nouvelle c’est que c’est exactement ce contre quoi nous, banques centrales, pouvons et devons lutter.

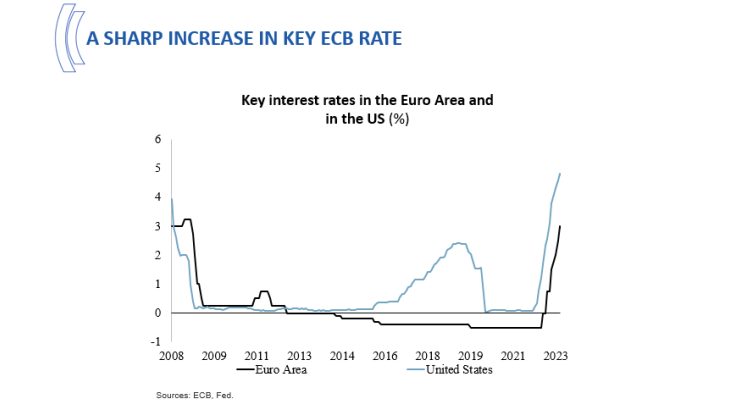

Notre engagement à la BCE est sans ambiguïté : garantir que l’inflation revienne vers 2 % d’ici fin 2024 ou fin 2025. Et soyez assurés que nous avons la volonté et la capacité absolues de respecter cet engagement. Face à la poussée de l’inflation, la BCE a relevé ses taux directeurs à un rythme sans précédent (+ 350 points de base depuis juillet 2022) pour atteindre une orientation monétaire restrictive.

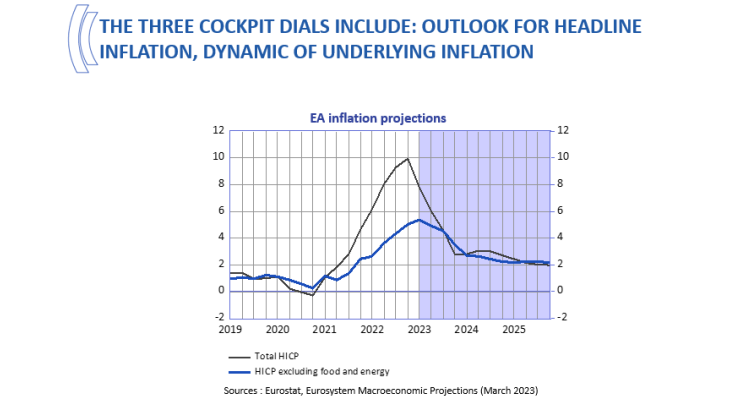

Mais dorénavant, nous rentrons dans une nouvelle phase, plus ouverte, de la politique monétaire; nous passons du pilotage automatique à la navigation aux instruments. De quoi s’agit-il en pratique ? Nos décisions concernant les taux d’intérêt seront prises réunion par réunion. Cette navigation aux instruments s’appuiera en particulier sur trois cadrans :

- Les perspectives d’inflation totale, fondées sur nos projections macroéconomiques.

- La dynamique de l’inflation sous-jacente. À mes yeux, un retournement de trajectoire de l’inflation sous-jacente – qu’elle soit effective ou attendue avec suffisamment de certitude, devrait constituer un élément déclencheur de la stabilisation de nos taux1.

- La vigueur de la transmission de nos mesures de politique monétaire ou, en d’autres termes, la mesure dans laquelle la « tuyauterie » de la politique monétaire est efficace et rapide : de ce qui est encore dans les tuyaux, jusqu’à l’impact final et concret sur l’activité économique et sur les prix. Il faut un certain temps – généralement un ou deux ans – pour que les décisions monétaires produisent leur plein effet. Récemment, la question de savoir si ce délai est plus court ou plus long dans les conditions actuelles a fait l’objet d’un débat aux États-Unis, mais reconnaissons que nous n’en savons pas assez sur le sujet et que nous devons le creuser davantage.

Permettez-moi donc de résumer où en est la politique monétaire de la BCE : il nous reste encore probablement un peu de chemin à parcourir en matière de relèvements des taux, lors de nos prochaines réunions, même si je pense qu’il est prématuré de décider maintenant de ce que nous ferons en mai, mais nous avons déjà accompli la majeure partie de notre parcours et l’effet économique le plus important à venir résultera de la transmission de ce qui est déjà dans les tuyaux. En d’autres termes, l’effet différé de nos hausses de taux passées sera plus important que celui de nos décisions futures. Il sera donc essentiel de maintenir le cap aussi longtemps que nécessaire. Autrement dit, le sprint est terminé, place maintenant à la course de fond. Et, pour les taux d’intérêt comme pour la balistique, « plus long » devient désormais plus important que « plus haut ».

B. Séparation de la stabilité des prix et de la stabilité financière

Les deux crises récentes qui ont frappé SVB et Credit Suisse ont ébranlé la confiance des investisseurs et suscité une volatilité accrue sur les marchés financiers, y compris certains comportements spéculatifs. Toutefois, nous, à la BCE, sommes confiants dans la résilience du système bancaire européen, comme l’indique l’orientation inchangée de notre politique monétaire lors de notre réunion du mois de mars.

Toutes les banques européennes sont soumises aux exigences fortes de Bâle 3 et la grande majorité d’entre elles sont également soumises à une supervision unique au sein de l’Union bancaire – ce qui constitue une grande différence avec le secteur bancaire américain. Contrairement à la SVB, les banques françaises et européennes bénéficient d’un modèle d’activité diversifié et rentable, que ce soit du côté des dépôts ou des crédits. La hausse des taux d’intérêt a même commencé à accroître leurs revenus nets d’intérêts, qui ont augmenté de 12,7 % en 2022 pour les 20 principales banques de la zone euro – ce qui devrait également soulever des questions sur le présumé « arbitrage » (trade off) entre stabilité des prix et stabilité financière.

Cet arbitrage constitue une idée à la mode en ce moment, mais qui me paraît exagérée. Les objectifs ne sont pas nécessairement incompatibles et nous utilisons des instruments distincts pour les atteindre. Pour la grande majorité des banques européennes, des taux d’intérêt plus élevés sont bénéfiques. Si toutefois nous devions intervenir sur la stabilité financière, ce serait principalement par le biais d’instruments temporaires de liquidité, qui n’entreraient pas en conflit avec le relèvement des taux d’intérêt nécessaire pour assurer la stabilité des prix.

II. Un plaidoyer pour une coopération multilatérale plus ciblée

Qu’il s’agisse des tensions sur les prix de l’énergie ou des effets de contagion financiers, les défis auxquels sont actuellement confrontées les banques centrales requièrent davantage que des actions individuelles – ils appellent une impulsion multilatérale forte et efficace. Je le dis ici, à Washington, à l’occasion des réunions de printemps du FMI.

Toutefois, le courant s’est inversé depuis l’invasion de l’Ukraine par la Russie. À mesure que les dissensions géopolitiques s’accentuent et que la confiance s’amenuise, il devient de plus en plus difficile pour le G20 de remplir son mandat, malgré les efforts remarquables fournis par la présidence indonésienne et, à présent, par la présidence indienne. Nous devons trouver des façons pragmatiques d’avancer afin de surmonter les impasses dans lesquelles se trouve l’action mondiale et de s’adapter aux nouvelles réalités.

Des alternatives à la coopération multilatérale, telles que le régionalisme, le « minilatéralisme »2 ou le « polylatéralisme »3 peuvent utilement la compléter. Travailler à moindre échelle ou s’appuyer sur des acteurs non-Étatiques pourrait permettre d’accomplir des avancées. Pour autant, ces alternatives ne peuvent remplacer la coopération multilatérale. Elles n’ont pas la portée mondiale de la coopération internationale entre États4. D’où mon plaidoyer pour un multilatéralisme ciblé ou pragmatique5. Le principe est simple : plutôt que de poursuivre une ambition excessive, concentrer aujourd’hui les efforts multilatéraux sur une sélection de quelques enjeux mondiaux, qui présentent des intérêts communs clairs. À mon avis, sans prétendre être exhaustif, ces enjeux mondiaux vers lesquels les intérêts et les objectifs pourraient converger recouvrent les trois « C » suivants : le climat, les crypto-actifs et les « cross-border payments » c’est-à-dire les paiements transfrontières.

1. Bien sûr, la lutte contre le changement climatique vient à l’esprit en premier. Dans le sillage du rapport de synthèse du GIEC de janvier, on estime que si les émissions continuent de se maintenir aux niveaux actuels, le budget carbone permettant d’avoir 50 % de chance de limiter le réchauffement climatique à 1,5°C avec un dépassement temporaire limité serait épuisé dans six ans environ. Le dernier rapport du GIEC constitue la dernière mise en garde de la communauté scientifique envers l’ensemble des décideurs que nous sommes. Du point de vue financier, la priorité collective est de rendre la finance verte plus mature. La voie est claire : disposer de meilleures données et de meilleures normes nous permettra de passer de la publication volontaire à la publication obligatoire d’informations liées au climat, et de concevoir des tests de résistance climatiques et des plans de transition encore plus élaborés pour l’ensemble des établissements financiers. Au niveau international, nous devons assurer la convergence ou au moins l’interopérabilité des différentes normes de publication actuellement en cours d’élaboration. L’ISSB devrait être la norme internationale et soyez certains que la norme européenne, l’EFRAG, sera un peu plus exigeante, mais totalement compatible.

2. Deuxièmement, les crypto-actifs. À la lumière de la débâcle de l’année dernière, un large consensus s’est dégagé parmi les instances internationales sur la nécessité de les réglementer. Mais ce consensus doit maintenant être exploité et se traduire par une action concrète. Inspirons-nous de la règle des trois unités du théâtre classique afin de catalyser nos efforts : « Qu’en un lieu, qu’en un jour, un seul fait accompli »6. (1) Unité d’action : la priorité absolue devrait être la finalisation rapide des recommandations du CSF sur les crypto-actifs, ce qui pourrait signifier un nouveau renforcement du règlement européen MiCA ; (2) unité de temps : plus qu’une journée, faisons de 2023 l’année décisive en matière d’action ; (3) unité de lieu : si la réglementation des crypto-actifs n’est pas mise en œuvre partout au sein du G20, elle ne sera efficace nulle part. À cet effet, je propose que le CSF suive attentivement la mise en œuvre de ses propres recommandations sur les cryptos, tout comme le fait le Comité de Bâle s’agissant de la réglementation bancaire.

3. Le dernier « C » correspond aux cross-border payments (paiements transfrontières). La dynamique visant à améliorer et faciliter les paiements transfrontières était forte il y a quelques années. En 2021, le G20 a fixé 11 objectifs ambitieux, mais réalisables pour 2027 dans le cadre d’un groupe de travail dédié que j’ai co-présidé avec Lesetja Kganyago : les paiements transfrontières seraient alors plus rapides, moins chers, plus transparents et plus accessibles à tous. Toutefois, cette dynamique pourrait s’essouffler rapidement en raison du manque d’impulsion politique. Le dernier G20 offre une occasion renouvelée de redonner de l’élan à ce sujet, en identifiant des priorités concrètes – telles que l’interopérabilité des systèmes de paiement – et des projets concrets – tels que le Hub d’innovation de la BRI, la plateforme Nexus, qui connecte les systèmes de paiements instantanés (ou « rapides ») domestiques du monde entier. Pour empêcher la poursuite de la fragmentation financière, commençons par réduire la fragmentation des paiements pour nos concitoyens.

En ces temps de navigation et de traversée de conditions financières et internationales houleuses, permettez-moi de conclure par cette célèbre citation tirée du roman encore plus célèbre de Jack Kerouac, Sur la route : « Une fois de plus, nos valises cabossées s’empilaient sur le trottoir; on avait du chemin devant nous. Mais qu’importe : la route, c’est la vie. » C’est notre essence même, en tant qu’autorités publiques, de continuer notre action, quoi qu’il arrive, dans l’intérêt du bien public mondial. Soyez assurés que nous, banques centrales, ferons notre part du travail. Je vous remercie de votre attention.

1 F. Villeroy de Galhau, « Comment la politique monétaire va vaincre l’inflation : des canaux et des écluses, discours », 17 février 2023.

2 Pour une vue d’ensemble du minilatéralisme, cf. par exemple Moret (E.) (2016), Brief_17_Minilateralism.pdf (europa.eu)

3 Cf. par exemple Lamy (P.) (2020) (Polylatéralisme ou chaos, une conversation avec Pascal Lamy - Groupe d'études géopolitiques (geopolitique.eu)) et Répondre à la crise du multilatéralisme par le polylatéralisme - Groupe d'études géopolitiques (geopolitique.eu)

4 IMF, Geoeconomic Fragmentation and the Future of Multilateralism, Staff Discussion Notes, 15 janvier 2023.

5 Villeroy de Galhau (F.), L’éthique de la monnaie : un éventuel manuel à l’usage des banquiers centraux ?, discours, 14 septembre 2022

6 Boileau, L’Art poétique, 1674.

Mise à jour le 25 Juillet 2024